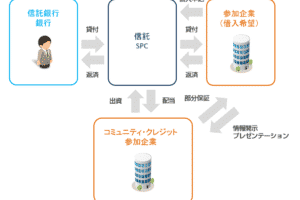

中小企業でも不特定多数の投資家から出資を透けて、資金調達をする方法があります。今回はグリーンシート(未公開株式市場)での資金調達について解説します。

グリーンシート(未公開株式市場)とは

グリーンシート(未公開株式市場)は、ベンチャー企業などの非上場企業の株式が売買できる市場のこと。

日本証券業協会が非上場企業の株式を売買するため1997年に創設した株式公開制度(気配公表銘柄制度)で、上場企業のような厳しい上場基準がないため、中小企業、赤字企業、ベンチャー企業でも気軽に資金調達が可能になっています。

※2017年3月31日に、この制度は廃止予定です。クラウドファンディングによる資金調達が合法化されたため、クラウドファンディングに特化した未上場株式の流通市場をグリーンシートの代わりに創設する予定となっています。

グリーンシート(未公開株式市場)のメリット

数値基準がないため、中小企業でも公開可能

グリーンシート自体には決算の数値基準がない為、中小企業や赤字企業、ベンチャー企業であっても、公開が可能になっています。ただし、グリーンシートを利用するにあたって、証券会社に依頼する必要があり、証券会社側の審査が発生します。

上場の準備という位置づけになる

- 金融商品取引法の上場銘柄取引の規定が準用される

- 証券コードが付与される

- 財務諸表の公開をする(1期分)

- 会社説明書を作成

という形で、上場に近しい基準で公開をすることになります。将来の上場を見据えた準備という位置付けで利用することができます。

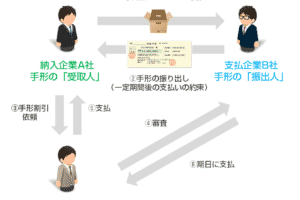

安定した資金調達が可能になる

知り合いだけから出資を受けるというのが今までの中小企業の資本による資金調達であり、閉ざされた中でのエクイティファイナンスだったのです。

- 希望した金額の資金調達ができない

- 同じ投資家に頼まざるを得ない

- 事業提携などのシナジー効果も限定される

・・・という色々なデメリットが多かったのですが、有価証券として広く投資家に公開されることで、多くの投資家の目に留まることになり

- 今までにはない金額の資金調達ができる

- 長期的に安定した資金調達ができる

- 事業提携でシナジーが見込める企業や投資家からの出資が期待できる

- 厳しい目で経営に意見を言う株主が出てくる

- 銀行や金融機関からの信用も高まる

など、資金調達の利用が広がるメリットがあるのです。

グリーンシート(未公開株式市場)に登録条件

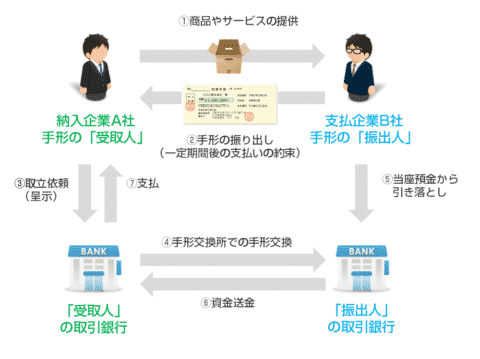

店頭取扱有価証券の要件を満たすこと

一定レベル以上のディスクロージャーを行うことが条件となっています。

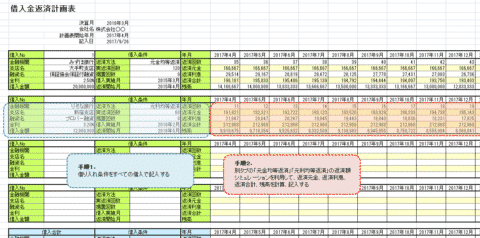

- 金融商品取引法の規定に基づいた、有価証券報告書

- 公認会計士又は監査法人による監査報告書を添付した会社内容説明書

のいずれかを用意しなければなりません。

証券会社の条件・審査を通ること

証券会社も独自の基準で審査をします。事業に魅力がなければ、公開をしたのにも関わらず、全く出資が集まらないケースもあるからです。市場に流通するため証券会社は必ず利用する必要があります。

直前期(1期分)の監査報告書が「適性」「適法」であること

売上の架空取引、バーター取引など、違法性のある決算をしていないことを監査で証明される必要があります。

グリーンシート(未公開株式市場)は廃止予定

元々、グリーンシートは上場前の準備銘柄が買える市場としてIPOバブルの全盛期には投資家の注目を集めていたのですが・・・

年に1、2社しか上場は達成できず、ほとんどの会社が倒産、営業停止、上場を意図しない、ことになり、「リスクが高いわりにリターンの確率が低い」と投資家が判断するようになり、売買高が大きく低迷してしまったのです。

それと逆行するようにクラウドファンディングが盛り上がり、日本証券業協会もグリーンシートよりも、クラウドファンディングに注力した方が良いと判断することになったのです。

現時点では、新たな銘柄や取扱会員の指定は行なわれないため、資金調達方法としてはグリーンシートは利用できなくなっています。

まとめ

グリーンシート(未公開株式市場)は

中小企業、赤字企業、ベンチャー企業でも不特定多数の投資家から資本による資金調達ができる有価証券

を目指して創設されましたが・・・

実際に運用してみると

- 上場を果たした会社は圧倒的少数

- 倒産や営業停止などのリスクが大きい

結果となり、投資家のメリットがない、ハイリスクローリターンの有価証券という位置づけになってしまったのです。

結果として、売買高が低迷し、グリーンシートも廃止予定となっています。

これに変わるものとしてクラウドファンディングが注目されています。グリーンシートによる資金調達を予定していた方は、クラウドファンディングに軸足を移してみるのも一つの方法です

コメントを残す