銀行融資の審査において「企業の格付け」というのは大きな要素になってきます。支店長や本部に回る稟議書にはこの格付け情報も当然のように記載されているからです。融資判断で格付けが材料のひとつになることは間違えありません。では、「債務者区分」を引き上げることは可能なのでしょうか?

「債務者区分」を引き上げることは可能

「債務者区分」を引き上げることは可能です。

- 正常先

- 要注意先

- 破綻懸念先

- 実質破綻先

- 破綻先

と5つの債権者区分がありますが、100%定量評価だけで決定されるものではないからです。

定性評価、つまり融資担当者の評価の部分で、アピールをすれば

- 要注意先 → 正常先

- 破綻懸念先 → 要注意先

にすることも可能なのです。

そのアピール方法の一例をあげます。

「債務者区分」を引き上げる方法

赤字が一時的なものであり、来季からは黒字になることを説明する

「要注意先」「破綻懸念先」になってしまう企業というのは、決算で赤字を出してしまっているケースがほとんどです。

努力を全力でやりきった結果「赤字」であれば、それを改善することは難しいのですが

中小企業では下記のような理由で赤字になってしまうことが往々にしてあります。

- 役員報酬を引き上げすぎた。

- 損益計算書の読みが甘く、大きな支出をしてしまった。

- 間違った税金対策を行った。

・・・

など、経費を抑えて普通に経営をしていたら黒字だったのにも関わらず、経営判断のミスで赤字になってしまうというケースです。

これは対策が容易に立てられます。

- 役員報酬を引き上げすぎた。 → 役員報酬を利益が出る範囲に抑える

- 損益計算書の読みが甘く、大きな支出をしてしまった。 → 無駄な支出をしない

- 間違った税金対策を行った。 → 税金対策を辞める

この場合は非常にシンプルですので、銀行の融資担当者に

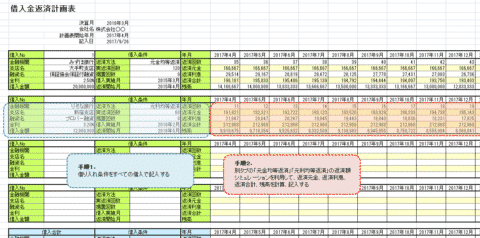

「今期、決算赤字になってしまったのは○○という理由があったためです。これは○○という経営判断のミスがあり、来期は△△という形で改善をするため、今期と同じ売上でも十分に黒字になることが見込まれます。」

と具体的な数字を基に説明すれば良いのです。

銀行の融資担当者が赤字の要因が一時的なものであると理解してくれれば、債権者区分が引き上がる可能性があるのです。

来期に向けた利益改善の要因を説明する

同じように赤字決算のため、「要注意先」「破綻懸念先」になってしまった企業で、赤字が一時的なものでないケースもあります。

この場合には、来期には黒字になる要素があることを説明することが有効です。

- コストカット(人員削減や経費削減)を行う

- 商品別の伸長を説明し、その商品の売上増加が見込まれることを説明する

- 環境要因として○○の市場が急速に拡大していることを説明する

慢性的な赤字の場合はより具体的な数字をもとに説明しなければ、銀行の融資担当者は納得してくれません。根拠を示しながら説明する必要があります。

銀行に話していない支払能力を説明する

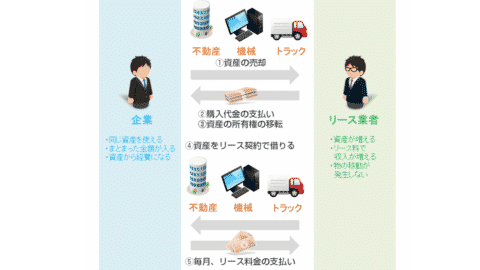

経営面以外では、銀行に話していない支払能力を説明する方法があります。

- 連帯保証人である経営者の資産がもっとある

というようなケースです。法人の場合は経営者が連帯保証人になります。法人が倒産した場合は残りの債務は経営者が返済するのです。

だからこそ、経営者が不動産、有価証券、預金などの資産を持っていた場合、銀行の債権者区分が良くなる可能性があるのです。

まとめ

「債権者区分を上げる」ためにすることというのは、会社経営で「経営を改善すること」と同じです。債権者区分を上げることを目的にするというよりは、利益を出すという当たり前の企業努力をきちんと銀行に説明するという意味合いの方が強いのです。常日頃から「債権者区分」や「銀行から見た評価」を頭に入れておくことが重要です。

コメントを残す