銀行や日本政策金融公庫から融資を受ける場合に「口座開設のように銀行の店舗にいきなり行くべきなのでしょうか?」、意外と知らない融資を受ける際のおすすめのアプローチ方法について解説します。

日本政策金融公庫や信用保証協会にアプローチするおすすめの方法

窓口に直接行く

理由

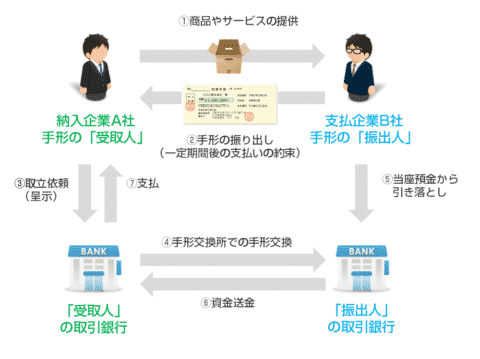

日本政策金融公庫や信用保証協会を紹介することで代理店手数料を搾取する「融資ブローカー」は少なくありません。

普通に窓口に行けば申し込めるのに、仲介者を介して、日本政策金融公庫や信用保証協会に融資を申込むことで、無駄な手数料が発生してしまう可能性があるからです。

融資額の数%の手数料を取られてしまうと、せっかく低金利での融資を受けるために日本政策金融公庫や信用保証協会を利用するのに元も子もありません。

日本政策金融公庫や信用保証協会は半ば国の金融機関と言ってもいいので、いい意味でも悪い意味でもお役所的対応ですので、窓口に直接行っても、仲介者を介して行っても、融資の可能性というのには差がないのです。また、銀行のように営業マンがいるわけでもないので、直接行くものと考えましょう。

一昔前は「融資ブローカー」が決算書を違法に偽造して、日本政策金融公庫や信用保証協会から融資を受けて、その手数料を搾取するという方法が流行った時期があるのです。結果、日本政策金融公庫や信用保証協会へ仲介者を介したアプローチはできなくなったのです。

銀行にアプローチするおすすめの方法

知り合いから紹介してもらう

理由

銀行の場合は、日本政策金融公庫や信用保証協会とは逆に融資先の判断基準に「どうアプローチしてきたか?」も含まれるのです。

なぜなら、「直接銀行店舗に来るような企業は他の銀行からの融資が取れなくて、困っている企業である可能性が高い」=「貸し倒れリスクが高い」と考えられてしまうからです。

以前ほどではありませんが、「他の銀行に融資を断られたから、焦って直接来たんでしょ。資金繰りが苦しい状況なのでは?」と勘繰られてしまうのです。

銀行から融資をもらうためにおすすめのアプローチ方法は紹介なのです。

誰に紹介してもらえばいいの?

- 取引先

- 顧問税理士

- 顧問弁護士

などが候補になります。

税理士などに紹介してもらえれば、銀行は税理士から経営状況をヒアリングすることができるので、企業の状況把握が簡単にできるメリットもあり、融資につながりやすいのです。

懇意にしている取引先(大手企業、中堅企業がベター)に紹介してもらえれば、サービスの提供元の評価を実際の顧客からヒアリングすることができるので、こちらも融資につながりやすいのです。

メガバンクやその会社がある地域の第一地方銀行であれば、税理士などは確実につながりがあるはずです。

銀行の営業マンも、一見さんよりも紹介案件の方が安心できるのです。

どうしても紹介してもらえる人がいない場合は?

銀行口座を作りましょう。

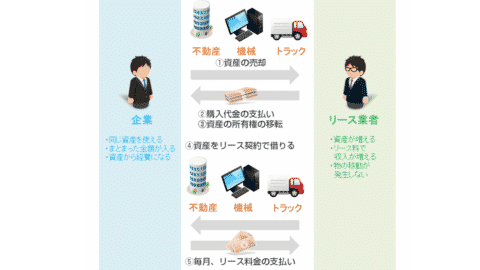

融資を受けたい銀行の法人口座を開設して、入金出金がその口座でわかるようにしておきましょう。

銀行にとってはすでに取引があり、お金の流れがクリアになっている状況であれば、融資の審査も通しやすいのです。また、法人口座があれば普通に融資担当の営業マンが声をかけてくる可能性があります。

相手からアプローチしてもらった時の方が融資の審査が通る可能性が高くなるのです。

まとめ

融資を受けるときは

- 日本政策金融公庫や信用保証協会 → 窓口に直接行く

- 銀行やノンバンク → 紹介してもらう(営業してもらう)

のがアプローチ方法として最善の方法です。

融資を受ける先によってアプローチ方法が異なるので混同しないようにしましょう。

コメントを残す