銀行から融資を受けて資金調達をするときには、積極的な設備投資が必要な企業もあれば、赤字が続いて経営破たんの危機にある企業まで様々な理由があります。資金調達理由ごとの銀行の融資スタンスについて解説します。

資金調達理由の大きな分類

1.売上増のための資金調達

- 売上増加

- 売上増のための設備投資

- 売上増のための人件費拡大

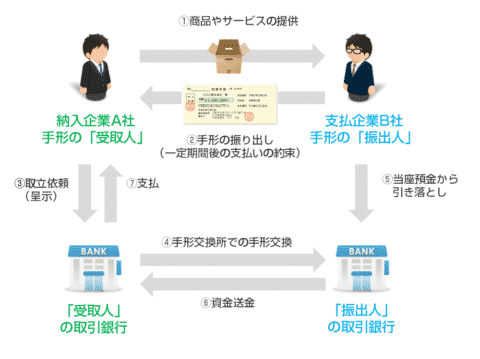

企業の商取引では、商品やサービスを提供して、1ヶ月~2か月後に入金されるのが一般的です。手形などを利用する場合は半年後にも及んでしまいます。

しかし、仕入、従業員の人件費やオフィスの光熱費、賃料など、ほとんどの会社経営にかかるコストはその場で、もしくは前もって支払いが発生してしまうのです。

だからこそ、急激に売上が上昇してしまうと資金調達が間に合わずに黒字倒産ということもあり得るのです。

売上が上昇している局面での資金調達は積極的な資金調達と言えます。

また、売上を上昇させるために導入する「設備」「人員」などのための資金調達も前向きな資金調達理由となります。

2.赤字補てんでの資金調達

- 慢性的な赤字発生

- 赤字発生による支払いが困難な状況

- 赤字発生による現預金の減少

- 赤字発生による自己資本比率の減少

どんな企業でも、赤字になる月があること自体は珍しいことではありません。

しかし、赤字の状況が慢性的に続いてしまえば

- 取引先や従業員への支払いができなくなる

- 借入の返済利息が大きくなる

- 現預金が毎月減っていく

- 債務超過への猶予が短くなる

・・・

と、どんどん経営状況は悪化していきます。債務超過までの猶予を伸ばすには資金調達による補てんが必要になります。

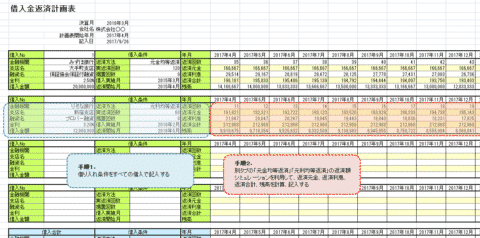

3.キャッシュフロー不足での資金調達

- 赤字と黒字を行き来する経営状態

- キャッシュフローだけでは返済原資が賄えない

という状況の企業の場合も、キャッシュフローだけでは返済原資が賄えないのですから、放置していればどんどん現預金は目減りしてしまいます。

この状況でも、返済減資を資金調達で補てんする必要性が出てくるのです。

資金調達理由別の銀行の融資スタンス

1.売上増のための資金調達

→ 利益が出ていての売上増であれば、売掛金が返済原資になるのでリスクも少なく、銀行は積極的に融資を検討してくれます。

2.赤字補てんでの資金調達

→ 銀行は赤字の補てんのための融資は行いません。赤字を融資して補てんしたとしても、その融資の返済原資がないからです。十分な担保があれば話は別ですが、融資審査を通るのは非常に難しい状況となります。

3.キャッシュフロー不足での資金調達

→ 黒字であればキャッシュフローが不足していたとしても、融資をしてくれる可能性はあります。利益を伸ばす、コストを削減する、売上を伸ばすためのプランが必要なことは言うまでもありませんが、利益が出ている上京であれば融資の検討が可能なのです。

赤字補てんでは銀行は融資をしてくれない!

前述した通りで

「赤字の補てんのための融資」というのは銀行はしてくれません。

理由は

「返済原資がないから」です。

返済原資の目途がたたない状態で融資をしたとしても、返済が行き詰り、また「別のところから借りて、返済する」を繰り返している間に債務超過ということになる可能性が高いからです。返済のための借入ほど意味がないものはないのです。

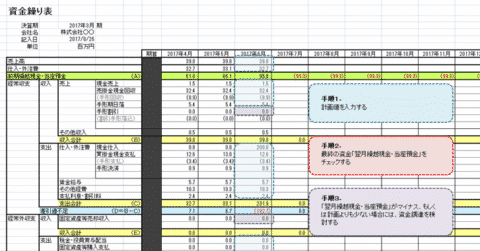

キャッシュフロー(利益+減価償却費)がプラスの状況ではじめて返済原資が捻出できるのです。

慢性的な赤字が続いている企業はどうすれば良いの?

- 黒字にするためのコスト削減

- 黒字にするための売上増

- 銀行と交渉して毎月の返済額を小さくしてもらう「リスケジュール」

・・・

を早期に行い、まずは黒字の状態に持っていくことが最優先事項となります。

黒字になりさえすれば、返済プランはいくつでも描けるのです。

まとめ

銀行は慢性的な赤字の状態では、融資をしてくれないということを理解する必要があります。

赤字にしないことを重視して経営をする必要があるのです。

コメントを残す