中小企業の経営者や個人事業主の中には

「売上を増やすためにがんばります!」

と売上を上げることに力を入れ、資金繰りに関しては「見てみないふり」や「経理任せ」になってしまっている方が少なくありません。

「起業しよう」と思う方はチャレンジ精神が旺盛な方が多く、営業出身者などが多い為、資金繰りなどは不得意な分野であることが多くなってしまうのです。

しかし、この状態を放置していると、「売上が伸びているのに倒産した。」ということになりかねないのです。なぜ、売上が上がると資金繰りは悪化するのでしょうか?

売上が上がると仕入や経費も増える

仮に売上が増えて、現金収入や前払いであり、仕入や経費が一切かからないのであれば、キャッシュフローが増えるだけなので資金繰りは改善します。

しかし、売上が増えるのに仕入れが経費が伴わないということはほとんどありません、。

売上が増加すると

- 仕入が増える

- 経費が増える

- 人件費が増える

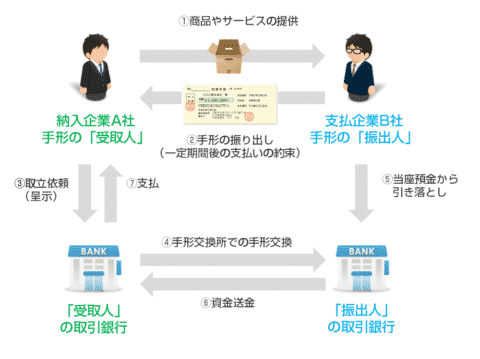

- 大手との取引が多くなり支払いまでの期間が長くなる(手形支払いなど)

という状態が発生してしまうのです。大口取引であればあるほど、支払い条件が厳しいケースも多く、売掛金の入金までの期間が長期化してしまうのです。

売上増加に伴って先立つ支払いが急増し、売掛金の入金はまだという状態が発生してしまうので、資金がショートしてしまう危機に陥ってしまうのです。

売上の上昇が緩やかであれば、それほど余裕資金が減少するダメージはありませんが、急激な売上上昇時には、必ずと言っていいほど「全体の資金は変わらずに、売掛金の比重だけ増え、現金が減る」という状態になってしまいます。

まとめると

売上増加 → 支払増加 + 売掛金増加 → 余裕資金の減少(売掛金の入金はまだ)

という状態が発生し、資金が減るということになります。

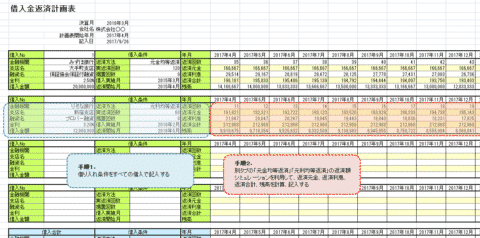

売上増加による資金繰りの悪化に対する対策

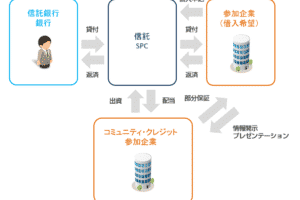

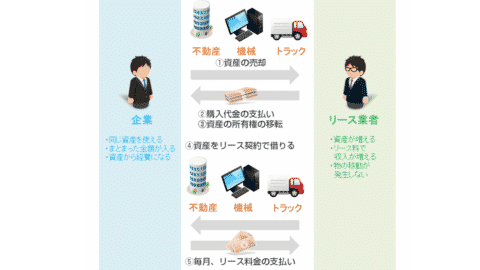

1.資金調達

銀行融資など売掛金を担保にして売掛金が入金されるまでの間のつなぎ資金の融資が可能になります。金融機関も売掛金が担保になるので、ある程度低金利での融資が可能になるのです。資金繰りの悪化が想定される場合は、契約前に融資交渉をする必要もあります。

2.取引先への商品代金や経費の支払い条件の見直し

大口取引の売上増加の場合に、支払いが先になってしまうのが資金繰り悪化の原因となってしまいます。取引先への支払い条件を一時的に緩和してもらうなど、支払いを遅くするなどの交渉をする必要があります。支払いを大口取引の入金後に設定することができれば、資金繰りは改善するのです。

3.手形割引などの早期現金化

大口取引の取引先の支払方法が約束手形であった場合、入金までに半年位所の期間が必要なケースもあります。これでは資金繰りの悪化は避けられないため、手形割引などを利用して早期の現金化をする方法もあります。

まとめ

売上増加は経営の中では喜ぶべきことであるのは間違えありませんが、経営者はそれと同時に資金繰りのリスクと対処を考える必要があるのです。

コメントを残す