不動産担保ローンによる資金調達を検討している経営者の方が気になるポイントは、不動産担保ローンで資金調達する場合どうすればいのか?どのくらいの金利が設定されるのか?どう審査されるのか?ではないでしょうか。今回は、不動産担保ローンによる資金調達方法のすべてを解説します。

不動産担保ローンとは?

不動産担保ローンとは

を言います。

基本的には

- 個人向けの不動産担保ローン(プライベート資金へ利用可能)

- 法人・個人事業主向けの不動産担保ローン(事業資金へ利用可能)

の2種類のものがありますが、今回は会社の資金調達を前提としているため、後者に関して解説していきます。

事業資金を借りるための不動産担保ローンのことを「不動産担保ビジネスローン」と呼ぶこともあります。

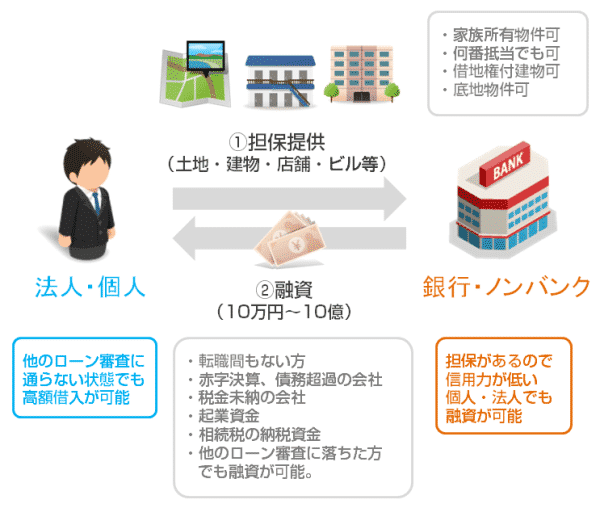

不動産担保ローンの仕組み

不動産担保ローンを利用する場合には

1.保有している不動産に金融機関(銀行・ノンバンク)が抵当権を設定します。

抵当権とは

を言います。

抵当権には2種類あります。

普通抵当権

特定の融資に対して、弁済の権利を得る抵当権のことで、貸出額と同等の抵当権を設定し、返済が進むにつれて担保されている金額も減っていきます。

根抵当権

担保提供した金融機関からの融資すべてを担保する形の抵当権のことで、解除しない限りはずっと抵当権が有効になっています。銀行融資の場合は、極度額を設定して、その範囲内で何度も貸し借りを繰り返すことがあるのですが「根抵当権」であれば、都度登記する必要がありません。

抵当権順位

抵当権には「順位」というものがあります。

抵当権自体が「他の債権者よりも優先的に担保物件を売却して、回収に充てる権利のこと」ですが

抵当権は一つの不動産に対して、何人でも設定することができるので、早い順に「優先的に担保物件を売却して、回収に充てる順番」=「抵当権順位」が決まってくるのです。

ある不動産を担保にして、3社から9000万円の調達をした方の場合

- 債権者A:3000万円の融資:抵当権順位1位(1番抵当)

- 債権者B:3000万円の融資:抵当権順位2位(2番抵当)

- 債権者C:3000万円の融資:抵当権順位3位(3番抵当)

返済ができずに不動産が競売にかけられて5000万円で売却されたとしたら

- 債権者A:3000万円の融資:抵当権順位1位(1番抵当) → 3000万円回収可能

- 債権者B:3000万円の融資:抵当権順位2位(2番抵当) → 2000万円回収可能

- 債権者C:3000万円の融資:抵当権順位3位(3番抵当) → 回収不可能

ということになります。

このような事情もあり、銀行の不動産担保ローンの場合は「1番抵当でなければ担保物件にできない。」というケースもあるのです。

2.担保物件の担保価値に対して「掛け目」を掛けて融資限度額を決定する

「掛目」とは

「掛目」を利用する理由は「リスクヘッジ」のためです。

不動産の価値が1億円だったとしても、3年後は1億円で売却できるかどうかはわかりません。

リーマンショックなどがあれば、7,000万円、5,000万円でしか売れない可能性もあるのです。

このリスクがあるからこそ、

1億円の不動産に対して、掛け目の70%を掛けて、7,000万円を融資する

という考え方になります。

「掛目」を利用するのは不動産担保だけでなく

- 預金担保 → 掛け目:100%

- 有価証券担保 → 掛け目:90%

- 売掛債権担保 → 掛け目:80%

- 不動産担保 → 掛け目:70%

というように現金化の変動リスクによって、掛け目は変動するのです。

不動産担保の場合「掛目:70%」が相場となっていますが、これも金融機関によって異なります。

- 銀行A社 掛目:75% → 担保評価: 800万円 × 75% → 600万円まで貸せる

- 銀行B社 掛目:65% → 担保評価: 800万円 × 65% → 520万円まで貸せる

- ノンバンクC社 掛目:90% → 担保評価: 800万円 × 90% → 720万円まで貸せる

- ノンバンクD社 掛目:100% → 担保評価: 800万円 × 100% → 800万円まで貸せる

担保評価額が同じだとしても、その金融機関の不動産担保の「掛目」が違っていたら、借りられる金額が変わってきます。

3.融資された金額を事業性資金に活用する

不動産担保ローンは「資金使途自由」のものがほとんどですので

- 運転資金

- 設備資金

- 起業資金

- 仕入資金

- つなぎ資金

- 納税資金

- 融資の返済資金

- 新規事業立ち上げ資金

- 投資用不動産の購入資金

・・・

など、好きな目的に利用します。

ただし、同じ不動産担保ローンの一種の「アパートローン」は

- 資金使途:投資用物件の購入資金(借り換え資金)

にしか利用できません。

アパートローンも、不動産担保ローンの一つですが、資金使途が限定されている分、金利が抑えられるのです。

不動産担保ローンには

- 住宅ローン(資金使途:マイホームの購入・借り換え資金)

- セカンドハウスローン(資金使途:自己所有物件の購入・借り換え資金)

- アパートローン(資金使途:投資用物件の購入・借り換え資金)

- 不動産つなぎローン(資金使途:つなぎ資金)

- 不動産競売ローン(資金使途:競売物件の落札資金)

- 個人向けの不動産担保ローン(資金使途:プライベート資金なら自由)

- 法人、個人事業主向けの不動産担保ローン(資金使途:事業性資金なら自由)

と、資金使途に合わせていろいろな種類があるのです。

4.返済する

不動産担保ローンの場合は

- 比較的長期の借り入れが可能(20年~35年)

- 金利は無担保ローンよりは低金利

- 返済方法は、「元利均等返済」「元本均等返済」「元金一括返済」「自由返済」などいろいろな方法がある

という特徴があります。

一般的には、「元利均等返済」で毎月一定額を返済していく形になります。

返済が滞ってしまった場合、すぐに担保物件が売却されてしまうことはありませんが、請求があっても、2か月~3か月と返済遅延を続けてしまうと、強制執行で不動産が競売にかけられてしまう可能性があります。

返済しなければ、担保である不動産を売却する権利は債権者(銀行・金融機関)側にあるので致し方ありません。

不動産担保ローンで担保にできる「不動産」とは?

では、どんな不動産を担保にすることができるのでしょうか?

基本的には

- 土地

- 戸建て

- マンション

- ビル

- 区分マンション

- 店舗

- 駐車場

- 工場

- 農地

・・・

など、「不動産」と呼ばれるもののほとんどが担保として設定可能です。

しかし、担保にできない「不動産」もあります。

不動産担保ローンで担保にできない「不動産」とは?

接道していない土地

接道していない土地には建物を建てることができません。接道義務というものがあるからです。建物を建てられなければ、その土地にはほとんど価値がないので、担保にならないのです。

崖地など災害の可能性が高い土地

災害の可能性が高い土地も、売却することができなくなってしまいます。売却できないということは担保として利用できないことを意味します。

離島の不動産

離島の不動産は、住民がほとんどいないため、ニーズがなく売却することができません。売却できないということは担保として利用できないことを意味します。

過疎地の不動産

過疎地の不動産は、住民がほとんどいないため、ニーズがなく売却することができません。売却できないということは担保として利用できないことを意味します。

つまり、

- 売ることができる不動産 → 担保にできる

- 売ることができない不動産 → 担保にできない

ということになります。

銀行の不動産担保ローンなどは「一都三県の物件のみ」というような利用基準が設定されていることも少なくありませんが、これは不動産が売却できなければ、担保としての価値をなさないからです。

不動産が売れるとしても、少額の売却額しか見込めない場合も、不動産担保ローンの提供にかかる人件費やコストを考えて、担保の価値が小さすぎると判断される場合には、担保として認められないのです。

家族の不動産も担保にできる!?

不動産担保ローンでは、自己所有の不動産以外も担保にできるものがあります。

例

日宝不動産担保ローン

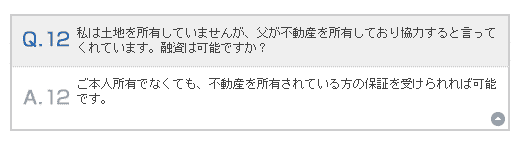

私は土地を所有していませんが、父が不動産を所有しており協力すると言ってくれています。融資は可能ですか?

ご本人所有でなくても、不動産を所有されている方の保証を受けられれば可能です。

ジェイ・エフ・シー事業者向け不動産担保ローン

父の自宅を担保に私が事業資金の借り入れはできますか?

父は協力すると言ってくれています。どうなんでしょうか?

お父様がお元気で、借り入れについて充分ご理解いただけているなら可能です。

という形です。

自己所有物件以外の不動産を担保にする場合には

不動産所有者の連帯保証が必要になりますが、それが可能であれば、ご自身が不動産を所有していなくても、不動産担保ローンは利用することができるのです。

不動産担保ローンを活用して資金調達をするメリット

メリットその1.審査が甘い

不動産担保ローンの最大のメリットは「審査通りやすい」「審査が甘い」という点です。

銀行やノンバンクにとって見ても

と、「会社の信用力」を多めに見積もることができるのです。

日宝不動産担保ローン

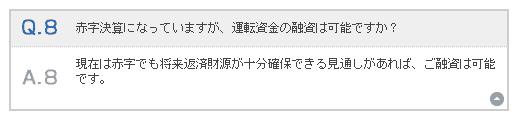

赤字決算になっていますが、運転資金の融資は可能ですか?

現在は赤字でも将来返済財源が十分確保できる見通しがあれば、ご融資は可能です。

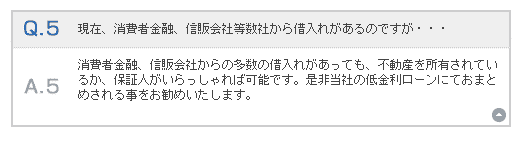

現在、消費者金融、信販会社等数社から借入れがあるのですが・・・

消費者金融、信販会社からの多数の借入れがあっても、不動産を所有されているか、保証人がいらっしゃれば可能です。是非当社の低金利ローンにておまとめされる事をお勧めいたします。

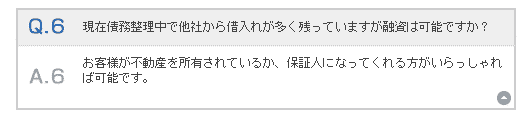

現在債務整理中で他社から借入れが多く残っていますが融資は可能ですか?

お客様が不動産を所有されているか、保証人になってくれる方がいらっしゃれば可能です。

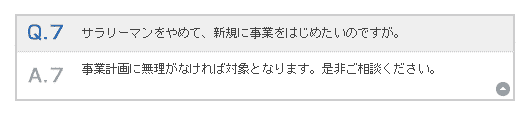

サラリーマンをやめて、新規に事業をはじめたいのですが。

事業計画に無理がなければ対象となります。是非ご相談ください。現在債務整理中で他社から借入れが多く残っていますが融資は可能ですか?

ジェイ・エフ・シー事業者向け不動産担保ローン

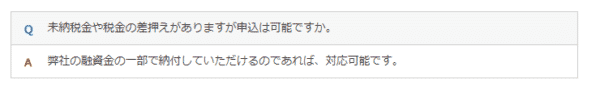

未納税金や税金の差押えがありますが申込は可能ですか。

弊社の融資金の一部で納付していただけるのであれば、対応可能です。

現在、取引銀行に支払猶予をしてもらっていますが申込は可能ですか。

事業の継続性や今後の事業計画から判断させていただきますので、お気軽にご相談ください。

一般的な銀行融資では

- 赤字決算

- 消費者金融、信販会社等数社から借入れ

- 債務整理中

- 起業資金

- リスケ中

- 税金未納

・・・

というのは、検討するまでもなく「融資NG」の条件です。

これが資金調達で不動産担保ローンを利用する最大のメリットと言えます。

メリットその2.高額な資金調達が可能

不動産担保ローンでは、担保物件の価値次第で高額な借り入れが可能です。

担保にする物件の価値次第では

5億、10億

という資金調達が可能になります。

資金使途も自由ですので

- 新規事業

- 設備投資

に活用することができます。

メリットその3.長期の借入に有効

不動産担保ローンは、返済期間が長く設定できます。

20年~35年返済

というものが少なくありません。

メリットその4.無担保ローンよりは低金利

不動産担保ローンといっても、「資金使途が自由」ですので、それほど低金利というわけではありません。

ただし、無担保ローンと比較すると「無担保ローンよりは不動産担保ローンの方が低金利」になります。

適用金利は

- 保全率の高さ

- 会社の信用力

- 担保物件の内容(価値が落ちにくいかどうか?)

によって、決まってきます。

保全率とは

「融資額に対して、担保不動産がどのくらい保全しているのか?」を示す指標です。

で計算されます。

メリットその5.資金使途が自由

銀行融資を受ける際に重要になるのは

何にいくら使うのか?

という「資金使途の明確さ」です。

銀行融資の場合は

というところまで、審査されるので、融資を受けるためには

というプレゼンテーションをしなければなりません。

しかし、不動産担保ローンの場合は「使途自由」ですから、このような交渉は不要ですし、「何に使ったのか?」を問われることもありません。

途中で資金使途を変更しても、指摘されることはないのです。

メリットその6.最短即日融資が可能

不動産担保ローンにもよりますが、「最短即日融資」が可能な不動産担保ローンもあります。

不動産担保ローンの場合は

不動産の鑑定

という作業が必ず入ってしまいますが

不動産の鑑定によって不動産の担保価値が明確に算出されれば、ある程度は機械的に融資可能額を決定することができるのです。その分、時間がかからないため、最短即日、遅くても3営業日以内には融資実行までできるスピードがあります。

不動産担保ローンを活用して資金調達をするデメリット

デメリットその1.返済ができなければ担保である不動産を失う

不動産担保ローンで資金調達をする最大のデメリットは

返済ができなければ担保である不動産を失う

ということです。

これは致し方ありません。

しかし、1日返済が遅延したからと言って、すぐに不動産を売却されるわけではありません。

- 滞納1カ月目:電話、メールでの返済の催促

- 滞納2カ月~3カ月目:来店依頼状・督促状が届く

- 滞納3カ月目:催告書が届く

- 滞納3カ月目~6カ月目:期限の利益喪失の通知が届く

- 滞納7カ月目~:代位弁済通知が届く

- 滞納8カ月目:差押通知書が届く

- 滞納9カ月:競売開始決定通知書が届く

- 滞納10カ月:執行官による現況調査

- 滞納13カ月~16カ月目:競売の期間入札通知書

- 滞納17カ月:競売開始

と順を追って「競売(裁判所での担保物件の売却)」が進められていくのです。

デメリットその2.諸費用が高めの設定

不動産担保ローンは事務手数料が発生します。

- 事務手数料:借入額の2.2%(税込)

という設定が多く、高額な借り入れをする場合には、かなりの金額になってしまいます。

- 1000万円 → 22万円(税込)

- 5000万円 → 110万円(税込)

- 1億円 → 220万円(税込)

また、事務手数料以外にも、「不動産」の担保設定が必要になるため

発生する諸費用

- 不動産鑑定費用

- 印紙代

- 抵当権、根抵当権の登記費用

- 抵当権、根抵当権の登記抹消費用

- 登記に関する司法書士報酬

- 火災保険料又は家財保険(質権設定の為)

なども必要になるのです。

デメリットその3.最短即日融資はできるがビジネスローンと比較すると可能性は低い

不動産担保ローンも「最短即日融資可能」というものがあります。

なぜなら、不動産担保ローンの審査には

不動産の鑑定

という作業が必要不可欠だからです。

- 現地に行かないケースも、

- 不動産鑑定士を使わないケースも、

ありますが、きちんと審査をしようとすれば、1営業日は必ず必要になってしまうのです。

不動産担保ローン会社を比較するポイント

ポイントその1.低金利の動産担保ローンを選ぶ

不動産担保ローンで比較して、どちらも審査が通って、同じ金額借りられるのだとしたら

- 低金利の不動産担保ローン → 利息の返済負担が軽い

- 高金利の不動産担保ローン → 利息の返済負担が重い

ことになるので

低金利の不動産担保ローンを選ぶべき

です。

ただし、不動産担保ローンの金利表記は

と幅のある形で設定されているケースが少なくありません。

例

セゾンファンデックス/事業者向け不動産担保ローン

2018年2月時点金利

- 変動金利:2.6%~3.6%

- 固定金利:5.8%~9.9%

となっています。

「この幅の中で、どの金利が適用されるのか?」は審査次第です。

審査される項目としては

- 保全率(担保評価額/融資額)

- 担保不動産の価値の落ちなさ(都心部、駅近、角部屋・・・)

- 会社の決算数値

- 会社の事業歴

などが主な項目になります。

とくに保全率が低く、担保にする不動産も価値の落ちにくいものであれば、比較的低金利が適用されることが多いです。

- 借入額が大きければ大きいほど → 下限金利に近い金利が適用される

- 借入額が小さければ小さいほど → 上限金利に近い金利が適用される

傾向にあります。

これは、高額な融資だと利息収入が大きいので、金利を下げても十分に金融機関側にメリットがあるからです。

ポイントその2.借入可能額で不動産担保ローンを選ぶ

不動産担保ローンを利用するときに大きなポイントは

- その不動産をどのくらいの価値として評価してくれるのか?

- 「掛け目(かけめ)」がどのくらいか?

という2点になります。

同じ不動産があったとしても

- 不動産担保ローン会社A社:5,000万円と評価

- 不動産担保ローン会社B社:4,500万円と評価

- 不動産担保ローン会社C社:3,500万円と評価

というケースもあります。

「掛け目」も不動産担保ローン会社によってバラバラですから

- 不動産担保ローン会社A社:5,000万円と評価 × 掛け目:100% → 融資可能額:5,000万円

- 不動産担保ローン会社B社:4,500万円と評価 × 掛け目: 80% → 融資可能額:3,600万円

- 不動産担保ローン会社C社:3,500万円と評価 × 掛け目: 70% → 融資可能額:2,450万円

と、融資可能額に大きな違いが出てきてしまうのです。

というのも、「不動産」は一つとして同じものはありませんから、都度、不動産担保ローンの不動産鑑定士が鑑定するのです。しかし、不動産鑑定士の判断は、画一的なものではなく、複数の要素を考慮して、総合的に判断されるものです。

同一人物でない限り、不動産鑑定士が違えば、鑑定価格も異なるのです。

その状況で「いくら借りられるのか?」を知るためには、実際に見積もりを依頼してみるしか方法はありません。

また、「不動産の評価額」が高ければ高いほど、担保の保全率も上がります。

保全率は、設定される適用金利に影響します。

不動産担保ローン会社A社の保全率:160%

不動産担保ローン会社B社の保全率:120%

不動産担保ローン会社C社の保全率:80%

のです。

不動産売却機能があるノンバンクの方が「掛け目」は大きい!

一般的に

- 銀行の不動産担保ローン → 「掛け目」:70%

- ノンバンクの不動産担保ローン → 「掛け目」:70%~80%

- 不動産売却機能があるノンバンクの不動産担保ローン → 「掛け目」:90%~100%

という傾向があります。

「不動産売却機能があるノンバンク」というのは

です。

不動産担保ローンを提供しているノンバンクには

- ローン全般を行っているノンバンク

- 事業融資全般を行っているノンバンク

- 不動産関連事業を行っているノンバンク

- 不動産担保ローンだけを提供するノンバンク

と4種類ぐらいあります。

この場合

- 他の不動産会社に売却を依頼して手数料を取られることがない

- 不動産売買の手数料収入も見込める

- 正確な市場価格がわかる

というメリットがあるため、「掛け目」を100%近くに設定することができるのです。

ポイントその3.事業者向けの不動産担保ローンであることを確認する

不動産担保ローンには

- 個人向けの不動産担保ローン

- 法人・個人事業主向けの不動産担保ローン

の2種類があります。

最近、ネット銀行が不動産担保ローンに参入するケースが増えてきていますが

- 「個人向けの不動産担保ローン」のみ

というケースも少なくありませんので「事業者への融資が可能かどうか?」確認する必要があります。

ポイントその4.「担保」「申込条件」をクリアしているか確認する

不動産担保ローンの申込条件は、それほど厳しいものはなく

- 年齢制限

ぐらいのものです。

しかし、担保に関しては

- 抵当権第一順位でないと利用できない。

- 一都三県の不動産でないと利用できない。

- 延べ床面積が〇〇㎡以上でないと利用できない。

・・・

と、不動産担保ローンによって、利用できる担保の条件が設定されていることがあります。

違反していると、申し込んでも利用することができないので事前にチェックが必要です。

ポイントその5.不動産担保ローンの事務手数料をチェックする

不動産担保ローンの諸費用には

- 事務手数料

- 不動産鑑定費用

- 印紙代

- 抵当権、根抵当権の登記費用

- 抵当権、根抵当権の登記抹消費用

- 登記に関する司法書士報酬

- 火災保険料又は家財保険(質権設定の為)

がありますが

印紙代は税金なので同じですし、登記費用も同じです。

司法書士報酬や不動産鑑定費用も、大きな差はありません。

違うのは「事務手数料」なのです。

- 事務手数料:11万円(税込)の不動産担保ローン

- 事務手数料:借入額の2.2%(税込)の不動産担保ローン

では、金利が同じでも、大きな負担額の違いが生まれてしまうのです。

事務手数料に幅があるケース

例

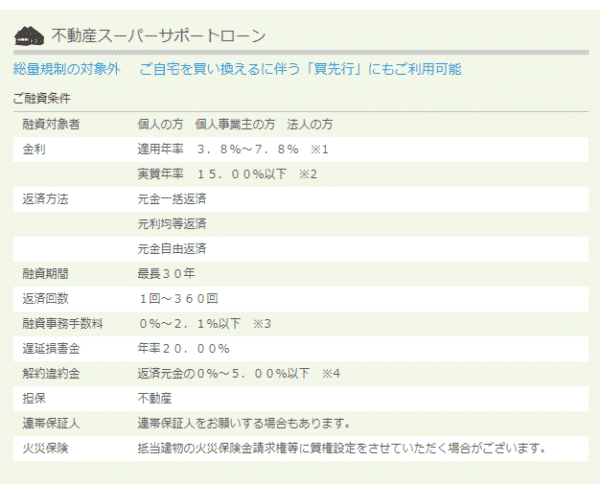

つばさコーポレーション不動産スーパーサポートローン

融資事務手数料 0%~2.1%以下

※契約内容によって変動致します。(ただし法律の範囲内とする。)

となっています。

事務手数料は基本的には「審査によって変動するものではない」のですが

利息制限法では

本法1条1項

金銭を目的とする消費貸借上の利息の契約は、その利息が次の利率により計算した金額を超えるときは、その超過部分につき無効である。

元本が100,000円未満の場合 → 年率:20%

元本が100,000円以上1,000,000円未満の場合 → 年率:18%

元本が1,000,000円以上の場合 → 年率:15%

となっています。

この利息制限法には「みなし利息」という規定があります。

本法3条本文

金銭を目的とする消費貸借に関し債権者の受ける元本以外の金銭は、礼金、割引金、手数料、調査料その他何らの名義をもってするを問わず、利息とみなされる。

つまり、事務手数料も「みなし利息」に含まれるのです。

前述した「つばさコーポレーション不動産スーパーサポートローン」の場合

- 金利:15.0%

- 融資事務手数料:借入額の2.1%

としてしまったら、「利息制限法違反」になってしまうのです。

- 金利:15.0%

- 融資事務手数料:借入額の0.0%

であれば「利息制限法」の範囲内です。

この違いがあるからこそ、事務手数料にも0.0%~2.1%という柔軟性を持たせているのです。

ポイントその6.審査の甘い不動産担保ローンを選ぶ

審査に自信がある方は、ここは気にする必要がありませんが・・・

- 審査が通るか不安

- 他の不動産担保ローン審査に落ちた

という方の場合は、「審査の難易度」も不動産担保ローンを比較検討する重要なポイントになります。

基本的には

審査の厳しい順番は

金融機関の種類で見れば

- 銀行の不動産担保ローン → 審査が厳しい

- ノンバンクの不動産担保ローン → 審査は普通

- 事業融資専門のノンバンクの不動産担保ローン → 審査がやや甘い

- 不動産売却機能のあるノンバンクの不動産担保ローン → 審査が甘い

金利面で見れば

- 上限金利が低金利の不動産担保ローン → 審査が厳しい

- 上限金利が高金利の不動産担保ローン → 審査が甘い

という形になります。

審査が通るか不安

他の不動産担保ローン審査に落ちた

という方には

- 不動産売却機能のあるノンバンクの不動産担保ローン

- 上限金利が高金利の不動産担保ローン

をおすすめします。

審査基準は金融機関によってかなり違う、1社に落ちてもあきらめる必要はない!

前述した通りで、不動産担保ローンは、同じ不動産であっても、不動産の担保価値の評価が金融機関によって違うのです。

また、比較的企業規模が小さいノンバンクも不動産担保ローンを提供しているので、大企業や銀行のように厳格なマニュアルで審査をしているわけではありません。

という判断も起こりうるのです。

ポイントその7.全額繰り上げ返済の違約金をチェックする

不動産担保ローンでは「全額繰上げ返済手数料」「中途解約手数料」というものが設定されていることが多いです。

同じ、不動産担保ローンでも、住宅ローンにはこのような規定がないのでイメージしにくいかと思いますが・・

という取り決めが不動産担保ローンには設定されていることが多いのです。

「借り換え」されると、見込んでいた利息収入が一気にゼロになってしまうので、それを防止するためのものなのです。

例

セゾンファンデックス/事業者向け不動産担保ローン

- 中途解約手数料:返済元金の3.0%以内

比較的高い違約金が設定されているので、将来的に借り換えを検討している方は「全額繰上げ返済手数料」「中途解約手数料」が安い、もしくは無料の不動産担保ローンを選ぶ必要があります。

ウェブサイトには記載されていないことも多いので、問い合わせて確認することをおすすめします。

事業者向け不動産担保ローン比較

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 融資金額最大 | 個人利用 | 事業性資金利用 | おまとめ・借り換え利用 | 融資スピード | 最長返済期間 | 家族保有不動産の担保可否 | 詳細 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 100,000万円 | ○ | ○ | ○ | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) | ○親族、経営する会社の役員 | 詳細 |

| 3位 | セゾンファンデックス/事業者向け不動産担保ローン | 東京都 | 3.15% | 9.90% | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) | 100,000万円 | - | ○ | ○ | 最短3営業日審査回答/融資最短1週間 | 300ヶ月 | ○代表者の親族(三親等以内)が所有する不動産 | 詳細 |

| 4位 | AGビジネスサポート不動産担保ローン | 東京都 | 2.99% | 14.80% | 融資金額の0%~3.0% | 100万円~5億円 | - | ○ | ○ | 最短3日 | 360ヵ月 元金一括返済:最長30年(360回以内) 元利均等返済:最長30年(360回以内) | ○ | 詳細 |

| 6位 | つばさコーポレーション不動産スーパーサポートローン | 東京都 | 3.80% | 7.80% | 融資金額の0%~2.2% | - | ○ | ○ | ○ | 最短3日 | 360ヶ月 | - | 詳細 |

| 7位 | クラウドバンク・フィナンシャルサービス不動産担保ローン | 東京都 | 6.00% | 15.00% | 無料 | 100,000万円 | - | ○ | ○ | - | 60ヶ月 | - | 詳細 |

| 8位 | 総合マネージメントサービス不動産担保ローン | 東京都 | 3.40% | 9.80% | 融資金額の1.1%~5.5% | 50,000万円 | ○ | ○ | ○ | 最短即日 | 420ヶ月 | - | 詳細 |

| 10位 | 日宝不動産活用ローン | 東京都 | 4.00% | 9.90% | - | 50,000万円 | ○ | ○ | ○ | 最短即日~1週間 | 360ヶ月 | ○ | 詳細 |

| 12位 | 三鷹産業不動産担保ローン | 大阪府 | 6.00% | 15.00% | - | 10,000万円 | ○ | ○ | ○ | 最短即日 | 120ヶ月 | - | 詳細 |

| 13位 | エム・アール・エフ不動産担保ローン/オーダーメイドプラン | 福岡県 | 6.00% | 15.00% | 無料 | 30,000万円 | - | ○ | - | 24時間以内に仮審査回答 | 240ヶ月 | ○ | 詳細 |

| 15位 | 三井住友トラストL&F/【不動産担保型】L&Fカードローン | 東京都 | 3.39% | 7.30% | 無料 | 10,000万円 | ○ | ○ | ○ | 最短1週間 | 36ヶ月 | ○物上保証 | 詳細 |

| 16位 | AGビジネスサポート不動産担保カードローン | 東京都 | 5.00% | 11.90% | 無料 | 100万円~5,000万円※個人事業主は2,000万円以下 | - | ○ | ○ | 最短3日 | 100ヵ月 元金定率リボルビング返済:最長8年4か月(100回以内) 元金自由返済:最長5年(60回以内) | ○ | 詳細 |

| 17位 | 三井住友トラストL&F/不動産活用ローン(ビジネスコース) | 東京都 | 3.39% | 6.80% | 融資金額の2.2% | 100,000万円 | - | ○ | ○ | 最短1週間 | 420ヶ月 | ○物上保証 | 詳細 |

| 18位 | ユニーファイナンス不動産担保ローン | 愛知県 | 6.00% | 14.00% | - | 3,000万円 | ○ | ○ | ○ | 最短3日 | 120ヶ月 | - | 詳細 |

| 19位 | つばさコーポレーション不動産活用ローン | 東京都 | 5.70% | 15.00% | 融資金額の0%~5.5% | - | ○ | ○ | ○ | 数日 | 360ヶ月 | - | 詳細 |

| 20位 | ニチデン不動産担保ローン | 大阪府 | 5.50% | 14.60% | - | 10,000万円 | ○ | ○ | ○ | 数日 | 240ヶ月 | ○第三者名義 | 詳細 |

| 21位 | ジェイ・エフ・シー事業者向け不動産担保ローン | 東京都 | 5.86% | 15.00% | 融資額の5.5%以内 | 50,000万円 | - | ○ | ○ | 最短3日 | 120ヶ月 | - | 詳細 |

| 23位 | トラストホールディングス不動産担保ローン | 東京都 | 3.45% | 7.45% | 融資金額の0.0%~5.5% | 100,000万円 | ○ | ○ | ○ | 最短即日 | 360ヶ月 | - | 詳細 |

| 24位 | SBIエステートファイナンス不動産担保ローン/売却つなぎローン | 東京都 | 3.70% | 7.80% | 融資金額の1.10%~3.30% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 100,000万円 | ○ | ○ | ○ | お申し込みから最短翌日融資 | 12ヵ月 (1ヶ月~12ヶ月・1回~12回) | ○親族、経営する会社の役員 | 詳細 |

| 26位 | オープンハウスグループ「アイビーネット」/不動産担保ローン | 東京都 | 2.87% | 9.50% | 融資金額の2.2% | 100,000万円 | ○ | ○ | ○ | 最短3日 | - | - | 詳細 |

| 27位 | エム・アール・エフ不動産担保ローン/長期間元金据置プラン | 福岡県 | 4.00% | 9.90% | 融資金額の3.3% | 30,000万円 | - | ○ | - | 24時間以内に仮審査回答 | 240ヶ月 | ○ | 詳細 |

| 28位 | エム・アール・エフ不動産担保ローン/ブリッジプラン | 福岡県 | 5.00% | 9.60% | 融資金額の2.2% | 30,000万円 | - | ○ | - | 24時間以内に仮審査回答 | 12ヶ月 | ○ | 詳細 |

| 29位 | ロードスターファンディング不動産担保ローン | 東京都 | 4.00% | 15.00% | - | 50,000万円 | - | ○ | - | - | 120ヶ月 | - | 詳細 |

| 30位 | 中央リテール不動産担保ローン | 東京都 | 8.20% | 9.80% | - | 3,000万円 | ○ | ○ | ○ | 4日 | 120ヶ月 | - | 詳細 |

| 31位 | ビジネスパートナー/不動産担保目的ローン | 東京都 | 2.50% | 9.50% | 無料 | 10,000万円 | - | ○ | ○ | 最短5営業日 | 240ヶ月 | ○親族、経営する会社の役員、第三者 | 詳細 |

| 32位 | ビジネスパートナー/不動産担保フリーローン | 東京都 | 2.50% | 15.00% | 無料 | 10,000万円 | - | ○ | ○ | 最短5営業日 | 240ヶ月 | ○親族、経営する会社の役員、第三者 | 詳細 |

| 34位 | SBIエステートファイナンス不動産担保ローン/不動産投資ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 100,000万円 | ○投資用不動産の購入資金 | ○投資用不動産の購入資金 | - | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) | ○親族、経営する会社の役員 | 詳細 |

| 36位 | アイフル不動産担保ローン/事業サポートプラン | 東京都 | 3.00% | 18.00% | 無料 | 10,000万円 | - | ○ | ○ | - | 120ヶ月 | - | 詳細 |

| 38位 | 三井住友トラストL&F/不動産活用ローン(フリーコース) | 東京都 | 3.39% | 6.80% | 融資金額の2.2% | 100,000万円 | - | ○ | ○ | 最短1週間 | 420ヶ月 | ○物上保証 | 詳細 |

| 40位 | 新生インベストメント&ファイナンス/不動産購入ローン | 東京都 | 2.95% | 4.50% | 融資金額の1.1%~2.2% | 100,000万円 | ○ | ○ | ○ | 最短1週間 | 420ヶ月 | ○親族 | 詳細 |

| 41位 | 新生インベストメント&ファイナンス/ 事業者向け不動産担保ローン | 東京都 | 3.00% | 6.00% | 融資金額の2.2% | 100,000万円 | - | ○ | - | 最短1週間 | 420ヶ月 | ○親族 | 詳細 |

| 42位 | 新生インベストメント&ファイナンス/ 事業者向け売却物件ローン | 東京都 | 2.80% | 5.90% | 融資金額の2.2% | 100,000万円 | - | ○ | - | 最短1週間 | 12ヶ月 | ○親族 | 詳細 |

| 43位 | 新生インベストメント&ファイナンス/不動産事業者向け仕入資金(不動産商品ローン) | 東京都 | 3.00% | 6.00% | 融資金額の2.2% | 100,000万円 | - | ○ | - | 最短1週間 | 24ヶ月 | ○親族 | 詳細 |

| 53位 | アイアイ事業者向け不動産担保ローン | 東京都 | 4.00% | 12.00% | - | 50,000万円 | - | ○ | ○ | 最短即日 | 420ヶ月 | - | 詳細 |