会社を起業したら、まず検討すべき資金調達方法は「日本政策金融公庫からの融資」と言っていいでしょう。しかし、経営者で「日本政策金融公庫」のことを理解していない方も少なくありません。今回は、日本政策金融公庫とは、日本政策金融公庫のメリットデメリットについて解説します。

日本政策金融公庫とは?

日本政策金融公庫とは

wikipediaによると

株式会社日本政策金融公庫(にっぽんせいさくきんゆうこうこ、英語: Japan Finance Corporation, JFC)は、株式会社日本政策金融公庫法に基づいて2008年10月1日付で設立された財務省所管の特殊会社。日本に5つある政策金融機関(政府系金融機関)の一つである。

基本的には、前身機関である国民生活金融公庫、農林漁業金融公庫、中小企業金融公庫が担っていた業務を引き継いでいる。

日本政策金融公庫の公式サイトによると

日本公庫は、民間金融機関の取り組みを補完し、事業に取り組む方々などを支援する政策金融機関

3つの役割

- セーフティネット機能の発揮

- 日本経済成長・発展への貢献

- 地域活性化への貢献

3つのチーム

- 国民生活事業:小規模事業者・創業企業を応援、お子様のいるご家庭を応援

- 農林水産事業:農林水産業者を応援

- 中小企業事業:中小企業を応援

とあります。

簡単に言えば

を言います。

主な融資事業

- 国民生活事業:国民一般の資金調達支援(小規模事業者・創業企業への融資、教育ローン)

- 中小企業事業:中小企業の資金調達支援(中小企業への融資)

- 農林水産事業:農林水産事業者の資金調達支援(農林水産業向け融資、食品産業向け融資)

日本政策金融公庫の国民生活事業

日本政策金融公庫の国民生活事業では

- 小規模事業者への小口融資

- セーフティーネット

- 創業企業への融資

- 事業再生

- 海外展開支援

などを行っています。

小規模事業者への小口融資のデータ

- 融資先:87万件

- 平均融資残高:703万円

- 融資先の規模:10名未満の小規模事業者が9割超

日本政策金融公庫の中小企業事業

日本政策金融公庫の中小企業事業では

融資業務

- 中小企業者に対する貸付

- 中小企業者が発行する社債(新株予約権付)の取得

- 中小企業投資育成株式会社に対する貸付

- 中小企業者に対する貸付債権・社債の証券化(証券化・自己型)

- 設備貸与機関に対する貸付債権の管理・回収

中小企業者への融資のデータ

- 平均融資残高:1億円

信用保険業務

- 信用保証協会が行う中小企業・小規模事業者の皆さまの借入などに係る債務の保証についての保険

- 信用保証協会に対する貸付け

- 破綻金融機関等関連特別保険等業務

- 機械保険経過業務

証券化支援業務

中小企業が資金調達をする際に直接的に関係するのは

- 融資業務の「中小企業者に対する貸付」

中小企業が資金調達をする際に間接的にに関係するのは

- 信用保険業務の「信用保証協会に対する貸付け」「信用保証協会に対する保証保険」

です。

日本政策金融公庫の融資「中小企業者に対する貸付」には、どのような種類があるの?

日本政策金融公庫の融資に関しては

- 国民生活事業 → 小口融資(平均融資額:約700万円)

- 中小企業事業 → 長期事業資金融資(平均融資額:約1億円)

と違いがあります。

- 数百万円~二、三千万円の資金調達を希望の方、創業融資 → 国民生活事業

- 二、三千万円~数億円の資金調達を希望の方 → 中小企業事業

と考える必要があります。

国民生活事業の主な融資メニュー

一般貸付

一般貸付

ほとんどの中小企業の方が利用できる融資です。この融資メニューが基本であり、これ以外に業種別、担保不要、保証不要などの貸付プランがあり、どれも該当しない方が利用する基本メニューと言えます。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 4,800万円 |

| 返済期間 | 運転資金5年以内、設備資金10年以内 |

| 金利 | 基準利率 |

| 担保・保証人 | 応相談 |

セーフティネット貸付

経営環境変化対応資金

利用できる方は、経済環境などの外的要因で売上が減少している企業で、中長期的に業績を回復できる見込みがある方のための融資メニューです。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 4,800万円 |

| 返済期間 | 運転資金8年以内、設備資金15年以内 |

| 金利 | 基準利率 |

| 担保・保証人 | 応相談 |

そのほか

取引金融機関の経営破たんが業績悪化の要因の方 → 金融環境変化対応資金

取引企業などの倒産が業績悪化の要因の方 → 取引企業倒産対応資金

新企業育成貸付

新規開業資金

新たに事業をはじめる方が利用する創業資金、起業資金を調達できる融資メニューです。採用を伴う起業、在職している企業と同じ事業内容で起業、などいくつかの要件がありますが、多くの方が利用できる創業融資です。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 7,200万円(運転資金4,800万円) |

| 返済期間 | 運転資金7年以内、設備資金20年以内 |

| 金利 | 基準利率 ※条件によって特利が適用 |

| 担保・保証人 | 応相談 |

そのほか

女性、若者(35歳未満)、シニア向け(55歳以上) → 女性、若者/シニア起業家支援資金

廃業歴のある方 → 再挑戦支援資金(再チャレンジ支援融資)

新規事業を展開する方 → 新事業活動促進資金

新事業分野の開拓をする方 → 中小企業経営力強化資金

企業活力強化貸付

企業活力強化資金

商業振興(卸売業、小売業、飲食サービス業、サービス業、不動産賃貸業)の事業を運営する方が対象の融資メニューです。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 7,200万円(運転資金4,800万円) |

| 返済期間 | 運転資金7年以内、設備資金20年以内 |

| 金利 | 基準利率 ※条件によって特利が適用 |

| 担保・保証人 | 応相談 |

そのほか

ITを活用した設備投資を行う方 → IT活用促進資金

海外展開を図る方 → 海外展開・事業再編資金

地域活性化で雇用を創出できる方 → 地域活性化・雇用促進資金

ソーシャルビジネスを展開する方 → ソーシャルビジネス支援資金

事業継承をする方 → 事業承継・集約・活性化支援資金

インバウンドの訪日外国人向け事業を展開する方 → 観光産業等生産性向上資金

非正規雇用の処遇改善に取り組む方 → 働き方改革推進支援資金

環境・エネルギー対策貸付

環境・エネルギー対策貸付

「環境・エネルギー〈非化石エネルギー〉」の導入を検討する方に対する融資メニューです。太陽光、地熱、温度差エネルギー、バイオマスエネルギーなどの設備導入資金のための融資になります。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 7,200万円(運転資金4,800万円) |

| 返済期間 | 設備資金20年以内 |

| 金利 | 基準利率 ※条件によって特利が適用 |

| 担保・保証人 | 応相談 |

そのほか

防災に資する施設等の整備をする方 → 社会環境対応施設整備資金

企業再生貸付

企業再建資金

企業の再建を図る方向けの融資メニューです。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 7,200万円(運転資金4,800万円) |

| 返済期間 | 運転資金15年以内、設備資金20年以内 |

| 金利 | 基準利率 ※条件によって特利が適用 |

| 担保・保証人 | 応相談 |

そのほかの融資メニュー

新創業融資制度

無担保、無保証人で利用できる創業融資メニューとなっています。保証人というのは、経営者個人の連帯保証も不要ということです。起業資金の調達でリスクのない創業融資メニューとなっています。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 3,000万円(運転資金1,500万円) |

| 返済期間 | 各種融資制度で定めるご返済期間以内 |

| 金利 | 新創業融資制度独自の利率 |

| 担保・保証人 | 原則不要 |

担保を不要とする融資

担保(不動産、有価証券等)などの提供なしで利用できる創業融資メニューとなっています。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 4,800万円 |

| 返済期間 | 各種融資制度で定めるご返済期間以内 |

| 金利 | 担保を不要とする融資独自の利率 |

| 担保・保証人 | 代表者の連帯保証が必要 |

マル経融資(小規模事業者経営改善資金)

商工会議所や商工会などの経営指導を受けている方が、無担保、無保証人で利用できる創業融資メニューとなっています。保証人というのは、経営者個人の連帯保証も不要ということです。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 2,000万円 |

| 返済期間 | 運転資金7年以内、設備資金10年以内 |

| 金利 | 特別利率F |

| 担保・保証人 | 原則不要 |

日本政策金融公庫の融資を受ける手順はどうすれば良いの?

- 支店に相談に行く

- 書類を用意する

の2つのステップで融資を申込むことができます。

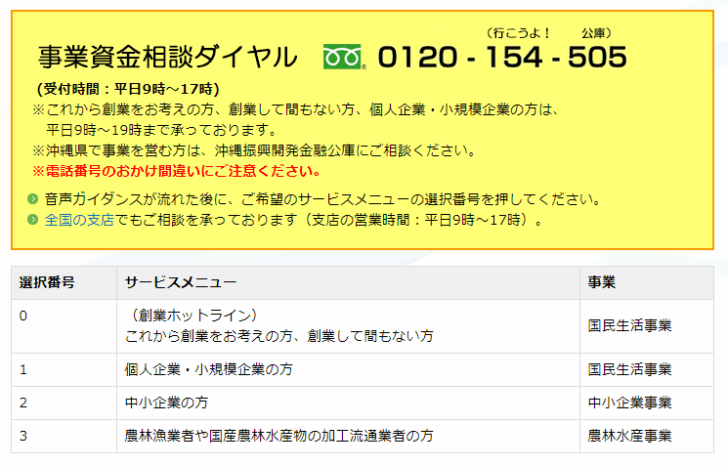

手順1.融資メニューについて、支店について知りたい場合は電話で相談する

手順2.書類を用意して、担当エリアの支店に行く

相談に必要な書類は

- 直近2期分の決算書

- 個人事業主の方は、直近2期分の申告決算書

- 起業の方は、創業計画書

になります。

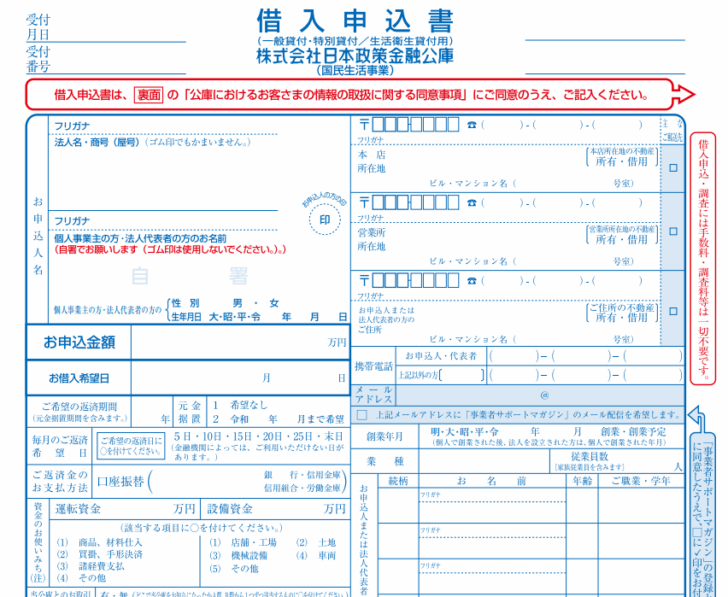

日本政策金融公庫へ申し込むために必要な書類は、融資メニューによって異なりますが下記ページからダウンロードすることができます。

借入申込書は、支店での相談後に記入します。

担当エリアの支店は、こちらで確認できます。

国民生活事業

中小企業事業

手順3.支店の担当者に相談し、必要な書類を提出する

経営状況や資金需要の内容を支店の担当者に相談することで、必要な融資メニューを提案してもらえます。また、その融資メニューの申込みに必要な「借入申込書」やその他の書類について、教えてくれます。

手順4.面談

資金使途や事業状況に関する面談になります。営業状況(計画)や資産・負債のわかる書類が必要になります。

手順5.審査

日本政策金融公庫側で審査を行いm巣。

手順6.契約・融資実行

契約書に捺印して、手続きが完了すると、希望の金融機関に融資額が入金されます。

日本政策金融公庫で融資を受けるメリット

メリットその1.圧倒的な低金利

前述した融資メニューには

となっているものがありますが、日本政策金融公庫の金利は下記のように設定されています。

令和元年8月1日現在時点

・担保を不要とする融資を希望される方

・新創業融資制度(無担保・無保証人)を希望される方

・担保を提供する融資を希望される方

と、担保の有無、保証人の有無によって「基準利率」「特別利率」が決まっており

・設定された条件に合致する場合 → 「特別利率」

・設定された条件に合致しない場合→ 「基準利率」

が適用されるのです。

担保不要の基準金利は

年率:2.16%~2.35%

ですから

- ビジネスローンと比較すると、圧倒的な低金利

- 銀行融資と比較しても、低金利

に設定されているのです。大企業が銀行から融資を受ける場合には、これよりも低金利に設定されることがありますが、中小企業、零細企業であれば、銀行よりも低金利になる可能性が高いのです。

メリットその2.審査が甘い

日本政策金融公庫のスタンスと言うのは、通常の民間金融機関の補完です。

通常の銀行では融資してくれないであろう

- 起業資金(創業資金)

- 経営状況の悪化

- 担保なし、保証人なし

- 廃業歴等のある方

- 災害を受けた方

という状況であっても、利用できる融資メニューがあるのです。

通常の金融機関が貸し倒れリスクを恐れて、融資しない企業、個人事業主に対しても、積極的に融資をしてくれるのです。、

「審査が通りやすい」ことは、日本政策金融公庫の最大のメリットと言えます。

メリットその3.経営者本人の個人保証不要で利用できる

銀行融資やビジネスローンでは、必ず

経営者個人の連帯保証が必要

となっています。

法人格に融資をするのですが、この法人が倒産してしまった場合に、金融機関が貸し倒れにならないように「個人保証(代表者個人の連帯保証)」をつけるのです。

「個人保証(代表者個人の連帯保証)」があれば、法人が倒産して返済不能状態になった場合に、経営者個人の収入や資産を差し押さえて、資金を回収することができるからです。

この「個人保証(代表者個人の連帯保証)」を外すことは、よほどの大企業にならないと難しいのが現状です。

日本政策金融公庫では「個人保証(代表者個人の連帯保証)」なしのメニューを扱っています。

例

- 新創業融資制度

- マル経融資(小規模事業者経営改善資金)

担保・保証人 原則不要※原則、無担保無保証人の融資制度であり、代表者個人には責任が及ばないものとなっております。

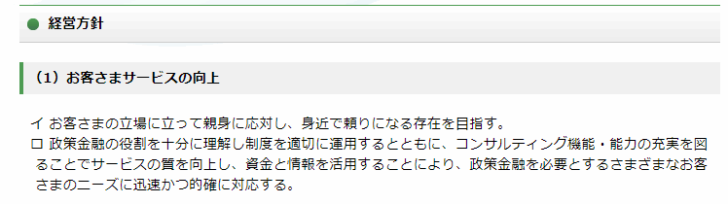

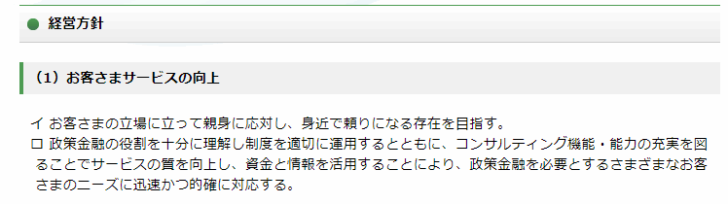

メリットその4.日本政策金融公庫の担当者は、親身になって経営支援のアドバイスもしてくれる

どうしても、銀行の担当者は「ビジネス」ですので厳しい目線で融資審査を行います。

当然、貸し倒れ損失を発生させたら、自分の評価に直結するのですから、「厳しく審査する」という融資スタンスになってしまうのです。

はじめは良い顔をしていても、業績悪化で急に態度が変わってしまうというドラマのような対応も珍しくありません。

しかし、日本政策金融公庫の担当者は、公務員のようなものですから、貸し倒れ損失が自分の評価に直結するものではありません。

中小企業、小規模事業者を成長させるためにも、親身になって経営支援、コンサルティングをしてくれるのです。

(1)お客さまサービスの向上

イ お客さまの立場に立って親身に応対し、身近で頼りになる存在を目指す。

ロ 政策金融の役割を十分に理解し制度を適切に運用するとともに、コンサルティング機能・能力の充実を図

ることでサービスの質を向上し、資金と情報を活用することにより、政策金融を必要とするさまざまなお客

さまのニーズに迅速かつ的確に対応する。

日本政策金融公庫で融資を受けるデメリット

デメリットその1.審査に時間がかかる

最大のデメリットは「審査に時間がかかること」と言えます。

平均的に申込から融資完了までは

がかかってしまいます。

- 銀行融資:10日~2週間

- ビジネスローン:最短即日~3営業日

と考えると、時間的余裕があるときに利用すべき資金調達方法と言えます。

資金調達までの時間がないときは

- ビジネスローンと並行して、日本政策金融公庫に申し込んでおいて

- 日本政策金融公庫の融資が下りたら、その資金でビジネスローンを完済する

という方法もおすすめです。

まとめ

日本政策金融公庫は、国の金融機関と言えます。

そのため、他の民間銀行、民間金融機関にないメリットがあるのです。

- ・メリットその1.圧倒的な低金利

・メリットその2.審査が甘い

・メリットその3.経営者本人の個人保証不要で利用できる

・メリットその4.日本政策金融公庫の担当者は、新味になって経営支援のアドバイスもしてくれる

中小企業、個人事業主が資金調達を検討するのであれば、まず検討すべきなのは「日本政策金融公庫の融資」と断言できます。

融資までに時間がかかるデメリットがありますが、その場合は即日融資などができるビジネスローンなどと併用することをおすすめします。

間がかかるデメリットがありますが、その場合は即日融資などができるビジネスローンなどと併用することをおすすめします。

「日本政策金融公庫と銀行からの融資は何が違うの?」

「日本政策金融公庫のメリットデメリットを教えてください。」