創業融資を検討している大多数の方が、はじめて創業融資を受けようとしているはずです。だからこそ、創業融資を引き出すために何をすれば良いのか、わからないというのが実情だと思われます。今回は、創業融資を確実に引き出す事業計画書の作り方を事業計画書テンプレートの例を示して丁寧に解説します。

創業融資の審査で事業計画書は必要なの?

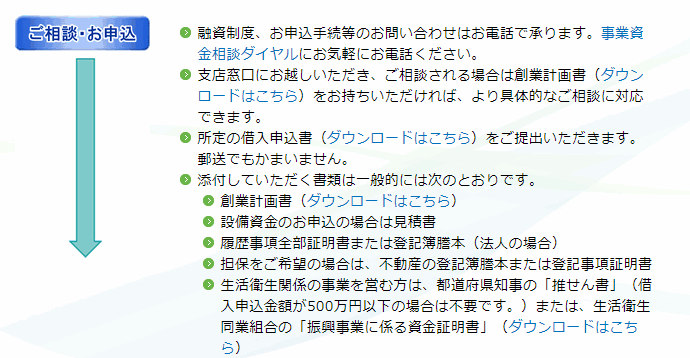

日本政策金融公庫の創業融資の必要書類は

添付していただく書類は一般的には次のとおりです。

創業計画書

設備資金のお申込の場合は見積書

履歴事項全部証明書または登記簿謄本(法人の場合)

担保をご希望の場合は、不動産の登記簿謄本または登記事項証明書

生活衛生関係の事業を営む方は、都道府県知事の「推せん書」(借入申込金額が500万円以下の場合は不要です。)または、生活衛生同業組合の「振興事業に係る資金証明書」

となっていて

創業計画書

というものが必要とされています。

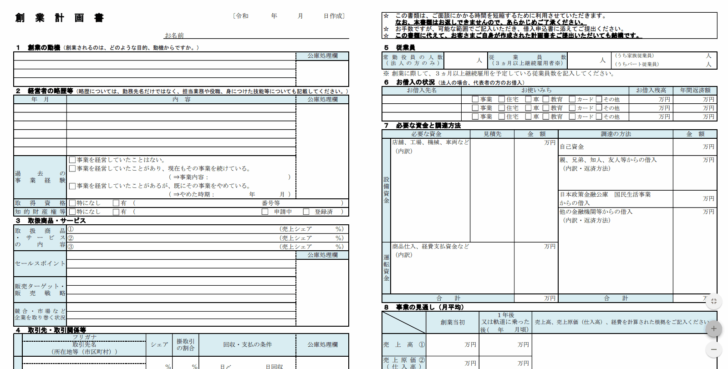

日本政策金融公庫の創業計画書とは

下記のようなもので、書式が決まっているものとなります。

たしかに自主的に制作する「事業計画書」は、創業融資申込の必須条件にはなっていないのです。

それでも、創業融資で確実に資金調達したいのであれば、「事業計画書」の作成に必要になるのです。

その理由を解説します。

「事業計画書」の必要性

事業計画書とは

を言います。

- どういう事業をするのか?

- どういうビジネスモデルになるのか?

- 扱う商品やサービスは何なのか?

- 商品やサービスを誰に売るのか?

- 商品やサービスをどういう方法で、どういう場所で売るのか?

- 商品やサービスの販売価格

- 仕入れ先や外注業者はどこになるのか?

- どのくらいの売上になるのか?

- どのくらいの利益になるのか?

- どのような資金繰りになるのか?

- 調達資金は何に使うのか?

というような情報を盛り込んだものが「事業計画書」になります。

というものを作成する必要があります。

なぜ、用意された「創業計画書」ではなく、「事業計画書」を自分で作成しなければならないのか?

理由その1.創業計画書では、いろいろと不十分

創業計画は、A3一枚の用紙です。

項目としては

- 創業の動機

- 経営者の略歴

- 取扱商品・サービス

- 取引先・取引関係

- 従業員

- お借入の状況

- 必要な資金と調達方法

- 事業の見通し

- 自由記述欄

という項目があり、これらをA3一枚にまとめるのですから、一項目は3行程度にまとめるしかないのです。

創業計画書では

- 創業する事業の情報が十分に記載できない

- テンプレートが決まっているため、自分の事業と書く内容がそぐわない

という問題があります。

理由その2.結局、面談で詳細を聞かれる

「創業計画書」で不足している情報は、「面談」で聞かれることになります。

例えば

「年間の売上高が3,000万円となっていますが、その根拠は何ですか?」

と、結局、「面談」で今から作ろうとしている「事業計画書」の内容が聞かれるのです。

事業計画書が手元にあれば、それを見ながら回答するだけで済むのです。

理由その3.自分で事業計画を把握する、整理するのに役立つ

「事業計画書を作る」ためには、自分自身で事業の内容の詳細(ディティール)を詰めて、考える必要が出てきます。

この行為が非常に重要で

- 計画を立案するところで、どこかで無理が出てくる

- 計画を立案するところで、今まで考えていなかった部分が出てくる

- 計画を立案するところで、新しいアイディアが出てくる

ということが期待できるのです。

事業計画書を作る前に知っておくべき重要なポイント

事業計画書の内容は、前述した通りで

- どういう事業をするのか?

- どういうビジネスモデルになるのか?

- 扱う商品やサービスは何なのか?

- 商品やサービスを誰に売るのか?

- 商品やサービスをどういう方法で、どういう場所で売るのか?

- 商品やサービスの販売価格

- 仕入れ先や外注業者はどこになるのか?

- どのくらいの売上になるのか?

- どのくらいの利益になるのか?

- どのような資金繰りになるのか?

- 調達資金は何に使うのか?

というものになります。

しかし、これを「どうやって書くか?」が重要で

日本政策金融公庫の担当者の気持ちになってみると、創業融資で審査したいポイントは

- 熱意がどれだけあるのか? → 壁に直面したときにあきらめてしまう方は成功率が低い

- 同じ事業の経験が十分にあるのか? → 経験がある事業なら成功率が高い

- 競合他社に対して勝てる強みがあるのか? → 競合優位性がないと事業が成功しない

- 計画数値に根拠があるのか? → 根拠のない数値計画は信頼性が乏しく、絵に描いた餅に終わる

です。

事業計画書テンプレート

今回は、実際に私が経営している会社が当サイト「資金調達BANK」というメディア事業で、創業したと仮定した場合の「事業計画書」となっています。

創業動機

「創業動機」参考例

創業動機

会社員時代から、中小企業の経営者へ営業をする機会が多く、多くの経営者の方が「資金調達」に関する情報がないことで、資金繰りに詰まって会社を畳まざるを得ないシチュレーションに直面してきました。

同時にインターネット広告代理店での勤務経験から、「資金調達を検討している中小企業の経営者」と「資金調達をサービス提供している企業・金融機関」を適切にマッチングさせることによって、少しでも資金繰りに悩む企業の経営を手助けできるのではないかと考えました。

自分なりに検討を重ねた結果、資金調達のマッチングサイトを立ち上げることで、中小企業の経営をサポートして、日本社会の経済活動をより活性化することができるだろうという思いと、実際に自分自身が経験してきた資金調達サポートのノウハウ、ウェブサイトの運営ノウハウを存分に生かせるのではないかと、起業を決断いたしまいた。

創業する事業の経験

- 資金調達サポート会社での資金調達サポート経験:5年

- インターネット広告代理店でのウェブメディア運営経験:5年

- 自身が経営する会社(株式会社○○)でのウェブメディア運営経験:6年

今回の事業を立ち上げるために必要な

- ウェブメディアの構築ノウハウ

- ウェブメディアの集客ノウハウ(主にSEO)

- 資金調達サポート経験

は十分に備えられているものと考えます。

創業動機を書く際のポイント

熱意のアピールは「過去の経験による決意」と「社会性」

創業動機のポイントは「熱意」をどうアピールするか?です。

- 過去の経験から創業を決意した。

- 困っている人や会社を助けたいと強く思ったから、創業を決意した。

という経験に裏打ちされた創業経緯であることが重要になります。

- 伸びている市場だから創業した。

- 儲かりそうだから創業した。

- 上司のいうことが嫌だから創業した。

という方も多いはずです(実際に筆者もそうです。)が、そこはひた隠しにして

「過去の経験からこの事業をやることを決意し、それは社会的な意義があることだ。」

という強い想いを文章化する必要があります。

できるだけ創業する事業の経験があることをアピールする

ここは非常に重要なポイントです。

- 創業する事業の業種で事業未経験の方

- 創業する事業の業種で事業経験者の方

では、起業の成功率が何倍も違うのです。

日本政策金融公庫の担当者も、そのことは重々承知しているので、事業経験の有無を注目しているのです。

ということが重要になります。まったく経験のない事業でも、近しい事業の経験はあると思いますので、そのことを意識して書く必要があります。

正直な話を言えば、まったく未経験の業種で、書けることがないというのであれば、1カ月でも、2カ月でも、アルバイトでも構わないので、一度経験することをおすすめします。これは「創業融資」の問題ではなく、「事業成功率」の問題です。

事業内容

「事業内容」参考例

1.事業内容

資金調達BANK(shikin-bank.com)という資金調達のウェブメディア(ポータルサイト)運営を行います。

提供するサービスは

・資金調達に関する情報の提供(ユーザー向け)

・資金調達をサポートするサービス(資金調達サポート会社)の紹介(顧客向け)

です。

収益源は「広告収入」「資金調達サポート会社のサイト掲載費用」です。

・広告収入 1PVあたり10円

・サイト掲載費用 1社あたり月額1万円

2.サイト情報

資金調達BANK(資金調達バンク)

shikin-bank.com

主要コンテンツ

・資金調達方法

・資金繰り改善情報

・補助金・助成金情報

・資金調達サポート会社(資金調達サービス)の紹介

・資金調達ニュース

3.集客方法

1.SEO

2.リスティング広告

3.プレスリリース

※詳細は後述します。

4.市場環境

○ターゲットワードの月間検索数(google)

資金 調達:3600

資金繰り:2900

借入:9900

融資:12100

創業 融資:4400

制度 融資:480

助成 金 :14,800

補助 金 :9,900

合計:58,080検索/月

※ミドルワード、スモールワードを含める:2.0倍

※Yahoo!、その他の検索エンジンも含める:1.6倍

合計:58,080検索/月 × 2.0倍 × 1.6倍 = 185,856検索/月

○市場ニーズ

【サイト利用者】

・資金調達方法に何があるのか?がわからない

・検討していた資金調達先の審査に落ちてしまった。

・現在の会社の経営状況で利用できる資金調達方法を知りたい。

・創業融資が必要だが、どうやって融資を受ければ良いかわからない。

・資金繰りを改善する方法を知りたい。

・利用を予定している資金調達サービスの提供会社に何があるか知りたい。また、情報を比較したい

・どういう手順で資金調達を利用すれば良いのか、実際の利用方法を知りたい。いきなり申し込むのは不安

【広告主(資金調達サービスの提供会社)】

・資金調達ニーズがある会社経営者になかなかアプローチできない

・ほとんどが紹介(税理士や会計士)に頼っていて、別の集客方法を探している

・自社のサービスの良さをもっと知ってほしい。

・自社のサイトの集客が弱い

○競合サイト

| 競合他社 | 「資金調達」 google順位 |

強み | 弱み |

|---|---|---|---|

| 資金調達ポータルサイトB(https://****) 資金調達の総合情報サイト |

1位 | ・資金調達の実務ベースの詳細なコンテンツ ・事業歴が長いため、googleのドメイン評価が高い |

・自社がサポートしている資金調達方法しか情報がない ・SEOに向いていないサイト構成 |

| 経理ソフト会社の情報サイトサイトC(https://****) 経理ソフト会社が運営する情報サイト |

2位 | ・幅広い資金調達方法を網羅している ・SEOに向いているサイト構成 |

・すべてのコンテンツでビジネスローンとファクタリングに集客するだけ(利用者のメリットにつながっていない) ・一つ一つのコンテンツの内容が薄い |

| 経理ソフト会社の情報サイトサイトC(https://****) 経理ソフト会社が運営する情報サイト |

3位 | ・大手企業なのでgoogleの検索評価が高い | ・自社の経理ソフトへの集客が目的のサイト ・一つ一つのコンテンツの内容が薄い |

5.競合優位性(セールスポイント・強み)

・メディア運営の経験が長く、競合他社に負けないSEOの技術的なノウハウを保有している

・資金調達サポート経験があるため、税理士法人の競合サイトと同レベルの質の高いコンテンツを提供できる

・資金調達サポートを自社で行うわけではなく、第三者として仲介するだけなので、幅広い資金調達サポート会社(資金調達サービス)を紹介できる。(サイト訪問者の選択肢が増える)

・アンケート調査による実際に資金調達を利用している経営者の声をコンテンツ化することで、他のサイトにはない有効なコンテンツを作るとともにプレスリリースによる集客につなげる

・すでに顧客(広告主)とのリレーション(関係)がある

事業内容を書く際のポイント

具体的な収益源を明確にする

- 販売する商品・サービス

- 販売する商品・サービスの価格

の2つを明示してあげることが、一番わかりやすくビジネスモデルをイメージできるのです。

やりたいことを書くのではなく、「具体的な収益源」を明確にしなければなりません。

上記の例では

- 販売する商品・サービス「広告掲載」

- 販売する商品・サービスの価格「1PVあたり10円、月額料金:1万円」

としています。

「市場規模・商圏」と「誰にどうやって売るのか?」を明確にする

取り扱う商品・サービスと販売価格が明示できたら、次は「誰に売るのか?」「どうやって売るのか?」です。

- 市場規模(商圏)

- ターゲット(年齢、性別、家族形態、年収、思考、ライフスタイル)

- 販売チャネル(チラシ、ウェブサイト、DM、イベント、広告)

を明示します。

ここがあいまいだと、説得力がなくなってしまいます。

- 商圏とターゲットのミスマッチ

- ターゲットと販売チャネルのミスマッチ

- ターゲットと販売商品のミスマッチ

などは、突っ込まれてしまうポイントになってしまいます。

上記の例では、メディア事業なので

月間検索数:185,856検索/月

が市場となります。

顧客の課題から、競合サイトとの比較、競合優位性をストーリー立てて書く

ビジネスというものは

が価値となり、お金になるのです。

弊社の商品・サービスは、競合他社よりもここが優れているので、顧客の課題をより解決できるはずです。」

というトークができるように、ストーリー立てて

- 市場ニーズ

- 競合サイトとの比較

- 競合優位性(セールスポイント・強み)

を書く必要があります。

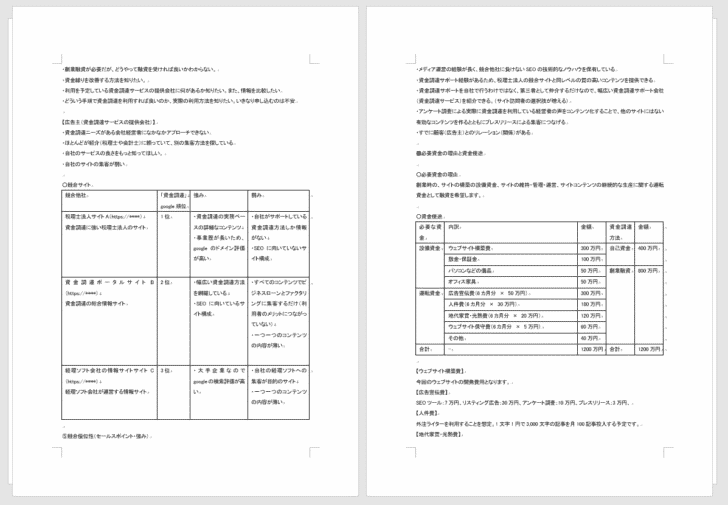

必要資金の理由と資金使途

「必要資金の理由と資金使途」参考例

○必要資金の理由

創業時の、サイトの構築の設備資金、サイトの維持・管理・運営、サイトコンテンツの継続的な生産に関する運転資金として融資を希望します。

○資金使途

| 必要な資金 | 内訳 | 金額 | 資金調達方法 | 金額 |

|---|---|---|---|---|

| 設備資金 | ウェブサイト構築費 | 300万円 | 自己資金 | 400万円 |

| 敷金・保証金 | 100万円 | |||

| パソコンなどの備品 | 50万円 | 創業融資 | 800万円 | |

| オフィス家具 | 50万円 | |||

| 運転資金 | 広告宣伝費(6カ月分 × 50万円) | 300万円 | ||

| 人件費(6カ月分 × 30万円) | 180万円 | |||

| 地代家賃・光熱費(6カ月分 × 20万円) | 120万円 | |||

| ウェブサイト保守費(6カ月分 × 5万円) | 60万円 | |||

| その他 | 40万円 | |||

| 合計 | – | 1200万円 | 合計 | 1200万円 |

【ウェブサイト構築費】

今回のウェブサイトの開発費用となります。

【広告宣伝費】

SEOツール:7万円、リスティング広告:30万円、アンケート調査:10万円、プレスリリース:3万円、

【人件費】

外注ライターを利用することを想定。1文字1円で3,000文字の記事を月100記事投入する予定です。

【地代家賃・光熱費】

オフィスを借りる必要と光熱費です。コピー機のリース代なども含みます。

【ウェブサイト保守費】

構築したウェブサイトのシステムの保守費用となります。サーバー費用、ドメイン費用なども含まれます。

必要資金の理由と資金使途を書く際のポイント

妥当な金額であること

創業融資の必要書類に「見積書」がありますが、設備資金に関しては「見積書」が必要になるため、適当な名目で資金使途を設定することはできません。

また、運転資金も、だいたい6カ月以内には黒転する計画にしなければならないため、6カ月分ぐらいに収めておく必要があります。

自己資金の割合

創業融資の場合は、自己資本比率も審査の条件になります。

創業資金の3分の1以上は自己資金で賄わなければなりません。

事業の見通し、収支計算の根拠

「事業の見通し、収支計算の根拠」参考例

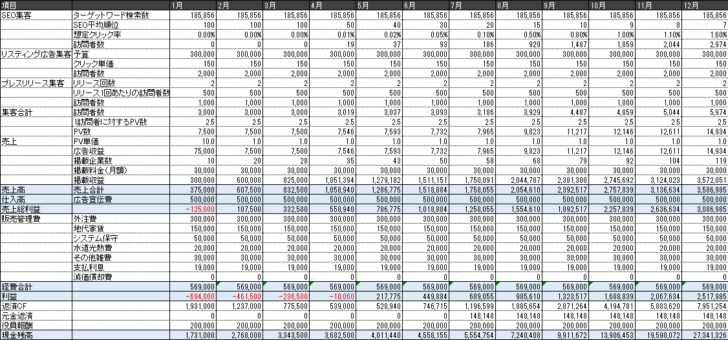

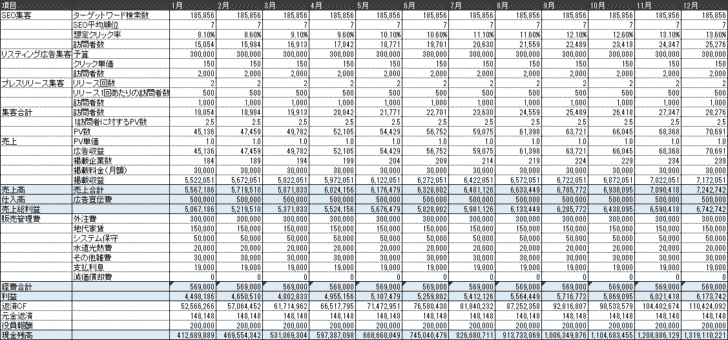

1.収支計算の考え方

収益モデルは

1. 広告収益

2. 掲載企業の月額料金

の2パターンとなります。

広告収益に関しては、ウェブサイトの訪問者数(PV)数に比例し

掲載企業の月額料金に関しては、営業活動による顧客獲得によって計算されます。

将来的には「広告収益」がメインの収入源になりますが、立ち上げ当初は「掲載企業の月額料金」がメインの収入源となります。

2.売上高

【広告収益】

広告収益 = PV数 × PV単価

によって計算されます。

PV単価は、一般的には@0.1円程度ですが、今回のメディアは「BtoB」のメディアであり、資金調達という販売単価の高い商材・サービスのメディアですので、過去の経験則から@10円のPV単価を設定できると考えております。

PV数に関しては、集客施策によって変動します。

・SEO → 掲載順位に連動して、「検索数 × 想定クリック率」で計算されます。検索数は、前述した185,856検索/月で計算し、想定クリック率は、googleが公表しているデータを参考にし、経験則から調整しています。

・リスティング広告 → リスティング広告は、クリック数に応じた課金型の広告ですので、上記キーワードでの見積もり結果通り、@150円のクリック数で予算30万円での計算となります。

・プレスリリース → 1回のプレスリリースで500訪問を想定しています。

上記の訪問者数に対して、1人あたり2.5PVの閲覧が発生すると想定し、PV数を計算しています。

【掲載企業の月額料金】

過去の顧客へのプレ営業で30社程度の見込み顧客を抑えています。

その上で、営業活動で月10社の契約を想定しています。

基本的にはPULL型の営業ですので、引き合いをクロージングさせる形になります。

資金調達BANKのPV数が増えるに応じて、引き合い(ウェブサイトからの掲載依頼)も増加します。

掲載依頼数 = PV数 × 0.1%

掲載料金 月額30,000円

で問い合わせからの成約率20%で試算しています。

3.仕入高

メディア事業の仕入れは、広告宣伝費のみとなります。広告宣伝費を原価として、試算しています。

内訳

・SEOツール:7万円

・リスティング広告:30万円

・アンケート調査:10万円

・プレスリリース:3万円

計:月50万円

4.販売管理費

外注費

記事を執筆するライターへ支払う費用です。

3000文字を1文字1円で発注し、月100記事生産できる見込みです。1文字1円は、ウェブライティングの平均的な相場です。

システム保守

ウェブサイトのシステム利用料、サーバー費用、ドメイン費用、毎月のシステムメンテナンス費用などを月5万円で計上しています。

水道光熱費

水道光熱費は、月2万円で計上しています。

その他雑費

その他雑費は、月3万円で計上しています。

地代家賃

オフィスは、東京都○○区、10坪程度(最大6人)で、家賃(共益費込み)で15万円で計上しています。

ウェブメディア運営のオフィスなので、内装などはほぼ必要ありません。

支払利息

利息の計算

創業融資:800万円 × 利息:年率2.85% / 12カ月 = 19,000円

を想定しています。

※基準利率で試算

5.返済CF

売掛金の回収は、末締め翌月末支払いが一般的なため

当月の返済CF = 前月の売上 - 当月の原価・経費 + 当月の減価償却費

で計算しています。

6.元金返済

日本政策金融公庫からの借入について

元金:800万円

返済期間:60カ月

据置期間:6カ月

を想定しています。

月々の元金返済

8,000,000円 / ( 60カ月 - 6カ月 ) = 148,148円

据え置き期間の6カ月後は、黒字化する見込みですので、安定した返済が可能です。

7.役員報酬

月々の役員報酬として、20万円を計上しています。

事業の見通し、収支計算の根拠を書く際のポイント

根拠、妥当性が最も重要

収支計画を良い数字に書くことは、非常に簡単です。

エクセルで見栄えの良い数字を入れておけば、1年後、2年後には大金持ちになる計画は誰でもかけるのです。

そうならないためには計算の根拠が必要になります。

例えば

「販売価格」を設定するときには

- 競合他社の販売価格

- 競合他社との商品性比較

を持って、自社の方が後発だから、相場よりも安く販売価格を設定する

というのでは理解できますが

「競合他社よりも高く売る」というのであれば、それなりの理由(競合他社の優位性)が明確になっていなければ、説得力は出ません。

根拠を示すためには

- ご自身の経験則から得た数値

- 競合他社の情報から得た数値

- 業界の平均値から得た数値

などをベースにして、プラスマイナスする場合は、その理由も示すことで、説得力のある情報となります。

テンプレートの事例には、情報的に載せられていませんが

筆者の場合は、他のメディアの収支運営の事例があるので、それをベースにして書いています。と、運営している他のメディアの収支を見せれば、これ以上ない根拠となるのです。

見込み顧客も重要なポイント

見込み顧客というのは、非常に重要な「説得材料」となります。

まだ、商品がない、サービスがない、会社がない、という状況ですので営業活動自体はできませんが・・・

- 友人・知人

- 過去の取引先

- 仲の良い企業の担当者

などの創業する事業のターゲットに

というようにプレ営業をして、見込み客を確保しておくと、一番難しい立ち上げ直後の売上が立つので、大きな説得税料となるのです。

また、実際に顧客にプレ営業していれば

「こういう機能があったら、導入するよ。」

「ちょっと、高すぎると、他の会社の○○は、ここが優れてこの価格だよ。」

と、顧客の生の声を聞くことができます。

面談でも

と言えれば、それは、熱意や販売の確実性を担保する重要な説得材料になるのです。

収支計画

「収支計画」参考例

1期目

2期目

3期目

収支計画を書く際のポイント

6カ月以内で黒転、できれば3カ月での黒転を目指す

収支計画では、赤字が半年以上続く計画というのは、あまり受け入れられません。

当然、今までにない画期的な新事業となれば、1年、2年赤字ということも考えられますが、そのような事業の場合は、創業融資ではなく、出資を受けてやるべき事業になるのです。

手堅い計画を立案する

投資家向けのプレゼンテーションであれば、ネガティブプラン、ポジティブプラン、ノーマルプランなど、3パターンの収支計画を作って、「どれだけ売上・利益が伸びるのか?」を演出して、投資資金が何百倍になることを夢を見させる必要があります。

しかし、創業融資では、売上が何億になろうと関係ないのです。

というのが本音ですから、

手堅い計画を立案する(ネガティブプラン)

で決め打ちで収支計画を作れば良いのです。

重要なのは

ということなのです。見栄を張る必要は一切ありません。

まとめ

創業融資を確実に引き出すためには「事業計画書」が必要になります。

必ず提出しなければならないものではありませんが

- 創業計画書では情報量が不足する

- どのみち、面談で同じことを聞かれる

- 事業計画書を作った方が自分の頭の中を整理できる

のですから、創業融資に「事業計画書」は必要と考えておいて間違はないのです。

「事業計画書」を作る際には、審査をする日本政策金融公庫の担当者の気持ちになって

- 熱意がどれだけあるのか? → 壁に直面したときにあきらめてしまう方は成功率が低い

- 同じ事業の経験が十分にあるのか? → 経験がある事業なら成功率が高い

- 競合他社に対して勝てる強みがあるのか? → 競合優位性がないと事業が成功しない

- 計画数値に根拠があるのか? → 根拠のない数値計画は信頼性が乏しく、絵に描いた餅に終わる

という点を意識して、作成することが重要です。

「創業融資を引き出す自信がない」

「創業融資を引き出すための事業計画書の作り方を教えて欲しい。」

「日本政策金融公庫の創業融資テンプレートではだめなの?」