開業時の資金調達方法として、創業融資を検討している経営者の方にとって、一番気になるのは「何を審査されているのか?」「どういう形だったら審査に通るのか?」という審査基準です。今回は、日本政策金融公庫・制度融資を確実に引き出すために創業融資の審査基準と対策について解説します。

創業融資の審査基準とは?

創業融資の審査でみられるのは

- 経営能力の有無

- 事業計画の妥当性

のたった2つです。

この2つをいろいろな側面からチェックし、融資審査を行うのです。

- 経営能力の有無

- 創業動機

- 事業経験

- 事業に対する考え方

- 自己資金

- 事業計画の妥当性

- 事業内容

- 事業計画の確実性

- 返済の確実性

- 財務的根拠(資金使途)

1.「経営能力の有無」の審査

一言で「経営能力」と言っても、審査する側も簡単に見極められるものではありません。そのため、いろいろな角度から「経営能力」を審査します。

「創業動機」の審査

「創業動機」とは

です。

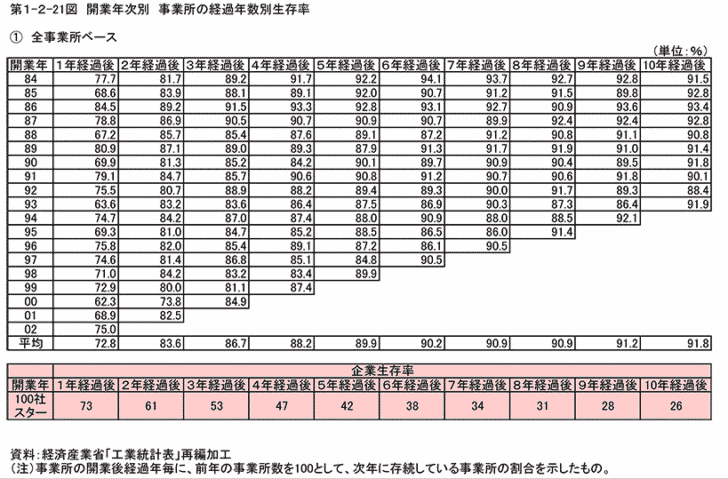

会社経営には、幾多の困難が待ち受けて、多くの企業者が廃業している事実があります。

経過年数別生存率

出典:経済産業省「工業統計表」

ことがわかります。

47%は倒産・解散してしまうのです。

日本政策金融公庫や制度融資の審査担当者も、このことは重々承知しているので

ことになってしまうのです。

「弱い創業動機」とは

- たまたま、感化されて創業する

- 思い付きで創業する

- 自分の欲(お金・自慢)のために創業する

- 創業動機が短い、少ない

「強い創業動機」とは

- 長い間創業を計画的に準備してきた

- 今までの経験で顧客の大きな不満を感じていて解決したい

- 社会性の強い

- 創業動機が長い、多い

「強い創業動機」がなければ、経営的な困難に立ち向かえずに、ギブアップしてしまう可能性が高くなるからです。

審査対策

「創業動機」は、作るのは簡単です。ご自身の過去の経験に照らし合わせながら、顧客や利用者の不満を解決することが社会的に意義があるということを、強い熱量で書く、伝えれば良いだけです。

「事業経験」の審査

最も重要と言っても、過言ではないぐらいに重要度の高い審査基準が「事業経験」です。

「事業経験」とは?

という審査です。

当然のことですが、会社経営には多くのノウハウが必要になります。

今までの経験の中で、同業種に勤務経験があれば

- 「何が経営的なポイントになるのか?」

- 「どんな問題点があるのか?」

- 「どうやって集客しているのか?」

- 「どうやって採用しているのか?」

- 「どうやって教育しているのか?」

- 「どうやってサービス提供しているのか?」

の大まかなあたりは付くはずです。

しかし、まったく勤務経験がない方の場合は、これらを一から構築しなければなりません。書籍などを読めばカバーできると考える方も多いかと思いますが、経営ノウハウというのは対外的に公開されるものではなく「実際の経験」と「書籍」では、天と地ほどの差があるのです。

- 経験のない事業を立ち上げる人 → 失敗の可能性が高い

- 経験のある事業を立ち上げる人 → 成功の可能性が高い

のです。

もっと言えば

- 同業種の事業経験が短い人 → 失敗の可能性が高い

- 同業種の事業経験が長い人 → 成功の可能性が高い

のです。

審査対策

当然、過去を変えることはできませんから、少しでも創業する事業と内容が被っている経験を「事業経験」に含めて、事業経験年数を引き上げることが重要になります。

同業種と言いきってしまった方が審査面では通りやすくなります。

「事業に対する考え方」の審査

「事業に対する考え方」とは

です。

ビジネスとして成立させるためには

- 売上が出る

- 利益が出る

- 資金繰りが回る

ことが前提になります。

を事業計画に書き起こすのですが、その事業計画とぶれのない理解と説明が必要になります。

事業計画だけであれば、他の人に依頼したり、誰かのものをコピペしても作ることができます。それを自分の言葉で、的確に説明できなければ

となってしまうのです。

審査対策

「事業計画 = 自分の考え」を同じように話せるように何度でも読み込む必要があります。

この考え方がぶれると、事業計画自体を怪しまれてしまいます。同じように話せるようにてって的に読み込む必要があるのです。

「自己資金」の審査

「自己資金」とは?

を言います。

自分で用意した貯金がメインになりますが、親や兄弟などからの資金援助も、返済義務のない資金ですから、「自己資金」と認定されます。

「自己資金」がなぜ重要なのか?

理由は

創業融資の利用条件に入ってくるから

という側面もありますが

実際は

だからです。

日本政策金融公庫の場合は、創業資金の3分の1以上は自己資金では賄わなければなりません。

- 自己資金:100万 → 借りられる可能性がある金額:最大200万円

- 自己資金:500万 → 借りられる可能性がある金額:最大1,000万円

- 自己資金:1,000万 → 借りられる可能性がある金額:最大2,000万円

となります。

自己資金がない、少ないと

「本気で起業を考えていたのであれば、少なからず起業資金を貯めているはずでは?」

と思われてしまうのです。

「自己資金」の注意点

通帳をチェックされる

融資担当者は「その自己資金が本当にあるのかどうか?」を確認するために通帳のコピーをチェックします。

- タンス預金で通帳に記載がない → 確認できないので自己資金と認められない

- 直前に一度に入金がある → 「見せ金」のリスクがあるので自己資金と認められない

ことになってしまいます。

「見せ金」とは、創業融資を受けるためだけに一時的に用意したお金で、融資が下りた後は返済してしまうものです。

ご家族からの援助などの場合は、契約書を作成しておくことで、一度に入金されたものだとしても、自己資金と認められることが可能です。

審査対策

創業までに「自己資金」を少しでも多く貯めておくことが重要です。足らない部分は、ご家族に贈与をお願いし、贈与契約書を締結することで、融資担当者に「自己資金」として認めてもらいます。

1.「事業計画の妥当性」の審査

「事業内容」の審査

「事業内容」とは?

も審査に永久を及ぼします。

端的に言えば

- ありきたりの事業(飲食店、不動産売買) → 審査が通りやすい

- 画期的な事業(今までにない画期的なビジネスモデル) → 審査が通りにくい

ことになります。

日本政策金融公庫などの融資担当者は、ベンチャーキャピタルやエンジェル投資家のように「今までにないビジネスモデル」を評価する術を持っていません。

いくら説明を受けても、わからないのです。

これが飲食店や不動産会社であれば膨大なデータベースがあり「どういう事業計画になれば妥当なのか?」すぐにわかるのです。

審査対策

実際には創業時点で「今までにない画期的なビジネスモデル」を描いていたとしても、創業融資の時点では、よくあるビジネスモデルの延長に今回の創業計画があるように調整する必要があります。

「よくあるビジネスモデルであり、そのビジネスモデルは何年も経験してきた。」

とシンプルに説明した方が、「今までにない画期的なビジネスモデル」を事細かにプレゼンするよりも、何倍も審査に通りやすくなるのです。

「投資家、VC向けの事業計画」と「創業融資を受けるための事業計画」は、見る人が全然違うため、違うものが必要ということを認識する必要があります。

「事業計画の確実性」の審査

「事業計画の確実性」とは?

です。

事業計画を書く場合には

- 1カ月で10社と契約

- 1日で100人の来客

などのベースのデータが計算上必要になります。

「この数字がどこから来たのか?」ということが重要なのです。

「『1カ月で10社と契約』というのは、前職で営業していたときにつき20社と契約できていた実績があり、会社の信頼性が劣る分、半分と固く予想しています。」

「『1日で100人の来客』というのは、近隣の同業他社の店舗での実績を参考に、同様の集客戦略、チラシ、SNS、開業記念の半額セールをすることで達成できる見込みです。」

当然、少しでも起業後時間が経過しているのであれば、その間の実績が確実な根拠となります。

見込み客も確実性を推し量る重要な指標

- すでに付き合いがある顧客

- プレ営業で同意を得ている顧客

など、創業直後に確実に見込める集客は多ければ多いほど、事業計画の確実性が高いと評価されます。

審査対策

事業計画の数字を作るときに、適当に入力してしまうと、指摘されたときに詰まってしまいます。

- いろいろな競合のデータ

- ご自身が経験したときの実績

- テストマーケティングの実績データ

- 創業後の実績

をもとに、事業計画の売上を組み立てることで、確実性の高い事業計画を作成することができます。

「返済の確実性」の審査

「返済の確実性」とは?

です。

事業計画自体が上記の関係になっていないと、返済する資金が捻出できないことになってしまいます。

- 返済額に対して、償却前利益が大きければ大きい = 返済余力が大きい → 審査に通りやすい

- 返済額に対して、償却前利益が同じか少し多い程度 = 返済余力が小さい → 審査に通りにくい

ことになります。

審査対策

償却前利益(税引き後利益 + 減価償却費)から逆算して、借りられる金額を算出することができます。

例

- 償却前利益(税引き後利益 + 減価償却費) = 10万円

- 返済額:10万円 × 5年(60カ月) = 600万円

となります。

償却前利益が月10万円だと、600万円までしか借りることができない。ということを意味しています。

「財務的根拠(資金使途)」の審査

「財務的根拠(資金使途)」とは?

です。

設備資金にいくら?人件費にいくら?と事業計画にはコストを記載しているかと思いますが、その妥当性も審査されます。

ということです。

- バイトの人件費が入力されているが、時給や働く時間が不明確である

- 設備資金が入力されているが、見積書がない

という場合に財務的根拠が薄いと判断されてしまいます。

審査対策

設備資金の高額な資金使途に関しては、事前に見積もりを取っておくことが重要になります。

人件費に関しては

- 採用コスト

- 採用人数

- 給料

- 福利厚生費

- 勤務時間

- 残業時間

など、詳細な設定条件から、実際の人件費を算出して、事業計画に記入し、聞かれても根拠を答えられるようにしておく必要があります。

まとめ

創業融資の審査でみられるのは

- 経営能力の有無

- 事業計画の妥当性

のたった2つです。

たった2つなのですが、これをいろいろな側面からチェックすることで審査が行われます。

前述した

- 経営能力の有無

- 創業動機

- 事業経験

- 事業に対する考え方

- 自己資金

- 事業計画の妥当性

- 事業内容

- 事業計画の確実性

- 返済の確実性

- 財務的根拠(資金使途)

はもちろんのこと

- 服装

- 雰囲気

- 質問に対する回答

なども審査の要素に入ってきます。

いくら事業計画がきちんとしていても

- 面談に遅刻した

- 服装がだらしない

- 雰囲気がおどおどしている

- 質問に対する回答のスピードが遅い

という理由で創業融資の審査に落ちてしまう方も少なくありません。

あくまでも「書類・面談のすべてを審査されていること」を理解したうえで、融資担当者の立場になり、「自分だったら、どういう人に融資をしたいのか?」を念頭に入れて、書類作成、申込、面談に進みましょう。

審査に自信がない方は、専門家に相談するのも一つの方法です。

「日本政策金融公庫の審査基準を教えてください。」

「制度融資の審査基準を教えてください。」