今回は、借入返済計画表を作成をする方に「借入返済計画表」をテンプレートの例を挙げて丁寧に解説します。

借入返済計画表とは?

借入返済計画表とは

を言います。

借入返済計画表の役割

「毎月の返済額」「いつ完済するのか?」など借入の情報が把握できる

借入返済計画表の最大の役割は

借入金やリース契約の情報を一目で把握すること

にあります。

- 借入金やリースには何があるのか?

- 借入金やリースの契約条件(金利、返済期間)はどうなっているのか?

- 借入金やリースの毎月の返済金額はどうなっているのか?

- 借入金やリースによる毎月の返済金額の合計はどうなっているのか?

- 来月、再来月はいくらの返済が発生するのか?

を一目で把握することができます。

1件、2件であれば、経営者や財務担当者が頭の中で把握することもできますが

- 毎月返済額が変わってしまう「元金均等返済」の場合

- 借入件数が5件、6件と増えてしまった場合

には、頭の中で把握するのには限界がありますし、

返済している最中で

- 新たな借入が増えたり

- 完済して借入件数が減ったり

するのですから、きちんとした管理表が必要なのは当然なのです。

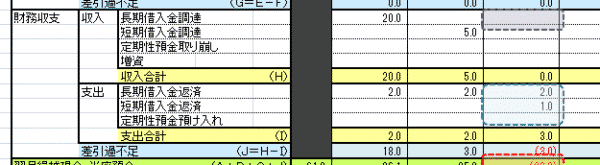

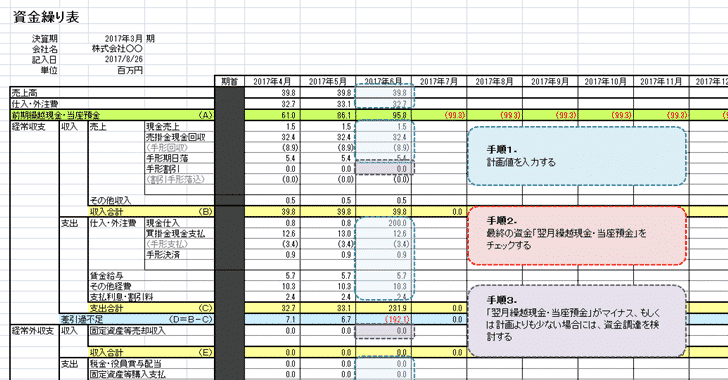

「資金繰り表」に入れる元の資料の役割

「資金繰り表」には

「財務収支」

- 長期借入金調達

- 短期借入金調達

- 定期性預金取り崩し

- 増資

を記入する箇所があります。

- 長期借入金調達

- 短期借入金調達

を記載するためには「借入返済計画表」が必要になります。

複数の借入がある場合は

- 「借入返済計画表」 → 複数の借入を記載し、合計額を計算する

- 「資金繰り表」 → 「借入返済計画表」の合計値を入力する

形で、セットにして利用するものなのです。

今回の「借入返済計画表」では、

- 長期借入金調達

- 短期借入金調達

の分類がないので

必要によっては

- 長期借入金調達

- 短期借入金調達

を分離して、管理すると良いでしょう。

借り入れ条件の交渉資料となる

「借入返済計画表」があれば

- どのくらいの金利や契約条件で借入をしているのか?

- 現在の資産状況で返済余力がどのくらいあるのか?

- どのくらいの返済実績を積んできたのか?

を一目でわかることができます。

と金利交渉することもできますし

と、過去の返済を継続していた最大の返済額を提示して、今の返済額には余裕がある、返済余力があることをアピールすることもできます。

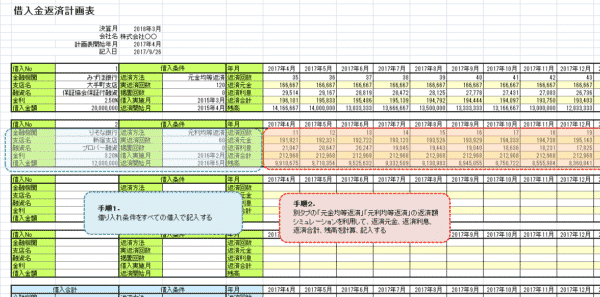

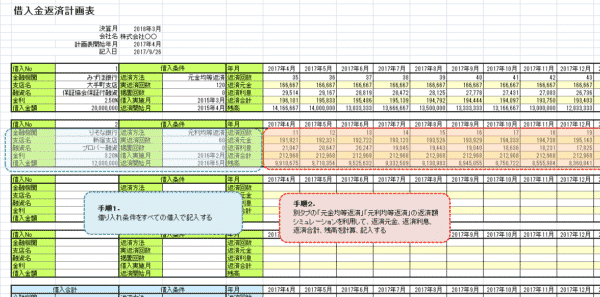

借入返済計画表の作り方その1.「構造を理解する」

こちらのテンプレートは「シート」別で

- 借入金返済計画表【借入金】

- 借入金返済計画表【リース】

- 返済額シミュレーション【元金均等返済】

- 返済額シミュレーション【元利均等返済】

- 返済額シミュレーション【リース】

にわかれています。

大きな考え方としては

- 「返済額シミュレーション」で個別の借入・リースの完済までの返済額を算出する

- 「借入金返済計画表」に入力する

→ 借入・リースの数分、繰り返す

ことで「借入金返済計画表」を作成します。

借入金の返済方法には

大きく分けて

- 元金均等返済

- 元利均等返済

があります。

元金均等返済とは

- 完済まで元金の返済額が一定になる返済方法のこと

元利均等返済

- 完済まで「元金+利息」の返済額が一定になる返済方法のこと

主要な返済方法の返済シミュレーション機能も入れている形になります。

- ビジネスローンでは「残高スライドリボルビング返済」

- つなぎ融資では「一括返済」

と「元金均等返済」「元利均等返済」とは違う返済方法が採用されているケースもあります。この場合は、別で返済額を計算する必要があります。

「借入金」と「リース」では、返済額も変わってくるので、別のシートにしています。

「借入返済計画表」では

- 長期借入金調達(1年超で返済する借入金)

- 短期借入金調達(1年以内に返済する借入金)

という分類もしているので、借入金の数が多い場合には「長期借入金」「短期借入金」でも、シートを分けると使いやすいでしょう。

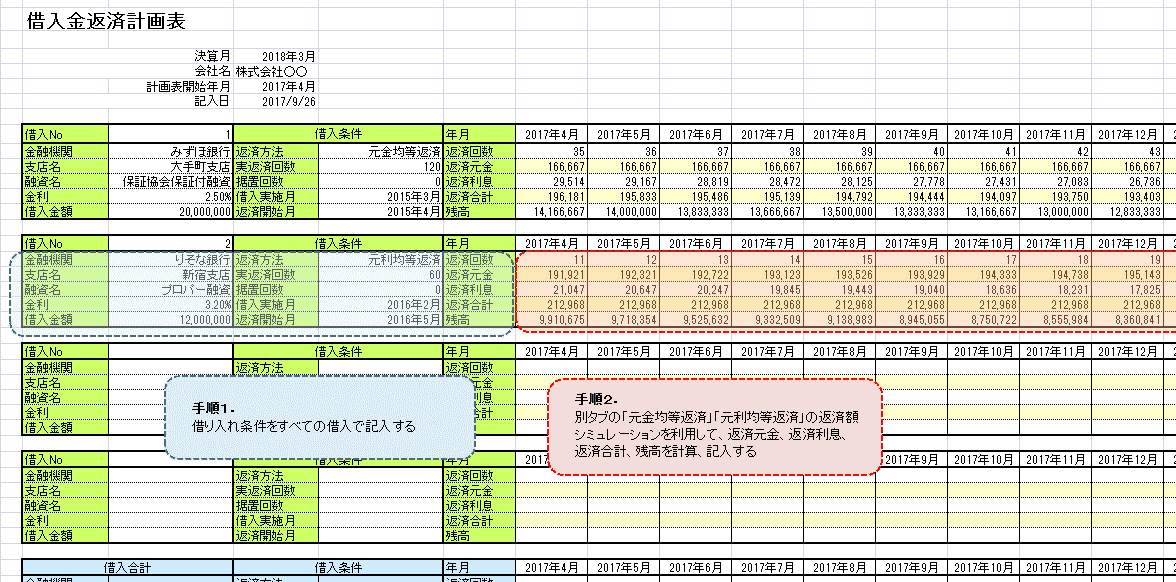

借入返済計画表の作り方その2.「個別に返済シミュレーションシートを作る」

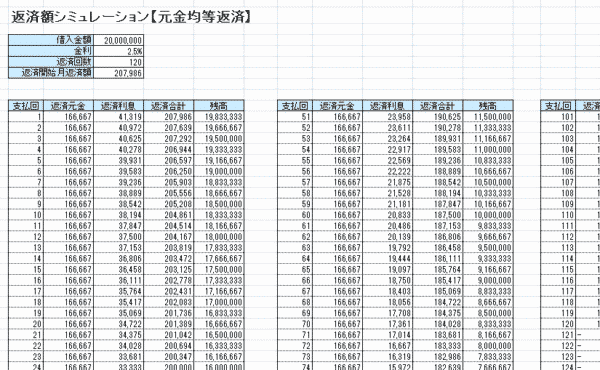

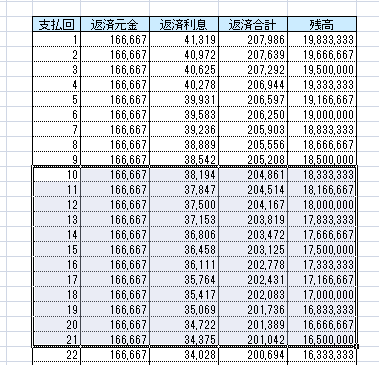

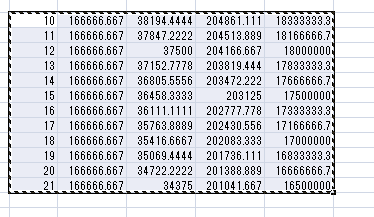

返済額シミュレーション【元金均等返済】の場合

- 借入金額

- 金利

- 返済回数

を入力すれば、 最大200回までの返済額

- 支払回

- 返済合計

- 返済元金

- 返済利息

- 残高

が自動的に計算されます。

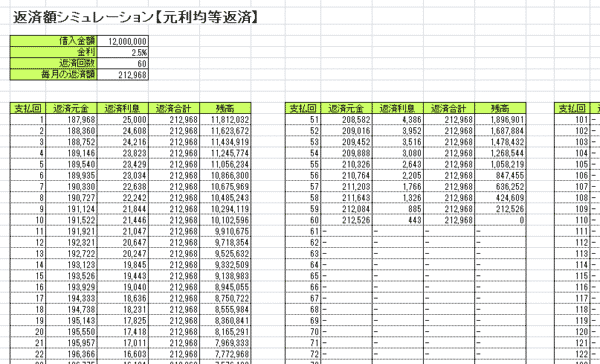

返済額シミュレーション【元利均等返済】の場合

- 借入金額

- 金利

- 返済回数

を入力すれば、 最大200回までの

- 支払回

- 返済合計

- 返済元金

- 返済利息

- 残高

が自動的に計算されます。

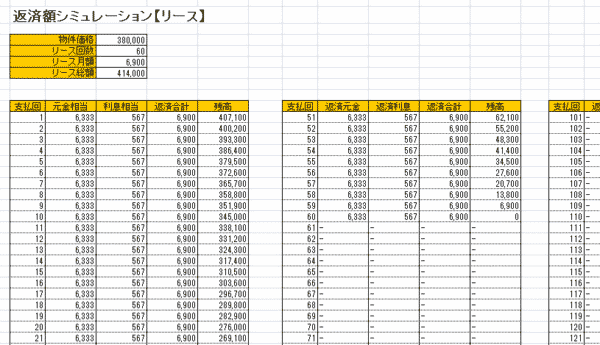

返済額シミュレーション【リース】の場合

- 物件価格

- リース回数

- リース月額

を入力すれば、 最大200回までの返済額が自動的に計算されます。

- 支払回

- 返済合計

- 元金相当

- 利息相当

- 残高

が自動的に計算されます。

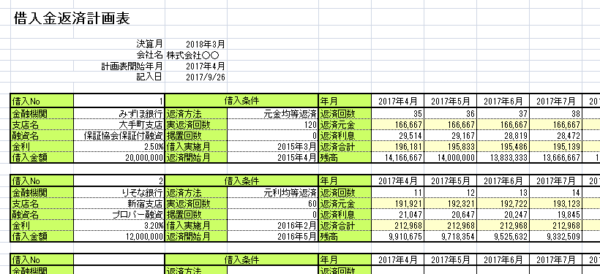

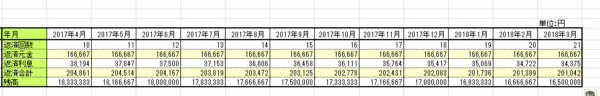

借入返済計画表の作り方その3.「借入金返済計画表に入力する」

借入金返済計画表に、シミュレーションした返済額を入力していきます。

借入金返済計画表

入力すべき項目

- 金融機関:借入先の金融機関

- 支店名:借入先の金融機関の支店名

- 融資名:融資、金融商品の名称

- 金利:年率の金利

- 借入金額

- 返済方法

- 実返済回数:「実」というのは、据え置き期間を飛ばした返済回数のこと

- 据置回数:据え置き期間があった場合に入力します。

- 借入実施月:借入をした(入金があった)年月

- 返済開始月:返済を開始した年月

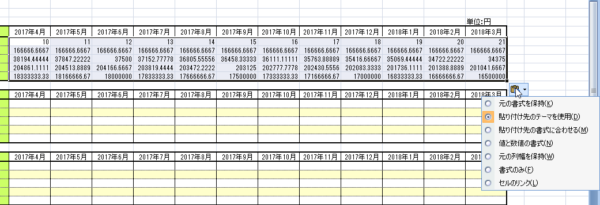

シミュレーションシートの情報を借入金返済計画表にコピペする

2017年4月時点の返済回数が10回目だった場合

10回目~21回目(12回分)をコピーします。

シート外のところに「値のみ」でペースト

もう一度「値のみ」でペーストした部分をコピーして

シート外のところに「形式を選択して貼り付け」 → 「行列を入れ替える」にチェック

借入金返済計画表の入力部分に貼り付け

「貼り付け先の書式に合わせる」にチェック

コピペ完了です。

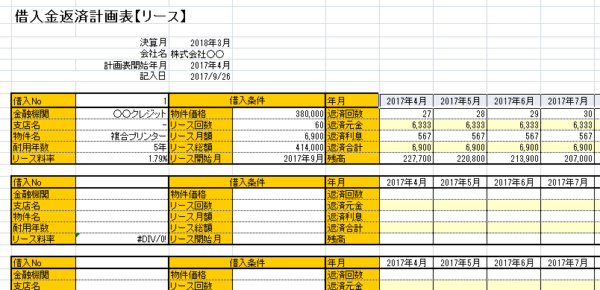

借入金返済計画表【リース】

- 金融機関:リース先の金融機関

- 支店名:リース先の金融機関の支店名

- 物件名:リース契約した設備の名称

- 耐用年数

- リース料率:年率

- 物件価格:設備の価格

- リース回数

- リース月額:月額で支払うリース料金

- リース総額

- リース開始月:リースを開始した年月

シミュレーションシートの情報を借入金返済計画表にコピペする

コピペの手順は同じです。

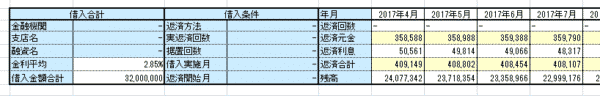

自動的に合計値が計算される

借入金やリースの情報を入力すれば、自動的に合計値が計算されます。

初期設定では4つ分の借入金・リースを入力できますが、不足している場合には同じものを挿入してください。

これで借入返済計画表が完成します。

借入返済計画表を有効に活用するポイント

資金繰り表と同時に定期的にチェックする

- 「資金繰り表」だけを見ていても、借入の内訳はわかりません。

- 「借入返済計画表」だけを見ていても、資金繰りの全容はわかりません。

どちらかだけでは、十分に機能しないのです。

社員数が10名程度の中小企業であっても、週次でのチェックをおすすめします。

という経営者の方もいるかも知れませんが

- 来月、再来月、その次の月ぐらいまではどのくらいの返済額なのか?

- 借り換えの余地がないのか?

- 繰り上げ返済の余地がないのか?

- 新規借り入れの必要性はないのか?

をチェックする必要がありますし、

損益計算書(PL)と突き合わせて、「借入返済計画表」をチェックすることで

- 借入の利息が利益を圧迫している

- これ以上は借入できない

- 借入の余地がある

などの判断ができるのです。

新規の借入があれば追加する

当然ですが、新規の借入があるタイミングでは「借入返済計画表」に追加しましょう。

据え置き、繰り上げ返済などがあれば調整する

借入金やリースの返済中にも、リスケジュールや繰り上げ返済などで

- 返済が一定期間止まる

- 返済額が変更になる

- 金利が変動する

- 繰り上げ返済によって借入額が小さくなる

などで返済条件が変わることがあります。

借入返済計画表で資金繰りを改善する方法

金利引き下げ交渉を検討する

一番早いのは、借入中の金融機関に金利引き下げ交渉を行うことです。

返済実績が積み上がってきているので、金利引き下げをしてほしい。

金利引き下げの交渉は簡単ではありませんが、銀行も融資先を探しているのも事実です。

利益が十分に出ていて、設備投資の計画があるのであれば

というような交渉の余地はあるはずです。「借入返済計画表」は、その時に活躍するツールなのです。

借り換えを検討する

高金利の借入から、低金利の借入に移行するのが「借り換え」です。

低金利の金融機関から借り入れた資金で、現在借入中の高金利の借入を完済することで「借り換え」が可能になります。

「借入返済計画表」を持って、金融機関を回れば

というような話になる可能性が高いのです。

資産のリースバックを検討する

リースバックとは

を言います。

機械設備を一時的に売却するのである程度のキャッシュが入りますし、そのまま機械設備は使い続けられるので営業面にも支障はありません。

長期的に見るとリースの金利分負担が増えてしまうのですが、キャッシュがすぐに手元に入るメリットもあるので、両者を天秤にかけて比較検討する必要があります。

比較検討するときに活用するのが「借入返済計画表」です。

- リースにするとどのくらい負担増になるのか?

- それによって資金繰りがどの程度楽になるのか?

まとめ

借入返済計画表とは

を言います。

ただの管理表だと思っている方も多いのですが

- 金利引き下げ交渉

- 銀行との交渉

- 資金繰りの妥当性のチェック

- 資金繰り表作成のベース資料

- リースバックなどの検討資料

- 返済実績のアピール資料

- 完済までの返済シミュレーション

・・・

と使い勝手が良く、様々なシチュレーションで活躍するものなのです。

ただし、「借入返済計画表」だけで、資金繰り改善や資金繰りの分析ができるものではなく、

「資金繰り表」+「借入返済計画表」+「損益計算書(PL)」

の3つの書類を合わせてみることで、多様な分析ができるのです。

例えば

「資金繰り表」+「借入返済計画表」

資金繰りを改善するためには、借入の利息負担を軽減しなければならない。

→ 「金利引き下げ交渉」「低金利の他行への借り換え」を検討しよう。

「損益計算書(PL)」+「借入返済計画表」

追加の借入をしても、借り入れによる設備投資で利益率が5%改善する見込なので、利息支払いを考えても、営業利益率は上昇する

→ 「追加の借入」は金利3%未満ならOKだ。

というように組み合わせながら、検討することで、様々な経営分析が可能になるのです。

「借入返済計画表の使い方がわからない。」

「きれいでわかりやすい借入返済計画表のテンプレートが欲しい。」