資金繰りとは何を指すのでしょうか?会社経営者や経理担当者であれば絶対に避けて通れないものが「資金繰り」です。今回は資金繰りについて解説します。

資金繰りとは

資金繰りとは会社の経費や仕入、社員の給与などの支払いに対応できるよう「会社に入ってくるお金」と「会社から出ていくお金」の管理を行い、資金の流れをコントロールしていくこと

とされています。

「資金の流れをコントロールする」の「資金」とは、流動性の高い資金のことを指します。

- 現金

- 預貯金

- 有価証券

などすぐに現金として利用できるもの、売却して現金化できるものを言います。

一方

- 不動産

- 機械設備

などの売却するまでに時間がかかるものというのは、資金繰りで用いられる「資金」には含まれません。

なぜ、資金繰りが必要なのか?

会社が倒産するというのは

会社経営を継続できなくなること

を意味します。

会社は儲かっていないから、赤字だから倒産するのではなく

資金が底をついてしまって経済活動を継続できなくなるから倒産する

のです。

毎月赤字の会社であっても、資金繰りが上手でお金が回っている状態にできるのであればすぐには倒産はしません。

逆に黒字の会社であっても、資金繰りが下手でお金が回らない状態になってしまえば倒産してしまうのです。これは俗に黒字倒産と言われています。

資金繰り = 会社経営に必要不可欠なスキル

なのです。

どんなに優秀な営業マンが起業したとしても、資金繰りのスキルを磨かずに営業ばかりしていたら、たちまち会社は倒産してしまうのです。

会社を倒産させないためにも、社員への給料、取引先への支払いを破たんさせないためにも、会社を経営者や経理担当者、財務担当者は「資金繰りのスキル」を身につけなければならないのです。

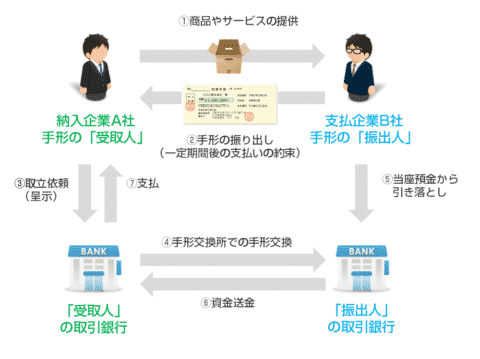

資金繰りに含まれる行為

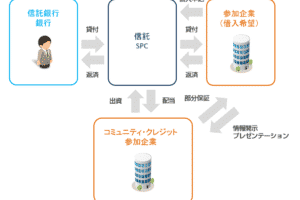

- 銀行から融資を受ける

- 公的融資を受ける

- 助成金をもらう

- ビジネスローンなどで借入をする

- ローンや融資の返済をする

- 支払期日を伸ばしてもらう

- 早く入金をしてもらう

- 手付金や中間菌をもらう

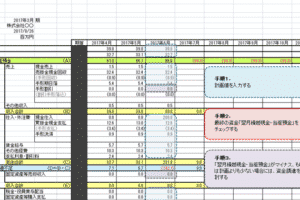

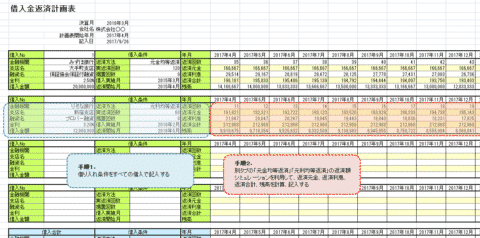

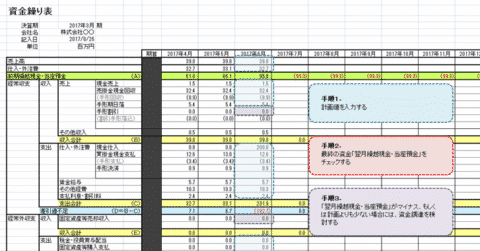

- 資金繰り表をつかってお金雄の流れを把握する

・・・・

と箇条書きにしきれないぐらい資金繰りというものは多岐にわたります。

さまざまな方法を組み合わせながら、資金繰りを行う必要があるのです。

税理士や会計士に相談する勘違い

経営者の中には資金繰りを税理士や会計士に相談する方がいます。

しかし、資金繰りは「税務」「会計」とは全くの別物であり、会社経営経験がなければその方法はわからないのです。

税理士や会計士に相談しても、資金繰りの具体的な方法や解決策のアドバイスは受けられないと考えましょう。

資金繰りは、資金繰り専門のコンサルタントや自身の試行錯誤で身に着けていく、経営スキルのひとつなのです。

これはコメントです。

コメントを削除するには、ログインして投稿編集画面でコメントを表示してください。編集または削除するオプションが用意されています。