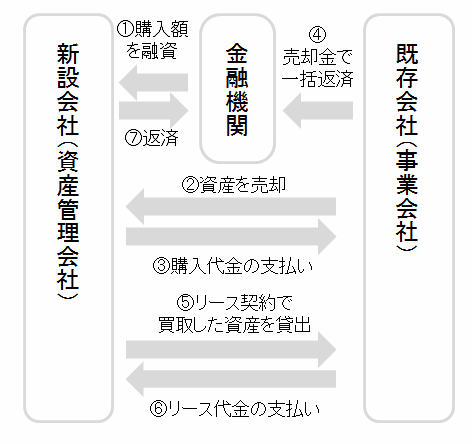

セール&リースバックを新設子会社で行うスキームとは

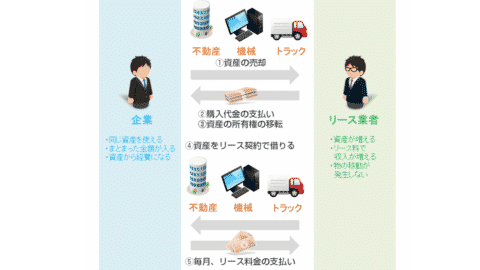

通常のセール&リースバックは

保有している資産「不動産・機械・設備機器」などを金融機関やリース会社に売却したのちに、その資産をリース契約で利用し続ける資金調達方法のこと

ですが、金融機関やリース会社に売却するのではなく、新しく資産管理会社として子会社を作ってそこに売却するという方法があります。既存の事業会社は、新設した資産管理会社から資産を借りて利用し続け、リース代金を支払うスキームです。

セール&リースバックを新設子会社で行うスキームの仕組み

セール&リースバックを新設子会社で行うスキームの解説

- 既存の事業会社が新しく資産管理会社として子会社を作ります。

- 資産管理会社は、資産を事業会社から買い取るための資金を銀行から新規借入します。

- 既存の事業会社は新設会社から受け取った資産の売却代金で現在の銀行借入を一括返済します。

- ここで「融資の借り換え・移行」が起きたことになります。

- 事業会社は売却した資産を新設会社とのリース契約で使い続けます。

- リース代金を新設会社に毎月支払います。

- 新設会社はそのリース代金を銀行への返済に利用します。

これがセール&リースバックを新設子会社で行うスキームの全体像です。

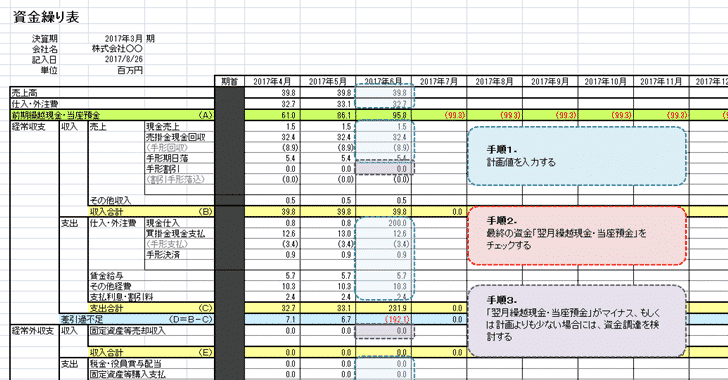

セール&リースバックを新設子会社で行うスキームの資金繰り改善メリット

「それって何のメリットがあるの?」

これだけ聞くと、新しく会社を作っただけで「資金繰りの改善とかできているの?」「何にも変わってないじゃん。」と思ってしまうかもしれませんが、このスキームにはメリットがあります。

1.事業会社ではなく、純粋な資産管理会社への融資は条件が良くなる

事業会社への融資は、会社の運営資金としてある程度自由に利用されることを前提にした融資です。

しかし、「不動産・機械・設備機器」などの資産を購入するための融資の場合、担保や資金使途が明確なこと、事業をしないため、不確実性が少なくなることから

- 金利が低金利になる

- 借入期間を長期に設定できる

というメリットがあります。

事業会社から「不動産・機械・設備機器」などの資産を切り取ってあげることで、融資条件が良くなる可能性があるということなのです。

2.事業会社自身の融資評価が高くなる

事業会社から資産を切り取るスキームですので、当然、切り取られた事業会社の自己資本比率は上昇することになります。

資産を売却して、借り入れを返済したのですから、BS(貸借対照表)は小さく、スリム化できることになります。

自己資本比率が上昇して、利益がそのままというころは、ROA(総資産経常利益率)は上昇することになります。

「自己資本でどのくらいの利益を上げている会社か?」というのがROA(総資産経常利益率)ですので、銀行から見た信用度というのは高くなるのです。

格付けが高くなれば、融資条件も好条件になる可能性があるため、資金繰り改善効果が見込めるということです。

3.節税が可能

子会社との資産のやりとりですので、異常な価格設定はできませんが、ある程度の範囲で売却額をコントロールすることが可能です。利益が出ている事業会社であれば、売却損を生み出して節税することもできますし、赤字の事業会社であれば、売却益を生み出して赤字を解消することもできます。

赤字でないということが資金調達では重要なポイントになります。

セール&リースバックを新設子会社で行うスキームのデメリット

コストが発生する

- 新しく会社を設立するコスト

- 不動産取得税など資産を取得する税金

- 契約を結ぶことに対する印紙税

- スキームを実行する人件費

- 子会社の経理などを行う経理コスト、管理コスト

事業を行わないペーパーだけの資産管理会社とは言え、会社を設立したり、契約をしたり、資産の移行をするにはある程度のコストが発生します。

このスキームを実行するメリットとコストのバランスをよく検討する必要があります。

まとめ

セール&リースバックを新設会社で行うことで資金繰り改善の効果が期待できます。

ただし、このスキームには銀行や金融機関の理解がなければ実現できませんので、銀行や金融機関の担当者や会計士などの専門家に相談の上、実行することをおすすめします。