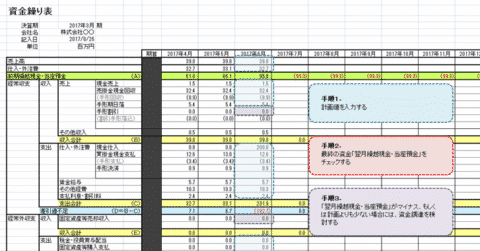

資金繰りが苦しいという会社ほど、不要な資産を保有していて、負債が膨らんでしまっているケースが少なくありません。利用していない資産の売却は資金調達はもちろん、財務改善、節税にも寄与するため、早期決断すべき事項なのです。

利用していない資産の売却とは

単純に会社が保有している資産を売却することで売却代金を得ることで資金繰りを改善すること

を意味します。

利用していない資産というのは

- 投資用不動産

- 投資用有価証券

- ゴルフ場会員権

- 営業権

- 特許権

- 本社ビル

- 滞留在庫

- 有効に活用されていない土地、建物

- 役員や社員の社宅

- 関係会社

- 関係者貸付金

・・・

など様々なものがあります。

ここでは

- 本業の事業に活用しているもの

- ある程度の規模の利益を生み出しているもの

は除いて考えます。

利用していない資産を売却するメリット

キャッシュが手に入る

資産を売却すれば、売却代金が手に入ります。一時的なキャッシュが得られるということは、資金調達をしたことになります。直接的なメリットと言えます。

資産保有コストが節約できる

- 不動産を保有していれば、固定資産税

- ゴルフ会員権であれば、年会費

・・・

資産を保有するとその保有コストが少なからず発生することになります。資産を処分することでPL(損益計算書)上の経費削減につながります。

自己資本比率、ROA(総資産経常利益率)の改善

保有する資産を売却して、一部の借入金などを返済すれば、それだけで自己資本比率は上昇することになります。l

自己資本比率 = 資本 / 資産

また、同時に利益が変わらずに自己資本比率が上昇すればROA(総資産経常利益率)も上昇することになります。

これらは金融機関による融資の審査でも、重視される指標ですので、金融機関からの信頼性の向上により、融資条件が良くなる可能性があるのです。

節税も可能

含み損を抱えている資産であれば、売却損を計上することで本業の利益を圧縮することが可能になり、節税につながります。

逆に本業が赤字の企業で売却益が出てくるようだと、相殺することで売却益に対する税金が節税できるのです。

資産の売却による売却代金の資金調達と、節税による二重に資金調達ができることになります。

売却判断で重要なのは経営資源としての有効性と資金調達の切実さのバランス

資金調達が全く必要なく、黒字の会社であれば、せっかく保有した資産ですから少しでも利益が出ているのであれば、保有して続けるという判断で問題はないのです。

しかし、資金調達が必要であり、かつ経営資源としての有効性が見込めない、見込むにはかなり時間がかかるということであれば、資産の売却を検討すべきなのです。

- 資金調達で必要な資金が該当資産の売却で賄えるのか?

- 1年、2年の近い未来でその資産が経営資源として大きな利益をもたらす可能性はどのくらいか?

- 資産を売却した場合の節税メリットはあるのか?

- PLの売上減などマイナスの影響はどのくらいあるのか?

の4点のチェックポイントを経営者自身で比較検討して、実行を判断すべきです。

資産は売れば良いと言うものでもなく、保有すれば良いというものでもないのです。

まとめ

資産の売却にはさまざまなメリットがあります。

- 売却代金による資金調達

- 自己資本比率、ROA(総資産経常利益率)の改善 → 銀行の格付けアップ

- 節税メリット

- 資産保有コストの節約

です。

これらのメリットと、資産の経営資源としての有効性を十分に比較したうえで、売却を決断する必要があります。

コメントを残す