従業員数が一定規模を超える大企業、上場企業の場合は、従業員持株会を設置している会社も少なくありません。従業員持株会を利用した資金調達は、安定的かつ長期的な資金調達が可能になり、かつ社員の定着率の向上や経営参画のモチベーションの向上にもつながります。今回は従業員持株会による資金調達のメリットデメリットについて解説します。

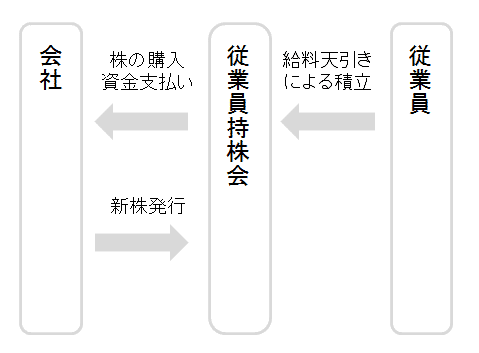

従業員持株会による資金調達の仕組み

従業員持株会とは

従業員が自社株式を保有することを奨励する制度のこと

を意味します。

従業員持株会の仕組み

民法上の組合である「従業員持株会」が従業員から資金提供を受けて、株式を取得する仕組みになっています。従業員は給料やボーナスからの天引きで定期的に資金を拠出し、資金の拠出割合に応じて、持株会を通して自社株を保有することになります。従業員は自分の意思で給料の天引きとは違うタイミングで資金を拠出することも可能です。

従業員持株会と従業員が個人で自社株を保有する違い

| 項目 | 従業員持株会 | 従業員が個人で自社株を保有 |

|---|---|---|

| 名義 | 持株会 | 従業員個人 |

| 管理 | 持株会で1株主として管理 | 従業員ごとに管理 |

| 譲渡 | 持株会規約で譲渡制限可能 | 原則自由 |

| 議決権の行使 | 持株会理事長がとりまとめ | 従業員ごとにバラバラ |

| 購入金額 | 天引きで対応可能。拠出割合で案分 | 1株単位=購入最低額が高い |

従業員持株会による資金調達のメリット

長期的、かつ安定的な資金調達が可能

従業員の給料からの天引きという形で自社株を従業員(持株会)に発行するため、毎月安定した資金調達が可能になります。

従業員のモチベーションの向上、離職率の低下が見込める

従業員は自社株を保有することで「会社の収益をあげて、株価を上げれば自分にも還元される」というWIN-WINの形を創ることができます。

経営参画のモチベーションが高まることで、会社への寄与度が高まり、離職率も低下するため、結果として会社の採用コストの削減、生産性の向上など、実益につながりやすいのです。

また、福利厚生として、自社株取得手当などを設けることもできるので、さらに従業員満足度が高まります。

第三者からの議決権を守ることができる

敵対的買収や会社に関係のない株主が議決権を持つのを防ぐメリットもあります。持株会の株式割合を高めておくことは、敵対的買収の防衛策のひとつになりうるのです。

また、個人で従業員が株をもつのと異なり、持株会の場合は従業員個人の意思では売買はできません。これも第三者に株式が渡るリスクを軽減することにつながるのです。

従業員持株会による資金調達のデメリット

無配当が続けば、従業員のモチベーションの低下

持株会に入ることは従業員の強制ではないのですが、実態としては「周りが入っているのに自分だけ入らないといけない。」「拒否すれば出世に影響する」・・・というような理由で半ば強制的に持株会に入らされている人も少なくありません。

配当がきちんと出ているのであれば、それほど問題はないのですが、強制的に給料を天引きされた上に無配当が続いて、会社の倒産のリスクがあるような状態だと「だったら、給料全額くれよ。」と、逆に従業員のモチベーションが下がってしまうのです。

持株会の影響力が高まる

持株会が会社の議決権を持つこと自体は悪いことではないのですが、あまりにも株式割合が高くなりすぎると、従業員の意見が経営に反映されすぎてしまうというリスクがあります。

経営者、経営陣と従業員は立場がことなるため、従業員の意向が経営に反映されすぎてしまうと、経営にとって好ましくない状況になりがちなのです。

議決権行使も意見がまとまらずにスムーズに進まないこともあり、持株会の株式割合は一定以下に抑えておく必要もあるのです。

まとめ

従業員持株会は上手に使えば

- 安定した資金調達

- 従業員満足度の向上

- 従業員モチベーションの向上

- 生産性アップ

- 採用コスト削減

- 敵対的買収の防衛

など色々なメリットがある制度です。ある程度の従業員数がある会社の場合は、未上場でも検討してみる価値のある制度と言えます。

コメントを残す