銀行は融資審査をする際にいろいろな書類の提出を求めます。書類に基づいて審査をするためです。今回は「銀行融資の審査で銀行に提出する必要書類」について解説します。

銀行が企業に提出を要求する必要書類

- 印鑑証明書

- 登記簿謄本

- 許認可証

- 会社案内

- 役員名簿

- 株主名簿

- 決算書

- 試算表

- 納税証明書

- 資金繰り表

- 事業計画書

- 設備資金などの見積書、契約書

保証人が必要な場合

- 保証人の確認書類、印鑑証明書、資産の確認資料など

不動産担保が必要な場合

- 不動産の登記簿謄本、公図、建築図面など

があります。

銀行は必要書類で何をチェックするのか?

企業の存在を確認する書類

- 印鑑証明書

- 登記簿謄本

- 許認可証

- 会社案内

融資をしようとしても、その会社が登記していない企業であったり、許認可を得ていない企業であったり、別の会社の名前を名乗っていたり、色々なケースで「だましてお金を借りようとする方」もいるのです。

存在していない会社に融資をしてしまったら、お金の回収はできなくなってしまいます。これを回避するために謄本や印鑑証明、会社案内などをチェックするのです。

資本関係、役員、株主を確認する書類

- 役員名簿

- 株主名簿

融資では、資本関係もひとつの検討事項になります。親会社が大企業であれば万が一のときも親会社の支援が受けられるからです。

また、銀行は反社会勢力と関係している会社とは取引をしません。役員や株主に問題になる方がいないのか?チェックする書類でもあるのです。

納税を確認する書類

- 納税証明書

経営が悪化して滞納をした場合に、取り立てようとしても、税務署の方が先に差し押さえなどをすることができるのです。また、納税をしていない企業というのは資金繰りに苦慮しているという判断になります。納税の確認というのは審査でも重要なポイントのひとつなのです。

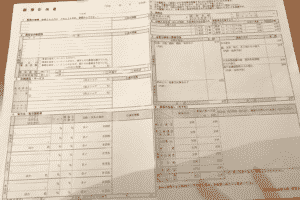

稟議書作成で利用する書類

- 決算書

- 試算表

- 資金繰り表

- 事業計画書

決算書や資金繰り表、事業計画書などは主に稟議書を作成するにあたって、経営状況を知るための重要な資料になります。この書類が融資審査で重要なウェイトを占めるのは言うまでもありません。

資金使途の確認書類

- 設備資金の見積書、契約書

設備投資のための融資の場合は、資金使途は設備資金ということになります。「本当にその設備にその金額が必要なのかどうか?」をチェックするために見積書や契約書が必要になるのです。

保証人が必要な場合の資料

- 本人確認書類

- 印鑑証明書

- 住民票

- 財産の状況を把握する資料

保証人としての返済能力や保証人の実在を確認するための書類です。保証人が不要な場合は必要ありません。

担保が必要な場合の資料

- 担保の確認資料(売掛債権担保なら売掛債権の金額や取引の事実を確認する契約書など)

- 担保の所有権の確認資料(不動産の場合は不動産等の登記簿謄本など)

担保がどのくらいの価値があるのか?担保は本当に会社に所有権があるのか?を確認する必要があるので、担保が必要な場合は上記の書類が必要になります。

書類に問題があれば審査は打ち切られる可能性もある

銀行は書類を元に審査をするのですから、必要書類がそろわない場合には融資審査自体が打ち切りになる可能性があります。

また、書類が偽造されたものであったり、おかしな記述がある場合も、審査が打ち切りになったり、詳細な調査が行われることになります。

融資審査を有利にするために書類提出で心がけるべきこと

速やかに提出する

書類提出に時間がかかりすぎてしまえば、そもそも資金調達や融資に対して積極的じゃない企業とみなされてしまいます。担当書も、後回しにしてしまうのです。要求された書類は速やかに提出すべきです。

求められていなくても、融資が有利になる書類は積極的に提示する

銀行に求められていない書類を提出することに問題はありません。審査が有利になる自社をアピールできる書類があるのであれば、積極的に提出していきましょう。

まとめ

銀行融資では、提出した書類に基づいて稟議書が作成され、審査が行われるのです。

書類提出時から審査がはじまっていると考えて良いでしょう。

速やか、かつ積極的に書類の提出をして、担当者から好意的な稟議を書いてもらえるように努力する必要があります。

コメントを残す