ビジネスローンでの即日融資を実現したい経営者の方に「即日融資が可能なビジネスローン」と「即日融資を確実にする方法」を解説します。

即日融資が可能なビジネスローンは大手消費者金融

即日融資が可能なビジネスローンは大手消費者金融のビジネスローンが有力な選択肢になります。

なぜ、大手消費者金融のビジネスローンでないと即日融資ができないかというと・・・

「スコアリングシステムがないところは即日融資ができないから」です。

ビジネスローン審査では、アナログで審査をする中小企業レベルの消費者金融と、スコアリングシステムで自動的に審査を行う大手消費者金融や銀行があります。スコアリングシステムというのは、申込み情報や信用情報、決算情報などを入力すると自動的に審査の可否と融資可能額(限度額)が決定される仕組みになっています。

スコアリングシステムであれば、審査ノウハウのない担当者でも数分で審査をすることが可能です。だからこそ、最短即日融資、最短30分審査というスピード審査、即日融資が可能になるのです。

スコアリングシステムというのは、導入するのにかなりの大金が必要になるため、中小企業レベルの消費者金融は導入できずにアナログの審査になるのです。アナログの審査になると経験者が情報を集めてから審査をすることになるので、「最短即日融資」というスピードは厳しいのです。

一方で銀行もスコアリングシステムを導入していますが、銀行の場合はビジネスローンの販売に積極的ではありません。「ビジネスローンを販売するぐらいなら、融資をしたい。」と考えるので融資の対象になるか?も合わせて検討するので時間がかかるのです。また、地方銀行は保証協会の保証付融資をビジネスローンという名称で販売していますがこれも保証協会の審査が必要になるため、時間がかかり、最短即日融資にはなりません。銀行ビジネスローンは1週間~6週間ほど融資までにかかります。

即日融資が可能なビジネスローン8選

【法人向けビジネスローン】

オリックスVIPローンカード BUSINESS

| 金融機関名 | オリックス・クレジット株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 17.80% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時15,000円 |

| 個人事業主の利用 | ○ ※1年以上の事業歴 |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短60分審査) |

AGビジネスサポート「ビジネスローン」

| 金融機関名 | AGビジネスサポート株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 3.10% |

| 上限金利 | 18.00% |

| 最大限度額 | 1,000万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日 |

Carent「ビジネスローン」

| 金融機関名 | 株式会社IPGファイナンシャルソリューションズ |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ネットキャッシング型ビジネスローン |

| 下限金利 | 7.80% |

| 上限金利 | 18.00% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | - |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短30分審査) |

ユニーファイナンス「事業者向けビジネスローン」

| 金融機関名 | 株式会社ユニーファイナンス |

| 本社所在地(都道府県) | 愛知県 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 12.00% |

| 上限金利 | 17.95% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日 |

ニチデン「事業者ローン」

※大阪府・京都府・兵庫県・和歌山県・奈良県・滋賀県・三重県

| 金融機関名 | 株式会社日電社 |

| 本社所在地(都道府県) | 大阪府 |

| タイプ | 事業融資型ビジネスローン |

| 下限金利 | 5.50% |

| 上限金利 | 17.52% |

| 最大限度額 | 10,000万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | ○ ※大阪府・京都府・兵庫県・和歌山県・奈良県・滋賀県・三重県 |

| 融資スピード | 最短即日 |

【個人事業主向けビジネスローン】4選

プロミス自営者カードローン

| 金融機関名 | SMBCコンシューマーファイナンス株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.30% |

| 上限金利 | 17.80% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 10万円借入時4,000円 |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | - |

| 融資スピード | 最短即日 |

アイフル「事業サポートプラン(無担保ローン)」

| 金融機関名 | アイフル株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 18.00% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 10万円借入時4,000円 |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | ○ |

| 融資スピード | 1週間~2週間 |

アコム「ビジネスサポートカードローン」

| 金融機関名 | アコム株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 12.00% |

| 上限金利 | 18.00% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ ※業歴1年以上 |

| 法人経営者の利用 | - |

| 融資スピード | 最短即日 |

ビジネスローンで確実に即日融資を実現する方法

その1.午前中に申込む

ビジネスローンも、無条件に即日融資ができるわけではありません。

オリックスVIPローンカード BUSINESSの場合

- 最短60分審査

- 最短即日融資

となっていますが、但し書きを見てみると

※ 平日14:30までにご契約内容の同意手続をしていただいた場合、当日のお振込みによるご融資が可能です。

となっています。

これはどういうことかというと、ローンカード型のビジネスローンの場合は、ローンカードの到着を待っていても、郵送が必要になるため即日融資はできませんから、即日融資を希望する場合にはローンカードでの借入ではなく、銀行振込による融資になります。。

銀行の営業時間は平日15時まで

ですから、余裕を持って30分前の『「平日14:30までにご契約内容の同意手続」でないと当日融資できないよ。』となっているのです。

逆算すると

- 15:00 銀行の営業時間

- 14:30 即日融資の同意手続きの締め切り

- 12:30 審査は余裕を見て2時間(最短1時間審査)

- 12:00 申込みや必要書類の提出で余裕を見て30分

となると、午前中には申し込みをしていないと即日融資の可能性は低くなってしまうということなのです。

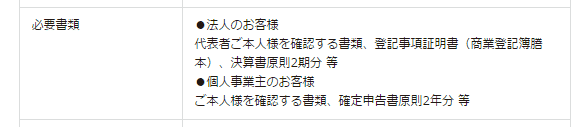

その2.必要書類を用意しておく

基本的にどのビジネスローンであっても、提出すべき書類にそれほど違いはありません。

AGビジネスサポートの場合

法人

- 代表者ご本人様を確認する書類

- 登記事項証明書(商業登記簿謄本)

- 決算書原則2期分

個人事業主

- ご本人様を確認する書類

- 確定申告書原則2年分

となっています。

- 決算書(確定申告書) ※2期分

- 謄本

- 本人確認書類

はまず必須だと考えましょう。

これに加えて、納税証明書などが必要なビジネスローンもあります。

申込んで必要書類のアップロードの画面で、必要書類がないことに気付いて、そこから用意しようとしても

- すでに入力した情報が消えてしまって、もう一度入力する必要が出てしまう

- 入力している間に役所が終わってしまって、用意できない

という時間的なロスが発生してしまう可能性があります。

その3.審査スピードの早いところから申し来んで、審査落ちをしたらすぐに別のビジネスローンに申込む

と思ってしまう方もいますが、これは間違えです。

としなければならないのです。

だとすれば優先すべきは審査スピードの早いジネスローンです。

- オリックスVIPローンカード BUSINESS:最短60分審査

- プロミス自営者カードローン:最短60分審査

が有力な選択肢となってきます。

1時間で審査落ちがわかれば、すぐに別の即日融資が可能なビジネスローンに切りかえられるからです。

できるだけ午前中でも早い時間から申込むことで、申込めるビジネスローンの数が増え、即日融資の確率も高くなります。

その4.「変換ミス」「誤記入」に注意する

- 会社名

- 資本金

- 年収

・・・

ビジネスローンの申込みフォームに入力された情報に不備があると

確認の電話連絡が来ます。

回答して修正されれば、そのまま申込みが受理されて審査に回してもらえますが・・・

- 担当者が忙しければ電話が後回しになる可能性がある

- 電話が取れない環境にいる可能性がある

などで、結果的に申込が受理されるまでにタイムロスが発生してしまう可能性が高いのです。

ウェブ上なので誤字はそれほどありませんが、急いでいると「変換ミス」「誤記入」などが発生してしまうのです。

急いでいるときほど「確認画面で情報に誤りがないか?」チェックしたうえで、申込みを完了しましょう。

その5.即日融資のビジネスローンが全滅した際の対策を同時並行ですすめる

ビジネスローンは審査が発生するので、即日融資が100%できるものではありません。

経営状態が悪ければ、5社申込んで、5社とも審査に通らない可能性も出てくるのです。

そうなったときに慌てないためには、別の資金調達方法も同時並行で検討しておく必要があります。

同時並行で検討すべき即日融資が可能な資金調達方法

家族、共同経営者、知人からの借入

信用できる方からの借入に一時的に頼ることも選択肢のひとつです。銀行融資、ビジネスローンなどで審査は通るけれども時間がかかるというのであれば、一時的なつなぎ資金の協力を家族や共同経営者などにお願いするのも一つの方法なのです。ただし、返済などが滞れば人間関係が壊れてしまいますから、「必ず返済すること」「一時的なつなぎ資金として借りること」を重視することをおすすめします。

ファクタリング

ファクタリングは売掛債権の買取サービスのことです。ファクタリング業者が審査をするのは資金調達が必要な会社ではなく、売掛債権の売掛先の信用力です。ビジネスローンとは審査の対象が違うのです。ビジネスローンとは審査の対象が違うからこそ、ビジネスローン審査に通らない会社でも、ファクタリングで売掛債権の売却ができる可能性は高いのです。ファクタリングも即日の資金化が可能ですので、大手企業の売掛債権があるのであれば、ファクタリングも有力な即日融資の資金調達方法となります。

手形割引

手形があるのであれば、手形割引も検討すべき方法と言えます。手形割引業者に手形を割り引いて売却することで早期の資金化が可能です。手形割引もファクタリングと同じく、審査の対象は手形の振り出し企業の信用力ですので、ビジネスローン審査とは審査の対象が異なるのです。

経営者個人がカードローンで借りる

本来、カードローンは「事業資金への利用はNG」となっています。しかし、お金にマークがついているわけではありませんから、事業資金に利用したのかどうかはわかりません。経営者がカードローンでお金を借りて、そのお金を会社に貸し付けることで一時的な資金繰りのピンチをしのぐことができるのです。

その6.あらかじめローンカード型のビジネスローンを契約しておく

今日中に資金が必要な方にはこの方法は使えませんが・・・

今、資金調達の必要性がなくても、いつ「今日中に資金が必要」となるか?わかりません。

そうなってから、即日融資が可能なビジネスローンを探すと選択肢は狭くなってしまいますし、焦りによって間違ったジャッジをしてしまう可能性も高いのです。

だからこそ

- 資金的に余裕がある状態

- 経営が良い状態

のときに、ローンカード型のビジネスローンを契約しておくべきなのです。

ローンカード型のビジネスローンは、極度額が設定され、その極度額の範囲内であればいつでもコンビニATMで借入ができる仕組みとなっています。(カードローンや当座貸越と同じです。)

枠を持っていても、利用額が0円なら、ビジネスローンのコストも0円で発生しないのですから、余裕がある時にこそ、ビジネスローンの契約をして枠を持っておくことで、いざ「今日中に資金が必要」となっても、慌てずに近くのコンビニに行くだけで解決することができるのです。

ビジネスローン審査も、資金繰りが悪化してからでは審査が通りにくいのですから、経営状態が良い時にこそ、ビジネスローンの枠を持っておいた方が良いのです。

まとめ

即日融資が可能なビジネスローンには

- オリックスVIPローンカード BUSINESS

- AGビジネスサポート「ビジネスローン」

- ユニーファイナンス「事業者向けビジネスローン」

- プロミス自営者カードローン

他にもありますが、全部で10社もないというのが現状です。

- 銀行ビジネスローン → 即日融資ができない。1週間以上かかる

- 大手消費者金融ビジネスローン → ビジネスローンに算入している大手が消費者金融少ない

- 中小消費者金融ビジネスローン → スコアリングシステムを導入していないので即日融資ができない

という状況にあるので、選択肢は少ないのです。

だからこそ、即日融資が可能なビジネスローンを申込む前には即日融資を確実にするために

- 午前中に申込む

- 必要書類を用意しておく

- 審査スピードの早いところから申し来んで、審査落ちをしたらすぐに別のビジネスローンに申込む

- 「変換ミス」「誤記入」に注意する

- 即日融資のビジネスローンが全滅した際の対策を同時並行ですすめる

という点に心がける必要があります。

また、同時に万が一、即日融資が可能なビジネスローン審査に全滅したときのために

- 家族、共同経営者、知人からの借入

- ファクタリング

- 手形割引

- 経営者個人がカードローンで借りる

などの方法も並行で検討しておくべきなのです。

前述した方法で、即日融資の確実性を高めることができますが、一番重要なことは即日融資が必要な状況になる前に、ビジネスローンの枠を用意しておくことです。

極度額が設定されるタイプのローンカード型のビジネスローンを経営状況の良いときに契約しておいて、いざ今日中に資金が必要というときに利用する形であれば、通常時はコスト発生はなく、資金が必要なときにも審査は不要なので数10分で資金調達ができるのです。

即日融資の確実性を高めることもさることながら、事前の準備が重要になるのです。

「即日融資が可能なビジネスローンを教えてください。」