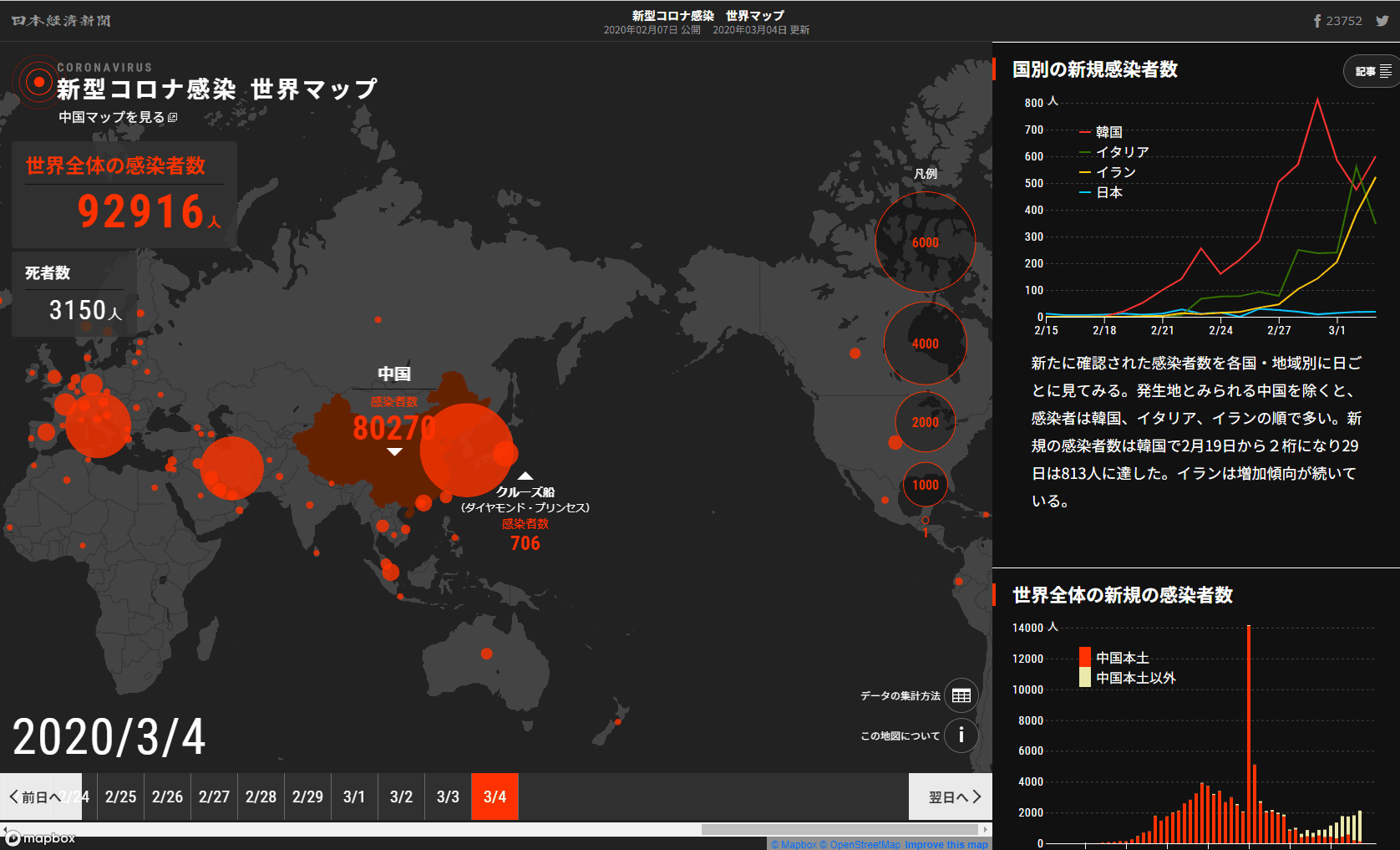

猛威を振るう新型コロナウィルスですが、その影響でインバウンド客が激減し、経営が悪化している食店、観光、ホテルが増加しています。また、それ以外の業種でも、輸入や輸出、また、営業自粛などで、新型コロナウィルスの影響は、多くの企業に波及しています。今回は、新型コロナウイルス対策での資金調達方法・資金繰り支援サービスをできるだけ多く紹介します。日々、アップデートされると思いますが、執筆時点での情報となります。

新型コロナウイルスによる資金繰り悪化対策で使える資金調達方法

執筆時点の情報です。

日本政策金融公庫

相談窓口

各支店

営業時間:平日9時~17時

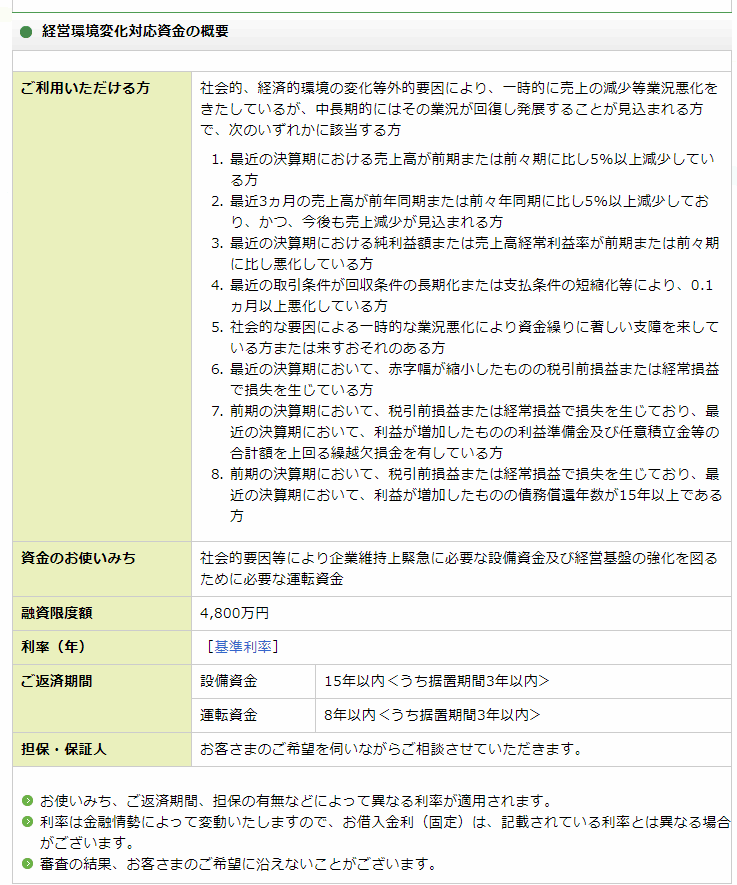

経営環境変化対応資金

経営環境の変化により、売上減少・業績悪化した企業への融資制度

| 利用条件 | 社会的、経済的環境の変化等外的要因により、一時的に売上の減少等業況悪化をきたしているが、中長期的にはその業況が回復し発展することが見込まれる方で、次のいずれかに該当する方 ・最近の決算期における売上高が前期または前々期に比し5%以上減少している方 ・最近3ヵ月の売上高が前年同期または前々年同期に比し5%以上減少しており、かつ、今後も売上減少が見込まれる方 ・最近の決算期における純利益額または売上高経常利益率が前期または前々期に比し悪化している方 ・最近の取引条件が回収条件の長期化または支払条件の短縮化等により、0.1ヵ月以上悪化している方 ・社会的な要因による一時的な業況悪化により資金繰りに著しい支障を来している方または来すおそれのある方 ・最近の決算期において、赤字幅が縮小したものの税引前損益または経常損益で損失を生じている方 ・前期の決算期において、税引前損益または経常損益で損失を生じており、最近の決算期において、利益が増加したものの利益準備金及び任意積立金等の合計額を上回る繰越欠損金を有している方 ・前期の決算期において、税引前損益または経常損益で損失を生じており、最近の決算期において、利益が増加したものの債務償還年数が15年以上である方 |

|---|---|

| 資金使途 | 社会的要因等により企業維持上緊急に必要な設備資金及び経営基盤の強化を図るために必要な運転資金 |

| 融資限度額 | 4,800万円 |

| 金利(年率) | [基準利率] |

| 返済期間 | 設備資金:15年以内<うち据置期間3年以内> 運転資金:8年以内<うち据置期間3年以内> |

| 担保・保証人 | 応相談 |

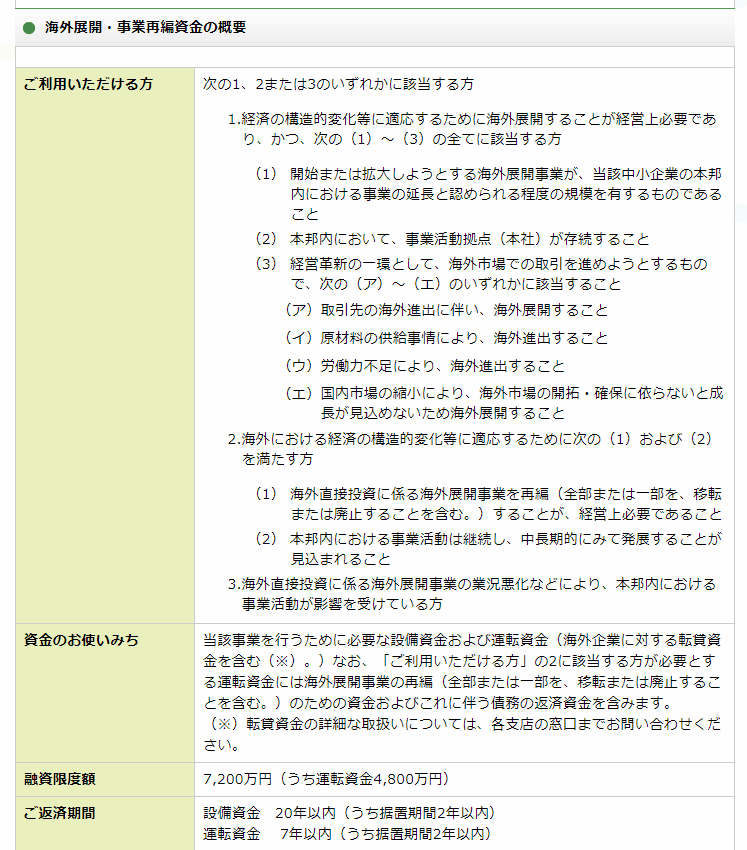

海外展開・事業再編資金

| 利用条件 | 次の1、2または3のいずれかに該当する方 1.経済の構造的変化等に適応するために海外展開することが経営上必要であり、かつ、次の(1)~(3)の全てに該当する方 (1) 開始または拡大しようとする海外展開事業が、当該中小企業の本邦内における事業の延長と認められる程度の規模を有するものであること (2) 本邦内において、事業活動拠点(本社)が存続すること (3) 経営革新の一環として、海外市場での取引を進めようとするもので、次の(ア)~(エ)のいずれかに該当すること (ア) 取引先の海外進出に伴い、海外展開すること (イ) 原材料の供給事情により、海外進出すること (ウ) 労働力不足により、海外進出すること (エ) 国内市場の縮小により、海外市場の開拓・確保に依らないと成長が見込めないため海外展開すること 2.海外における経済の構造的変化等に適応するために次の(1)および(2)を満たす方 (1) 海外直接投資に係る海外展開事業を再編(全部または一部を、移転または廃止することを含む。)することが、経営上必要であること (2) 本邦内における事業活動は継続し、中長期的にみて発展することが見込まれること 3.海外直接投資に係る海外展開事業の業況悪化などにより、本邦内における事業活動が影響を受けている方 |

|---|---|

| 資金使途 | 当該事業を行うために必要な設備資金および運転資金(海外企業に対する転貸資金を含む(※)。) |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利(年率) | [基準利率] |

| 返済期間 | 設備資金 20年以内(うち据置期間2年以内) 運転資金 7年以内(うち据置期間2年以内) |

| 担保・保証人 | 応相談 |

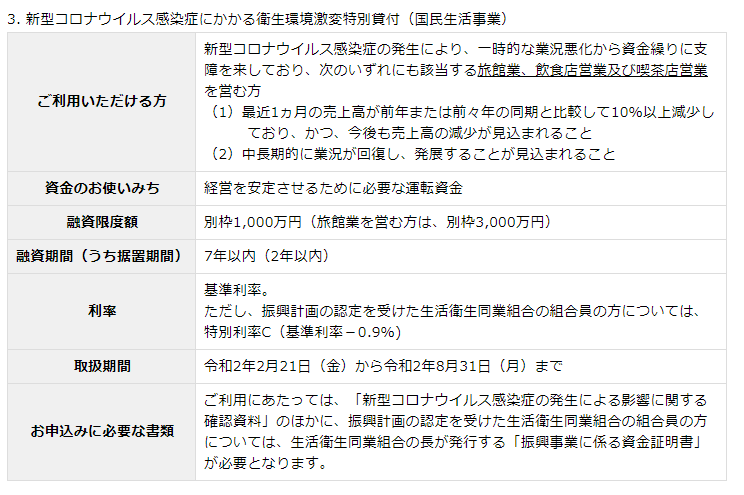

新型コロナウイルス感染症にかかる衛生環境激変特別貸付(国民生活事業)

| 利用条件 | 新型コロナウイルス感染症の発生により、一時的な業況悪化から資金繰りに支障を来しており、次のいずれにも該当する旅館業、飲食店営業及び喫茶店営業を営む方 (1)最近1ヵ月の売上高が前年または前々年の同期と比較して10%以上減少しており、かつ、今後も売上高の減少が見込まれること (2)中長期的に業況が回復し、発展することが見込まれること |

|---|---|

| 資金使途 | 経営を安定させるために必要な運転資金 |

| 融資限度額 | 別枠1,000万円(旅館業を営む方は、別枠3,000万円) |

| 金利(年率) | [基準利率] |

| 返済期間 | 7年以内(2年以内) |

| 取扱期間 | 令和2年2月21日(金)から令和2年8月31日(月)まで |

| お申込みに必要な書類 | ご利用にあたっては、「新型コロナウイルス感染症の発生による影響に関する確認資料」のほかに、振興計画の認定を受けた生活衛生同業組合の組合員の方については、生活衛生同業組合の長が発行する「振興事業に係る資金証明書」が必要となります。 |

信用保証協会

相談窓口

最寄りの信用保証協会

中小企業庁事業環境部金融課

電話:03-3501-1511(内線5271~5)

03-3501-2876(直通)

FAX:03-3501-6861

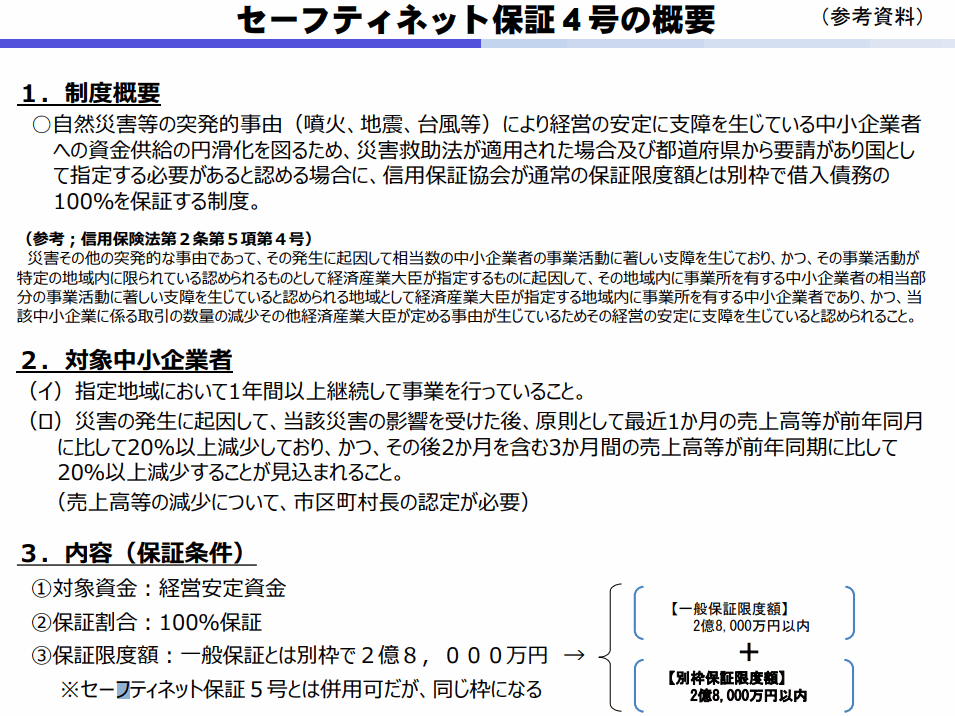

セーフティネット保証4号

| 制度概要 | 次のいずれにも該当する中小企業者が措置の対象となります。 申請者が、下記の指定を受けた地域において1年間以上継続して事業を行っていること。 下記の指定を受けた災害等の発生に起因して、その事業に係る当該災害等の影響を受けた後、原則として最近1か月間の売上高又は販売数量(建設業にあっては、完成工事高又は受注残高。以下「売上高等」という。)が前年同月に比して20%以上減少しており、かつ、その後2か月間を含む3か月間の売上高等が前年同期に比して20%以上減少することが見込まれること。 |

|---|---|

| 対象 | 次のいずれにも該当する中小企業者が措置の対象となります。 申請者が、下記の指定を受けた地域において1年間以上継続して事業を行っていること。 下記の指定を受けた災害等の発生に起因して、その事業に係る当該災害等の影響を受けた後、原則として最近1か月間の売上高又は販売数量(建設業にあっては、完成工事高又は受注残高。以下「売上高等」という。)が前年同月に比して20%以上減少しており、かつ、その後2か月間を含む3か月間の売上高等が前年同期に比して20%以上減少することが見込まれること。 |

| 保証内容 | ①対象資金:経営安定資金 ②保証割合:100%保証 ③保証限度額:一般保証とは別枠で2億8,000万円 → ※セーフティネット保証5号とは併用可だが、同じ枠になる |

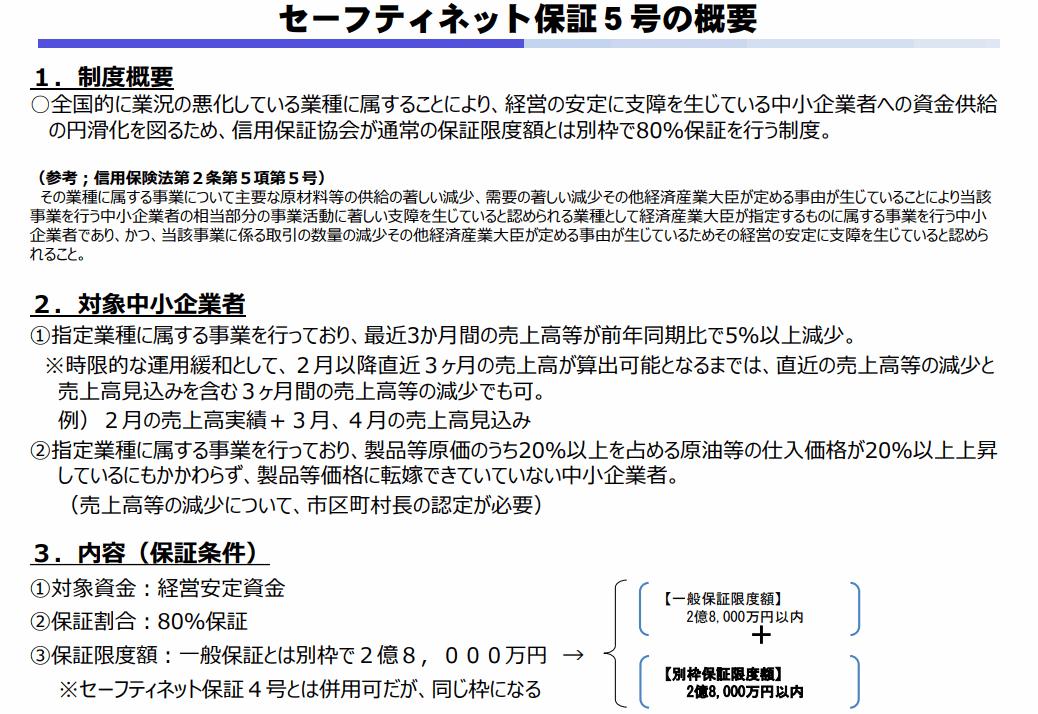

セーフティネット保証5号

| 制度概要 | 全国的に業況の悪化している業種に属することにより、経営の安定に支障を生じている中小企業者への資金供給 の円滑化を図るため、信用保証協会が通常の保証限度額とは別枠で80%保証を行う制度。 |

|---|---|

| 対象 | ①指定業種に属する事業を行っており、最近3か月間の売上高等が前年同期比で5%以上減少。 ※時限的な運用緩和として、2月以降直近3ヶ月の売上高が算出可能となるまでは、直近の売上高等の減少と 売上高見込みを含む3ヶ月間の売上高等の減少でも可。 例)2月の売上高実績+3月、4月の売上高見込み ②指定業種に属する事業を行っており、製品等原価のうち20%以上を占める原油等の仕入価格が20%以上上昇 しているにもかかわらず、製品等価格に転嫁できていていない中小企業者。 (売上高等の減少について、市区町村長の認定が必要) そう(惣)菜製造業 すし・弁当・調理パン製造業 他に分類されない運輸に附帯するサービス業 料理品小売業 他に分類されないその他の小売業 旅館,ホテル 簡易宿所 リゾートクラブ 他に分類されない宿泊業 食堂,レストラン(専門料理店を除く) 日本料理店 料亭 中華料理店 ラーメン店 焼肉店 その他の専門料理店 そば・うどん店 すし店 酒場,ビヤホール バー,キャバレー,ナイトクラブ 喫茶店 ハンバーガー店 お好み焼・焼きそば・たこ焼店 他に分類されない飲食店 持ち帰り飲食サービス業 配達飲食サービス業 エステティック業 リラクゼーション業(手技を用いるもの) 旅行業者代理業 劇場 興行場 劇団 楽団、舞踏団 演芸・スポーツ等興行団 ボウリング場 フィットネスクラブ 遊園地(テーマパークを除く) テーマパーク ダンスホール 学習塾 |

| 保証内容 | ①対象資金:経営安定資金 ②保証割合:80%保証 ③保証限度額:一般保証とは別枠で2億8,000万円 → ※セーフティネット保証4号とは併用可だが、同じ枠になる |

自治体融資制度

東京都

千代田区/緊急経営支援特別資金(新型コロナウイルス感染症対応)

| 対象者 | 千代田区商工融資申込資格を有する中小企業者のうち、次に該当するもの。新型コロナウイルス感染症の影響により、原則として最近1か月間の売上高等が前年同月に比して3%以上減少しており、かつ、その後2か月間を含む3か月間の売上高等が前年同期に比して3%以上減少することが見込まれるもの。 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 500万円 |

| 融資期間 | 5年以内 |

| 金利(年率) | 2.0%以上(利子補給率 0.7%、1.7%) |

品川区/品川区中小企業事業資金融資あっ旋「経営変化対策資金」

| 対象者 | 1.品川区内に住所を有すること 2.引き続き同一事業を1年以上営んでいること 3.東京信用保証協会の保証対象業種を営んでいること 4.許可、認可等が必要な業種の場合、それらの手続きを終えていること 5.税金を滞納していないこと 6.常時使用する従業員数が20人以下であること |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 500万円 |

| 融資期間 | 5年以内(うち据置12か月) |

| 金利(年率) | 3年間無利子、4年目以降0.2% |

港区/新型コロナウイルス感染拡大に伴う特別融資あっせん

| 概要 | 区では、令和2年2月18日から「新型コロナウイルス感染症に伴う経営に関する特別相談窓口」を設置し、相談を行ってきましたが、資金繰りに関する相談が増加したため、区独自の特別融資あっせん制度を新設し、中小企業者の支援を強化します。 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 500万円 |

| 融資期間 | 7年以内(措置1年を含む) |

| 金利(年率) | 無利子 |

江戸川区/経営向上資金融資(ウイルス緊急対策)

| 概要 | 新型コロナウイルスの流行により、事業活動に影響を受ける、又はそのおそれのある中小企業者の資金繰りを支援するため、経営向上資金融資の対象要件を拡充し、特別融資を実施します。 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 1,000万円 |

| 融資期間 | 6年以内(据置6か月以内) |

| 金利(年率) | 0.50% |

板橋区/新型コロナウイルス感染症対策利子補給優遇加算

新型コロナウイルス感染症対策にかかる資金対策として、区産業融資制度を申請する際に融資の種類ごとに定められた利子補給割合に3割を加算します。

利用要件

- 新型コロナウイルス感染症の影響で、直近1か月間の売上高が前年比3%以上減少している区内中小企業(個人事業を含む)

- 「事業資金融資」「借換資金融資」「短期資金融資」「小口資金融資(借換を含む)」を利用する中小企業者

荒川区/新型コロナウイルス対策特別融資

| 対象 | 新型コロナウイルスの影響で、売上額又は仕入額が前月より落ち込んでいる中小企業者。 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 500万円 |

| 融資期間 | 5年以内(据置1年を含む) |

| 金利(年率) | 0.60% |

北区/新型コロナウイルス感染症対策緊急資金

| 対象 | 北区中小企業融資制度をご利用できる方で、新型コロナウイルス感染症の影響により、直近1か月の売上高が前年同期と比較して減少している中小企業者 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 1,000 万円 |

| 融資期間 | 5年以内(据置期間12か月以内を含む。) |

| 金利(年率) | 1.9%以内 |

北海道

札幌市/新型コロナウイルス対応支援資金

| 融資対象 | 次の各号のいずれかに該当する中小企業者等とする。 (1)新型コロナウイルス関連肺炎の流行により直接または間接の影響を受け、原則として最近1か月間の売上高等が前年同月比10%以上減少しており、かつその後2か月間を含む3か月間の売上高等が前年同期比10%以上減少することが見込まれる者 (2)新型コロナウイルス感染症に伴う中小企業信用保険法第2条第5項第4号の規定による認定を受けた者 |

|---|---|

| 融資限度額 | 1億円 |

| 資金使途 | 運転資金 |

| 設備資金(市内の設備投資に限る) | |

| 融資期間 | 10年以内(うち据置2年以内) |

| 返済方法 | 割賦返済 |

| ただし、融資期間1年以内の場合は、一括返済とすることができる。 | |

| 融資利率 | 年1.00%以内 |

| 信用保証 | 信用保証協会の保証付とする。 |

| 保証人 | 法人は必要に応じて要、個人は不要とする。 |

| 担保 | 必要により担保を徴する。 |

| 保証料補給 | 市長は、中小企業者等が信用保証協会に対して支払わなければならない信用保証料の2分の1以内を補給する。 |

| 受付機関 | 札幌市中小企業融資制度の取扱金融機関のページへ |

| 取扱期間 | 令和2年2月10日から令和3年3月31日 |

広島県/緊急経営基盤強化資金

| 対象 | 1 経営環境の変化等により,売上や売上総利益率等が5%以上減少,または経常損失に転じるなど経営の悪化を来たしている者 2 経営の危機を克服する見込みや企業再建により再生の見込みがあるとして,関係団体(商工会議所,商工会,広島県商工会連合会又は広島県中小企業再生支援協議会)の推薦を受けた者 3 国が認定した事業活動に著しい支障を生じている業種であって,経営の安定に支障を生じている者(セーフティネット保証5号適用) |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 4,000万円 |

| 融資期間 | 10年(据置1年)以内 |

| 金利(年率) | 1.00% |

神奈川県/売上・利益減少対策融資

| 対象 | 新型コロナウイルス流行の影響により、最近1か月の売上高又は売上総利益額(粗利益)が前年同期比5%以上減少し、かつ、その後2か月を含む3か月の売上高又は売上総利益額(粗利益)の合計が5%以上減少することが見込まれる中小企業者等 |

|---|---|

| 資金使途 | 運転資金、設備資金 |

| 融資限度額 | 8,000万円 |

| 融資期間 | 運転資金:10年以内 設備資金:15年以内 |

| 金利(年率) | 1.6%以内 |

埼玉県/経営あんしん資金(新型コロナウイルス特例)

| 対象 | 最近1か月の売上高又は利益率が前年同月と比較して減少している方や申込月の翌月の売上高又は利益率が前年同月に比べて減少する見込みである方が利用できます。 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 5,000万円 |

| 融資期間 | 7年以内 |

| 金利(年率) | 1.30% |

宮城県/災害復旧対策資金

| 対象 | 新型コロナウイルス感染症に起因して,最近1ヶ月の売上高が前年同月の売上高に比して10%以上減少している中小企業者の方 |

|---|---|

| 資金使途 | 運転資金及び設備資金 |

| 融資限度額 | 5,000万円 |

| 融資期間 | 10年以内(うち据置期間2年以内) |

| 金利(年率) | 1.6%以内 |

業界

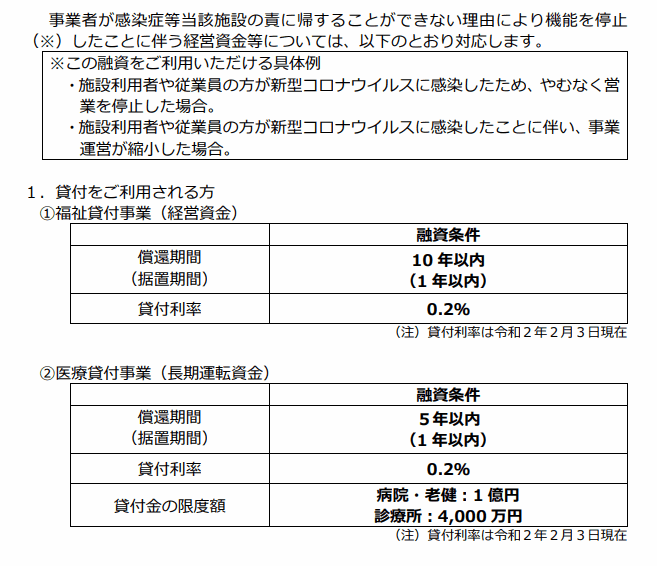

独立行政法人福祉医療機構/医療貸付事業(長期運転資金)、福祉貸付事業(経営資金)

福祉貸付事業(経営資金)

| 対象 | ・施設利用者や従業員の方が新型コロナウイルスに感染したため、やむなく営 業を停止した場合。 ・施設利用者や従業員の方が新型コロナウイルスに感染したことに伴い、事業 運営が縮小した場合。 |

|---|---|

| 資金使途 | 運転資金 |

| 金利(年率) | 0.20% |

医療貸付事業(長期運転資金)

| 対象 | ・施設利用者や従業員の方が新型コロナウイルスに感染したため、やむなく営 業を停止した場合。 ・施設利用者や従業員の方が新型コロナウイルスに感染したことに伴い、事業 運営が縮小した場合。 |

|---|---|

| 資金使途 | 運転資金 |

| 融資限度額 | 病院・老健:1 億円 診療所:4,000 万円 |

| 融資期間 | 5年以内(うち据置期間1年以内) |

| 金利(年率) | 0.20% |

ベンチャーキャピタル/スタートアップ・ベンチャー向け出資

新型コロナウイルスによる資金繰り悪化対策で使える補助金

厚生労働省

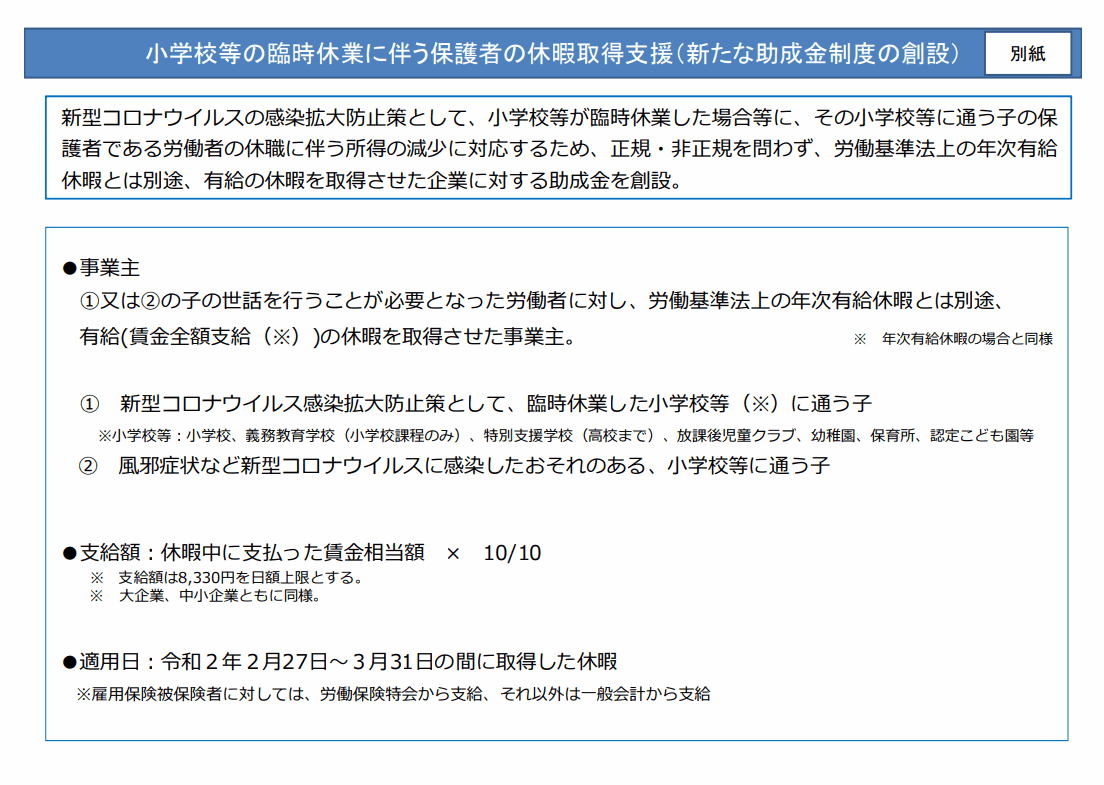

小学校等の臨時休業等に伴う保護者の休暇取得支援

●事業主

①又は②の子の世話を行うことが必要となった労働者に対し、労働基準法上の年次有給休暇とは別途、有給(賃金全額支給(※))の休暇を取得させた事業主。 ※ 年次有給休暇の場合と同様① 新型コロナウイルス感染拡大防止策として、臨時休業した小学校等(※)に通う子

※小学校等:小学校、義務教育学校(小学校課程のみ)、特別支援学校(高校まで)、放課後児童クラブ、幼稚園、保育所、認定こども園等風邪症状など新型コロナウイルスに感染したおそれのある、小学校等に通う子●支給額:休暇中に支払った賃金相当額 × 10/10

※ 支給額は8,330円を日額上限とする。

※ 大企業、中小企業ともに同様。●適用日:令和2年2月27日~3月31日の間に取得した休暇

※雇用保険被保険者に対しては、労働保険特会から支給、それ以外は一般会計から支給

雇用調整助成金の特例措置の拡大

○雇用調整助成金の対象事業主が行う、感染症拡大防止に資する、一部従業員の休業や一斉休業、濃厚接触者に命令した休業等も対象となることを明確化。

○更に、自治体が緊急事態宣言を発出して活動の自粛を要請している地域の事業主に対しては、特例的に、生産指標が低下したものとみなし、また正規・非正規を問わず対象とした上で、助成率を引上げ。

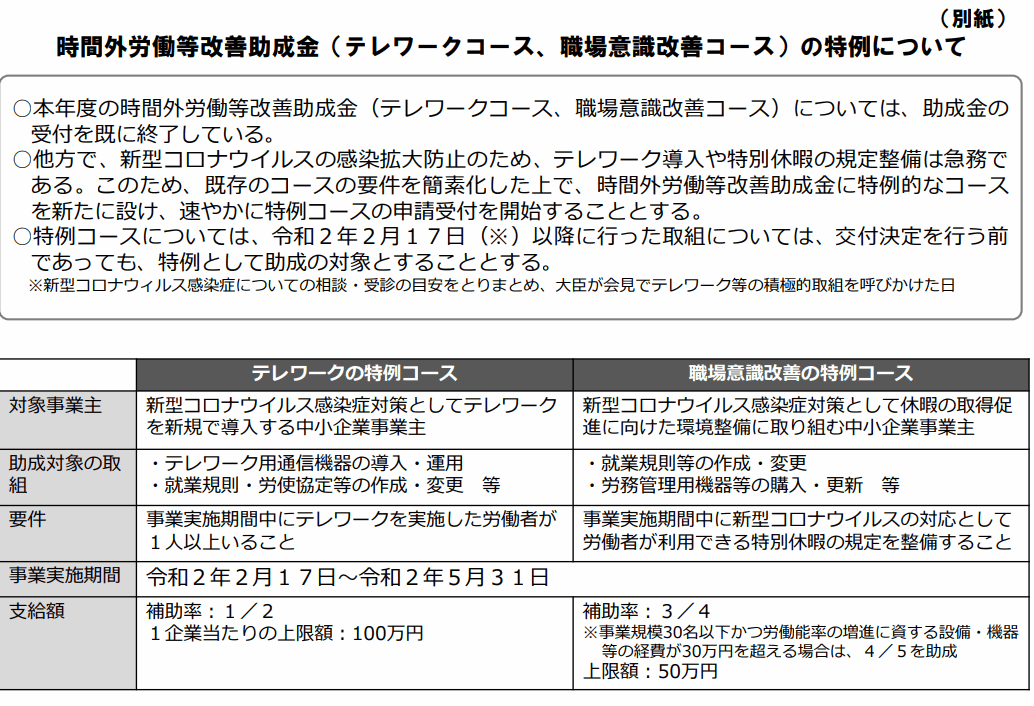

時間外労働等改善助成金(テレワークコース、職場意識改善コース)の特例

○本年度の時間外労働等改善助成金(テレワークコース、職場意識改善コース)については、助成金の受付を既に終了している。

○他方で、新型コロナウイルスの感染拡大防止のため、テレワーク導入や特別休暇の規定整備は急務である。このため、既存のコースの要件を簡素化した上で、時間外労働等改善助成金に特例的なコースを新たに設け、速やかに特例コースの申請受付を開始することとする。

○特例コースについては、令和2年2月17日(※)以降に行った取組については、交付決定を行う前であっても、特例として助成の対象とすることとする。

「新型コロナウィルスの影響で、取引先からの発注が減った。」

「新型コロナウィルスの影響で、営業活動ができなくなった。」