流動資産担保融資「ABL」は、流動資産・動産を担保にした融資制度で欧米では一般的な資金調達方法です。日本では、なかなか流動資産担保融資「ABL」が普及していないのですが、徐々に採用する金融機関が増え、注目されている資金調達方法なのです。今回は、流動資産担保融資「ABL」のメリットデメリット、保証制度「ABL保証」について解説します。

流動資産担保融資「ABL」とは

流動資産とは

を言い

- 現金

- 預金

- 製品・商品

- 受取手形

- 売掛金

- 有価証券

- 前払金

などが該当します。

また、流動資産は

- 当座資産

- 棚卸資産

- その他流動資産

の3種類に分類されます。

- 当座資産:現金、預金、売掛金、受取手形、有価証券などとくに現金化しやすい資産のこと

- 棚卸資産:在庫のことであり、売却すれば現金化できる資産のこと

- その他流動資産:当座資産、棚卸資産に分類されないもの(短期貸付金、未収金)

流動資産担保融資「ABL」とは

を言います。

欧米では、流動資産担保融資のことを「ABL(Asset-based Lending)」と呼びます。棚卸資産や機械設備を担保にする場合は、流動資産担保融資ではなく、動産担保融資ということもあります。

流動資産担保融資「ABL」の特徴

最大の特徴は

です。

日本の銀行融資では

- 不動産担保(建物・土地)

- 人的担保(保証人)

がメインの金融機関のセーフティーネットだったのですが、これが流動資産(とくに在庫(原材料、商品、製品、仕掛け品)、売掛金、手形、機械設備)を担保にできるということになるため、

現在ある資産での中小企業の資金調達の選択肢が増える

ことが大きく期待されている資金調達方法です。

建物や土地などの不動産担保は持っていなくても、在庫や売掛金はあるというのが、一般的な企業です。

担保である売掛債権や棚卸資産は、毎月変動しながらも残り続けるのが一般的ですので、担保を「根保証(常に一定額の担保を差し入れる)」にした場合、継続的な借入「反復借入」が可能になります。

一般的に

- 売掛債権 → 個々の取引ごとに担保をつける「個別保証」、限度額を決めて何度でも借り入れができる「根保証」が選べる

- 棚卸資産 → 限度額を決めて何度でも借り入れができる「根保証」のみ

という形が一般的です。

金融庁も、流動資産担保融資「ABL」の普及を後押し

ABL(動産・売掛金担保融資)の積極的活用について

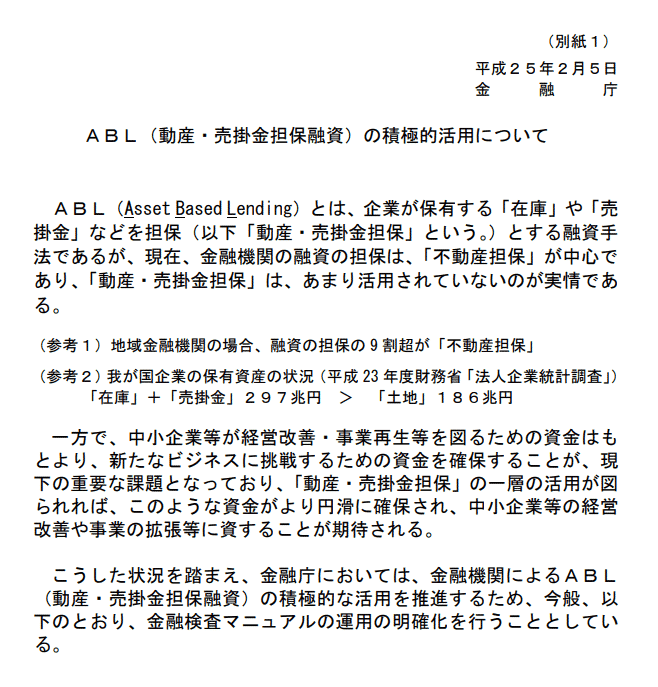

ABL(Asset Based Lending)とは、企業が保有する「在庫」や「売掛金」などを担保(以下「動産・売掛金担保」という。)とする融資手法であるが、現在、金融機関の融資の担保は、「不動産担保」が中心であり、「動産・売掛金担保」は、あまり活用されていないのが実情である。

「在庫」+「売掛金」297兆円 > 「土地」186兆円

一方で、中小企業等が経営改善・事業再生等を図るための資金はもとより、新たなビジネスに挑戦するための資金を確保することが、現下の重要な課題となっており、「動産・売掛金担保」の一層の活用が図られれば、このような資金がより円滑に確保され、中小企業等の経営改善や事業の拡張等に資することが期待される。

こうした状況を踏まえ、金融庁においては、金融機関によるABL(動産・売掛金担保融資)の積極的な活用を推進するため、今般、以下のとおり、金融検査マニュアルの運用の明確化を行うこととしている。

出典:金融庁

上記のように国を挙げて、積極的に推進されているのが流動資産担保融資「ABL」なのです。

流動資産担保融資「ABL」で資金調達するメリット

メリットその1.中小企業でも保有している資産が担保になる

不動産担保は、土地や建物を持っている会社でないと利用することができません。ある程度資産的に余裕がある(あった)会社しか、不動産を持っていないのです。

しかし、中小企業であっても

商品を取り扱う、商品を生産する会社であれば

- 仕掛け品

- 製品

- 商品

- 機械設備

はあるはずですし

現金ではないBtoBの取引をする会社であれば

- 売掛債権(売掛金)

はあるはずです。

メリットその2.低金利で借りられる可能性がある

流動資産担保融資「ABL」は「担保融資」です。

ビジネスローンなどの「無担保融資」と比較すると、担保がある分、金利は低金利に設定されます。

メリットその3.審査も通りやすい

流動資産担保融資「ABL」は「担保融資」です。

ビジネスローンなどの「無担保融資」と比較すると、担保がある分、審査も通りやすくなります。

メリットその4.売上が伸びる時期に借入額も大きくなる

流動資産担保融資「ABL」では

方式を採用している金融機関が多いです。

- 商品、在庫を担保にする場合、季節変動により、在庫が大幅に増える時期には、高額な借り入れができることになります。

- 需要が大きくなるときに売掛債権額が増えれば、担保も増えるため、高額な借り入れができることになります。

メリットその5.借入額は、経営状況よりも、担保に連動する

通常の融資であれば

- 経営が良くなる → 高額な借り入れができる

- 経営が悪化する → 借入額が縮小する

ことになりますが

流動資産担保融資「ABL」では

- 担保(在庫や売掛債権)が増える → 高額な借り入れができる

- 担保(在庫や売掛債権)が減る → 借入額が縮小する

仕組みとなっています。

流動資産担保融資「ABL」で資金調達するデメリット

デメリットその1.金融機関がそれほど積極的ではない

金融庁は、積極的に流動資産担保融資「ABL」を推し進めたいのですが、金融機関はそれほど積極的に流動資産担保融資「ABL」を導入したいと思っていません。

理由はいくつかありますが

- 回収が難しい

- モニタリングコストがかかる

- 専門家不足

などが挙げられます。

回収が難しい

売掛債権のみを担保に流動資産担保融資「ABL」をした場合、売掛債権の入金先口座が流動資産担保融資「ABL」をした銀行とは違う銀行の場合、先に売掛金を差し押さえられてしまって、回収できないケースが考えられます。

また、在庫を担保にしていた場合、倒産してしまった企業の在庫は、元の売値の1割~2割のたたき売りになってしまうケースもあります。

モニタリングコストがかかる

- 在庫

- 売掛債権

というのは、企業活動を継続している以上、常に量が変動するものです。

専門家不足

日本では、長いこと「不動産担保」という市場相場がわかりやすいもののみを取り扱ってきたため、

- 在庫の価値を正確に判断できる人材、システム

- 売掛金の価値を正確に判断できる人材、システム

というのが整っていない金融機関が多いのです。

このような背景があるため、金融機関は積極的に流動資産担保融資「ABL」を扱っていないため、借りにくい環境ができてしまっているのです。

流動資産担保融資「ABL」を提供している銀行・金融機関が少ないことが大きなデメリットと言えます。

デメリットその2.不動産担保よりも金利が高くなる

前述した通りで

- 不動産担保 → 市場価格が形成されていて、誰でもほぼ同じ売却額になる

- 流動資産担保・動産担保 → 商品の流行り廃り、商品の質など売却額が左右される

さらに

- 流動資産担保・動産担保は、担保の量が常に変動する

ため、常に変動する担保に合わせて担保価値を算定し、正確な担保評価をし続けなければならないのです。

デメリットその3.掛け目が小さい

在庫を担保にするときの担保価値の算定というのは非常に難しいものです。

- 流行り廃りがある

- 在庫の数が常に変動する

- 倒産した場合、価格が急激に下がる

- 過剰在庫になれば、売却できない

など、いろいろな問題がでてきてしまうため、

- 不動産担保 → 掛け目:70%

- 売掛債権担保 → 掛け目:90%

が相場ですが

- 在庫担保 → 掛け目:30%

デメリットその4.経営実態をより詳しく把握されてしまう

メインバンクから

- 通常の融資

- 流動資産担保融資「ABL」

の両方を借入していた場合

流動資産担保融資「ABL」を利用することで、頻繁に「在庫状況」「売掛債権状況」を報告しなければならなくなります。

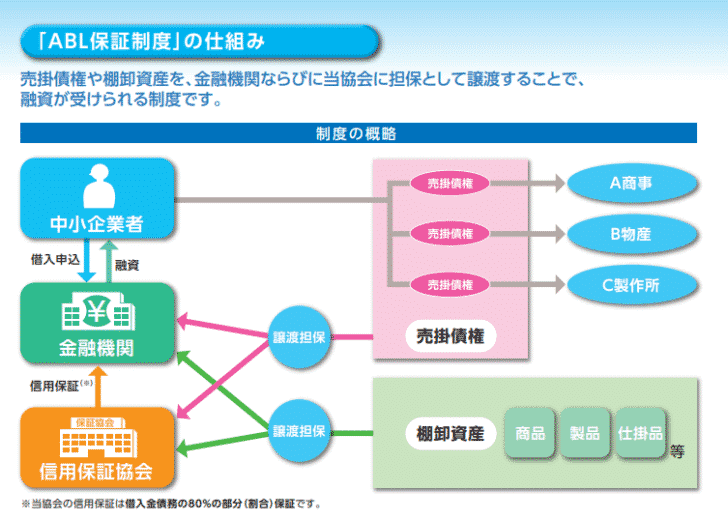

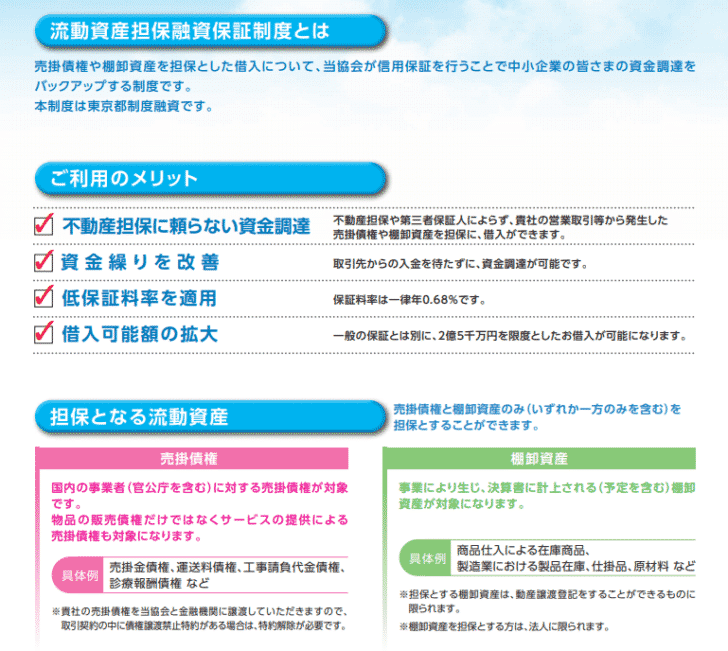

流動資産担保融資保証制度(ABL保証)

流動資産担保融資保証制度(ABL保証)とは

を言います。

金融庁が流動資産担保融資「ABL」を推し進めたくても、銀行単体では、なかなか普及が進まないため、信用保証協会が流動資産担保融資「ABL」の保証をする形を取っています。

例:東京信用保証協会/流動資産担保融資保証制度(ABL保証)

| 制度概要 | 内容 |

|---|---|

| 資格要件 | 事業者に対する売掛債権または棚卸資産を保有する中小企業者です。なお、棚卸資産を担保とする場合は法人に限ります。 |

| 資金使途 | 事業資金 |

| 保証金額 | 2億円以内(ABL1およびABL2の保証残高を含む) |

| 保証割合 | 80%(部分「割合」保証) |

| 保証形式 | 根保証または個別保証 |

| 貸付金利 | 金融機関所定利率 |

| 担保 | 売掛債権または棚卸資産 |

| 保証人 | 法人代表者のみ |

| 保証料率 | 0.68% |

| 貸付形式 | 根保証の場合:当座貸越。個別保証の場合:手形貸付 |

| 保証期間 | 根保証の場合:1年。個別保証の場合:1年以内 |

| 返済方法 | 根保証の場合:約定弁済または随時弁済。個別保証の場合:一括弁済 |

流動資産担保融資保証制度(ABL保証)があれば

80%(部分「割合」保証)とはいえ、銀行は、貸し倒れリスクを20%しかとらないで良いので貸しやすい環境になります。

現在、日本で流動資産担保融資「ABL」で資金調達をしようとしたら、多くの場合、この流動資産担保融資保証制度(ABL保証)を利用した信用保証協会の保証付融資ということになります。

流動資産担保融資「ABL」で資金調達する手順

- 銀行に相談する

- 銀行から「流動資産担保融資保証制度(ABL保証)」を申込む

- 銀行の審査

- 保証協会の審査

- 信用保証決定

- 対抗要件具備(債権譲渡登記・動産譲渡登記など)

- 借入

まとめ

流動資産担保融資「ABL」は

- 在庫

- 売掛債権

と言った、今まで担保にできなかった、どの企業でも持っている資産を担保にして借入ができる資金調達方法です。

現時点では、デメリットも多いのですが、今後、不動産担保よりも市場が拡大する可能性があります。

「流動資産担保融資「ABL」で「資金調達する方法を教えてください。」

「流動資産担保融資「ABL」のメリットデメリットは何ですか?」