不動産担保ローンで資金調達を検討している方でこのような疑問を持っている方も多いと思います。今回は不動産担保ローンの審査基準について解説します。

「なぜ、不動産担保ローンの審査をするのか?」を理解する

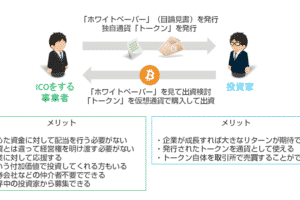

とほとんどの資金調達方法では、金融機関は「審査」をします。

その理由は

「貸し倒れ率を下げるため」

です。

金融機関のビジネスモデルは

なのですから

審査をして「貸し倒れしそうな会社には融資しない」というのが金融機関が行うことなのです。

この大前提を理解して、不動産担保ローンの審査を考えていきます。

不動産担保ローンの審査基準

不動産担保ローンの審査は

- 不動産担保の担保価値の審査

- 資金調達をする会社の決算数値の審査

- 資金調達をする会社の信用力の審査

の3点が大きな審査基準となります。

不動産担保の担保価値の審査

不動産担保というのは、万が一融資した会社が返済できなくなった場合に、その担保を売却して残債の返済に充当することができます。

金融機関が知りたいのは

「あなたが担保として提供した不動産はいくらで売れますか?」

ということなのです。

これが正確にわかることで、金融機関は

「2000万円の価値の不動産だから、1000万円の融資をしても確実に回収できるだろう」

「3000万円の価値の不動産だから、5000万円の融資は通せないよ。」

と判断するのです。

- 不動産の担保価値 > 借入希望額 → 審査に通りやすい

- 不動産の担保価値 = 借入希望額 → 審査がギリギリ。通らない不動産担保ローンも多い

- 不動産の担保価値 < 借入希望額 → 審査が通らない

となります。

同じ

- 不動産の担保価値 > 借入希望額

でも

- 不動産の担保価値 > 借入希望額の1.2倍 → 審査はやや通りやすい

- 不動産の担保価値 > 借入希望額の1.5倍 → 審査は通りやすい

- 不動産の担保価値 > 借入希望額の2.0倍 → 審査はほぼ通る

と、不動産の担保価値と借入希望額の割合によっても、審査の通りやすさは変わってくるのです。

不動産担保ローンの掛目(かけめ)は平均70%とされています。

掛目(かけめ)とは

です。

資金化の確実性が高い担保ほど高い「掛目」が設定されます。

- 預金担保 → 掛目100%

- 有価証券担保 → 掛目90%

- 売掛債権担保 → 掛目80%~90%

- 不動産担保 → 掛目70%

が相場となっています。

普通預金や定期預金であれば、換金できないということがないので掛目は100%となりますし、株式市場で売却できる大企業の有価証券も、株価の変動リスクがあるとはいえ、換金しやすいので掛目は90%となっています。

銀行などの金融機関では不動産担保の掛目は70%ですが、不動産担保ローンを専門に扱っているノンバンクの場合は不動産担保の掛目を100%としている業者もあります。これは不動産担保ローン専門会社は自社で不動産売却をする機能も有していることが多く、自分で売却できるから担保評価が正確にできる強みがあるのです。また、不動産売却を自社で行えば、不動産売買での6.0%の手数料収入があるので、掛目を大きく設定できるのです。

不動産担保の掛目が70%の不動産担保ローンの場合

逆算すれば

- 不動産の担保価値 > 借入希望額の1.42倍

でないと審査が通らないことを意味しています。

不動産担保価値の評価方法

では、この不動産担保の価値評価はどうやって行われるのでしょうか?

- 土地

- 建物

にわけて価値が評価されることになります。

土地の評価

- 公示地価/国土交通省

- 基準地価/都道府県

- 路線価(相続税路線価)/国税庁

- 固定資産税評価額/市町村

などの公的な基準価格を基に土地の価格を鑑定します。

土地は、公的機関が資産価値を公開してくれているのです。これは相続税や固定資産税を計算するときに土地の価値の算定が必要になるからです。

この基準価格は評価方法によって、評価額が変わってきます。

という関係にあるのです。

路線価では、土地が接道している道に価格(1㎡あたりの価格)が表記されています。

例:土地面積100㎡で路線価190Dの道に面している土地であれば

という評価になるのです。

「D」は借地割合を示す記号です。「A」~「G」まであります。

この1900万円の価値に対して、土地の形状などの状況をプラスマイナス20%で補正して、最終的な土地の評価を決定します。

- 不成形の土地は使い勝手が悪いので -5%

- 商業地域は使い勝手が良いので +10%

という形です。

建物の評価

建物の担保価値の評価は

を基準として、経年劣化を考慮した価格になります。再調達価格は建設された建物の材料によって目安が決まってきます。

耐用年数

木造:22年

鉄骨造:34年

鉄筋コンクリート造:47年

再調達価格の目安

木造:12万円~15万円/㎡

鉄骨造:15万円~18万円/㎡

鉄筋コンクリート造:18万円~20万円/㎡

例:木造、延べ床面積300㎡、築15年

再調達価格:15万円/㎡ × 300㎡ × 残存年数:7年(22年-15年) ÷ 法定耐用年数22年

= 1431万円

資金調達をする会社の決算数値の審査

これはビジネスローンや銀行融資と同じです。

「収益性」を判断する不動産担保ローン審査での決算数値

売上高経常利益率

売上高経常利益率 = 経常利益 / 売上高

総資産経常利益率(ROA)

総資産経常利益率 = 経常利益 / 売上高

「安全性」を判断する不動産担保ローン審査での決算数値

当座比率

当座比率 = 当座資産(現金、預金、受取手形、売掛金、有価証券) / 流動負債

流動比率

流動比率 = 流動資産 / 流動負債

固定比率

固定比率 = 固定資産 / 純資産(自己資本)

固定長期適合率

固定長期適合率 = 固定資産 / ( 固定負債 + 純資産 )

自己資本比率

自己資本比率 = 純資産 / 総資産

「返済能力」を判断する不動産担保ローン審査での決算数値

債務償還年数

債務償還年数 = 有利子負債 / (営業利益 + 減価償却費)

インタレスト・カバレッジ・レシオ

インタレスト・カバレッジ・レシオ = 営業利益(+受取利息配当金) / 支払利息(+手形売却損)

ビジネスローンでは、スコアリングシステムによって上記の決算情報をメインに審査が行われますが、不動産担保ローンの場合は、無担保のビジネスローンとは違うため、決算数値による審査のウェイトはそれほど高くありません。

極端に言えば、赤字決算でも、担保にできる不動産の価値が借入額の2倍以上であれば審査に通ることもあるのです。

資金調達をする会社の信用力の審査

信用力の審査になります。

ここでは

信用情報、信用調査会社の情報から

- 他社借入の返済状況

- 他社借入件数

- 他社借入金額

- 返済事故の有無

などがチェックされます。

また

- 業歴

も重要な審査基準となり、業歴が長い会社ほど信用力が高いと判断されます。

審査の甘い不動産担保ローンの選び方

銀行は法人向けの不動産担保ローンは提供していない!?

不動産担保ローンには

- 個人向けの不動産担保ローン

- 法人向けの不動産担保ローン

の2つがあります。

事業資金の資金調達に利用するのは「法人向けの不動産担保ローン」になります。

銀行融資に担保として不動産をつけることがあるので商品性が被ってしまうから

銀行融資の一環として、信用力がギリギリな企業に対して「担保にできる不動産などがあれば融資できますよ。」といように、不動産担保での融資をするケースが多いので、わざわざ「不動産担保ローン」という商品を作る必要がないのです。

アパートローンに力を入れているから

アパートローンは不動産担保ローンの一種で資金使途が「賃貸物件の購入資金」に限定されたものです。賃貸経営をする不動産投資化や不動産会社が利用するローンです。賃貸経営は安定した収入が見込めるので銀行は貸し倒れリスクを抑えて融資ができるので、不動産担保ローンよりも、アパートローンの方を重視しているのです。

不動産担保ローン専門会社が狙い目

不動産担保ローン専門会社は

担保である不動産を自社で売却までできるため

- 「いくらで売れるのか?」が正確にわかるので、間違いのない担保評価ができる

- いつでも売却できる

- 売買手数料収入6.0%がまるまる入る

というメリットがあり、

- 掛目が100%設定

- 審査が甘い

という傾向が強いのです。

売買手数料が入るということは、不動産担保ローン以外の収入が見込めるため、銀行などと比較すると不動産担保ローンの審査も甘くなるのです。

また、不動産担保ローン専門会社は、不動産担保ローンの融資件数を積み上げなければメイン事業の売上が積み上がってきませんから、それだけ必死に融資件数を引き上げたいのです。

色々なローン商品、融資商品の選択肢のひとつにしか過ぎない銀行よりも必死で融資してくれるのは当然なのです。

上限金利が高い不動産担保ローンは審査が甘い

不動産担保ローンも

ことを意味します。

前述した金融機関のビジネスモデルを思い出してもらうと

金利が高ければ「融資したお金の利息」大きいのですから、許容できる「貸し倒れ損失」も大きくなるのです。

事務手数料が高い不動産担保ローンは審査が甘い

不動産担保ローンでは事務手数料が設定されています。

- 事務手数料無料の不動産担保ローン

もあれば

- 事務手数料が借入額の5.0%と高額な不動産担保ローン

もあるのです。

金融機関の立場に立てば

事務手数料5.0%で3000万円の融資をすれば、それだけで150万円の売上になるのですから、金融機関にとっては美味しい融資と言っていいでしょう。

まとめ

不動産担保ローンの審査では

- 不動産担保の担保価値の審査

- 資金調達をする会社の決算数値の審査

- 資金調達をする会社の信用力の審査

の3つの審査基準が採用されています。

この中でも一番重要度が高いのは

「不動産担保の担保価値の審査」

であり、担保評価が十分であれば、決算が赤字でも、信用力が低くても、審査に通る可能性が出てくるのです。

不動産担保の担保価値の審査は

- 土地 → 路線価をベースに評価

- 建物 → 再調達価格と経年劣化で評価

して行われます。

また、審査の甘い不動産担保ローンは

- 不動産担保ローン専門会社の不動産担保ローン

- 上限金利の高い不動産担保ローン

- 事務手数料の高い不動産担保ローン

です。

「どうすれば不動産担保ローンの審査に通りますか?」

「不動産担保ローンの審査で通る不動産ってどんなもの?」

・・・