資金調達方法の中には、マイナーなローンサービスですが「売掛債権担保ローン(売掛債権担保融資)」という選択肢があります。今回は、売掛債権担保ローン(売掛債権担保融資)で資金調達する方法、メリットデメリット、おすすめの売掛債権担保ローンを紹介します。

売掛債権担保ローン(売掛債権担保融資)とは?

売掛債権担保ローン(売掛債権担保融資)とは

を意味します。

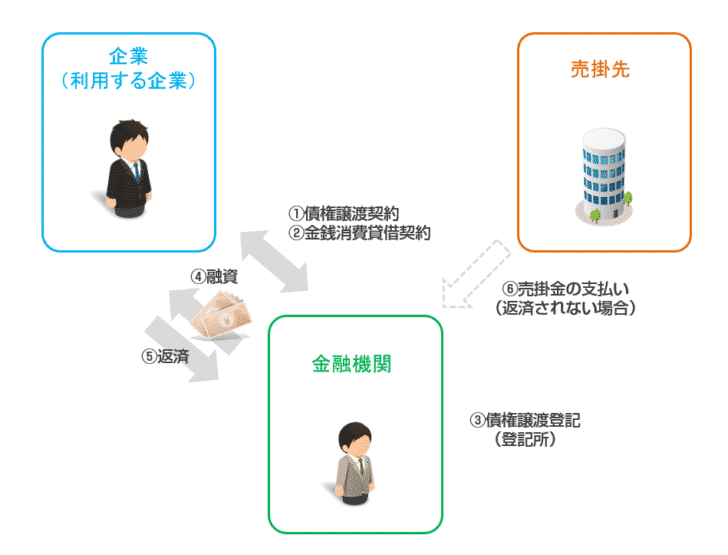

売掛債権担保ローン(売掛債権担保融資)の仕組み

- 借りる企業が売掛債権担保ローンに申し込む

- 金融機関が審査を行う

- 審査通過

- 借りる企業と金融機関で債権譲渡契約を締結する

- 金融機関は、担保にする売掛債権に対して「債権譲渡登記」を行う

- 金融機関は、融資を行う

- 借りる企業は、融資に対して返済を行う

という仕組みでサービス提供されるローンサービスです。

債権譲渡契約とは

を言います。この契約がないと、売掛債権担保ローン(売掛債権担保融資)は成立しないため、必須のものとなります。金銭消費貸借契約に盛り込むこともあります。

債権譲渡登記

を言います。債権譲渡登記を行うことで、公的に誰の債権を誰が担保にしたのかが明示されるため、二重譲渡などのリスク回避のために登記が行われるのです。

売掛債権担保ローン(売掛債権担保融資)の特徴

売掛債権が担保なので債権譲渡登記が必要

「売掛債権:」を担保にして資金調達をするのが売掛債権担保ローン(売掛債権担保融資)ですので、売掛債権は融資をする金融機関の債権譲渡登記が行われます。

債権譲渡登記があれば、不動産登記の抵当権と同じように、ローンの返済が予定通りに行われない場合に売掛債権の所有権が金融機関側に移行することを公的に証明できるのです。

返済が滞ってしまった場合、金融機関は売掛債権売却して融資の回収を行います。

売掛債権の金額に応じて、資金調達できる金額がかわる

売掛債権担保ローン(売掛債権担保融資)は、担保を元にした有担保ローンですので

で計算されます。

売掛債権の掛け目は80%~90%が相場ですので、売掛債権額の80%~90%が調達できる資金の最大額と考えて良いでしょう。

- 売掛債権の金額が多い → 借入可能額が大きい

- 売掛債権の金額が少ない → 借入可能額が小さい

という関係になります。売掛債権額(担保額)が大きければ数億円単位での融資も可能になります。

小口の売掛債権がある場合には、複数の売掛債権をまとめて評価してもらうことも可能になっています。

売掛債権担保ローン(売掛債権担保融資)で資金調達するメリット

メリット1.無担保ローンのビジネスローンと比較すると審査が通りやすい

金融機関にとって売掛債権担保ローンは、担保として「売掛債権」があるため、返済が滞ったら、売掛債権を譲渡してもらうため、売掛先から入金してもらい融資額を回収できるメリットがあります。

ということを意味します。

ことを意味するため、

メリット2.無担保ローンのビジネスローンと比較して金利は低金利

前述したように

- ビジネスローン → 無担保 → 貸し倒れリスクが大きい → 高金利設定でカバーするしかに

- 売掛債権担保ローン → 有担保 → 貸し倒れリスクが小さい → 低金利にする余地がある

となります。

メリット3.ファクタリングと比較して金利は低金利

売掛債権担保ローン(売掛債権担保融資)と比較されることが多い資金調達方法は「ファクタリング」です。

ファクタリングの場合は、

- ファクタリング手数料相場:10%~20%(平均15%前後)

ですが、これは30日~60日後の売掛債権の買取で発生する手数料です。

- 30日後の売掛債権をファクタリング手数料:15%で買い取る → 年利換算:180%

- 60日後の売掛債権をファクタリング手数料:15%で買い取る → 年利換算:90%

と、数倍の高い金利負担と同義なのです。

売掛債権担保ローンの場合は、

利息制限法の対象になる貸付ですので

どんなに高くても、100万円を超える貸付の場合は「年率15.0%以下」です。

仮に年率15.0%と仮定すると

- 30日間の借入 → 1.25%

- 60日間の借入 → 2.5%

の利息負担で済むのです。

メリット4.売掛先への通知及び売掛先の承諾は必要なし

売掛債権担保ローン(売掛債権担保融資)は、売掛債権の売却による資金調達であるファクタリングと比較されるのですが、三社間ファクタリングの場合、売掛債権を譲渡するとその通知を売掛先に行わなければなりません。同意を得た上で、三社間ファクタリングは成立するのです。

しかし、売掛先、つまり取引先・クライアントに「売掛債権を譲渡します。」という通知を行うということは、その会社資金繰りが苦しいということを表明しているようなものですので、この後の取引の継続に支障をきたす可能性があります。

メリット5.売掛債権額が大きければ、高額な借り入れも可能

無担保ローンのビジネスローンの場合は

- 借入限度額は、最大500万円、最大1,000万円

が相場です。無担保ではこのぐらいの限度額が上限であり、ビジネスローンでこれ以上の融資額のものは、名前だけ「ビジネスローン」としていても、実際は制度融資や有担保融資、公的融資の可能性が高いのです。

売掛債権担保ローンの場合は

- 借りられる金額 = 売掛債権額 × 掛け目(80%~90%)

ですから、

売掛債権額が5,000万円だとした場合、4,000万円~4,500万円の借り入れがかのうになります。

売掛債権担保ローン(売掛債権担保融資)で資金調達するデメリット

デメリット1.融資までにある程度の時間がかかる

無担保のビジネスローンなどは即日融資も可能ですが、売掛債権担保ローン(売掛債権担保融資)は即日融資ができるところはほとんどありません。

理由としては、売掛債権の担保評価をしなければならないからです。

- 売掛債権が先に債権譲渡登記されていないかどうか?

- 売掛債権が実在するものかどうか?(捏造されたものでないかどうか?)

- 売掛先の信用調査

をしなければならず、この手順に時間がかかってしまうのです。

また、

- 決算書

- 取引の成因資料(請求書、発注書、契約書)の確認

- 過去の通帳のコピーを見て、資金の流れの確認

という必要書類が必要になり、利用する企業の必要書類の準備時間、必要書類の不備によるやり取りなどが発生するため、ここでも時間を使ってしまうのです。

デメリット2.個人事業主は利用できない

売掛債権担保ローン(売掛債権担保融資)の場合は「債権譲渡登記」が必要になります。

債権譲渡登記は法人しか利用できないため、必然的に売掛債権担保ローン(売掛債権担保融資)も法人しか利用できず、個人事業主は利用できません。

デメリット3.利用できる金融機関が少ない

以前は、事業者金融を中心に、貸し倒れリスクが低いローンとして「売掛債権担保ローン(売掛債権担保融資)」を提供している金融機関は多かったのですが

- 事業者金融自体が減っていること

- ファクタリング(売掛債権譲渡)の方が業者としても手数料が大きいため美味しいこと

- 大手の金融機関は、無担保ローンのビジネスローンをメイン商材として展開していること

によって、徐々に「売掛債権担保ローン(売掛債権担保融資)」を提供している金融機関は減ってきています。

デメリット4.ファクタリングを利用した闇金の問題が起こっている

ファクタリングというのは「債権の売買」ですから、売って、買ってで、取引が終わります。そのため、闇金にとっては、ファクタリングは美味しい商品ではないのです。

そこで、「ファクタリング(売掛債権譲渡)」として、話を持ちかけて、いつのまにか「売掛債権担保ローン(売掛債権担保融資)」に切り替えて、毎月利息制限法以上の法外な利息を取る手口で逮捕者が出ています。

闇金が利用するケースもあるので注意が必要です。

闇金か?どうか?を見極めるポイントは

- 提示された利息が15%以下であること(100万円以下の場合は18.0%以下)

- 貸金業登録番号が実在すること(金融庁のウェブサイトで番号、会社名、住所、電話番号の確認)

- 貸金業登録番号の()が(2)以上であること(1回は更新されていることを意味します。)

です。

デメリット5.申込条件に月商(年商)条件があるものが多い

売掛債権担保ローンは「月商(年商)○○万円以上の企業が対象」というように利用企業の売上規模で足切りしているものがあります。

これは

を意味するため、

「売上規模の小さい企業に対応していても、大きな融資ができない」と金融機関が考えているからです。

売掛債権担保ローン(売掛債権担保融資)の融資実行までの流れ

1.融資の申し込み

- 会社概要

- 財務諸表

- 売掛債権の成因資料

- 資産の状況説明書

などの必要書類の提出が必要です。

2.金融機関による審査

- 売掛先の評価

- 信用情報のチェック

- 売掛債権のチェック

などの審査が行われます。

3.売掛債権の担保価値評価

- 取引先との契約書類の確認

- 場合によっては外部の調査会社による調査

が行われます。

4.融資契約

5.債権譲渡登記

6.融資実行

売掛債権担保ローン(売掛債権担保融資)の債権譲渡登記による法律条項

| 借り手 | 貸し手 | 備考 |

|---|---|---|

| – | 所有権 | 売掛債権の譲渡契約による |

| 占有 | – | 売掛金の回収が可能 |

| 帳簿上の資産計上 | – | 会計上、税務上の所有者。保有・維持に必要な諸経費も借り手負担 |

まとめ

売掛債権担保ローン(売掛債権担保融資)は、「売掛債権」を担保とした資金調達方法で、比較的規模の大きい会社、売掛債権額が大きい(売上が大きい)会社が利用する資金調達方法です。

売掛債権担保ローン(売掛債権担保融資)のメリットには

- メリット1.無担保ローンのビジネスローンと比較すると審査が通りやすい

- メリット2.無担保ローンのビジネスローンと比較して金利は低金利

- メリット3.ファクタリングと比較して金利は低金利

- メリット4.売掛先への通知及び売掛先の承諾は必要なし

- メリット5.売掛債権額が大きければ、高額な借り入れも可能

売掛債権担保ローン(売掛債権担保融資)のデメリットには

- デメリット1.融資までにある程度の時間がかかる

- デメリット2.個人事業主は利用できない

- デメリット3.利用できる金融機関が少ない

- デメリット4.ファクタリングを利用した闇金の問題が起こっている

- デメリット5.申込条件に月商(年商)条件があるものが多い

があります。

融資期間は1年程度と短く、つなぎ資金の借入などに利用されるケースが多いようです。

「売掛債権担保ローンのメリットデメリットを教えてください。」

「おすすめの売掛債権担保ローンはありますか?」