資金調達で不動産売却を検討する場合には、売却に合わせて発生する手数料・費用も、正確に把握しておく必要があります。今回は、不動産売却時に発生する手数料・費用一覧を解説します。

不動産売却時に発生する手数料・費用一覧

| 不動産売却で発生する費用項目 | 費用相場 | 説明 |

|---|---|---|

| 仲介手数料 | 【売却価格400万円超】 売却価格の3.3%(税込)+6.6万円(税込) 【売却価格200万円超400万円】 売却価格の4.4%(税込)+2.2万円(税込) 【売却価格200万円以内】 売却価格の5.5%(税込) |

不動産会社が売買を仲介するのに発生する手数料のことを言います。 |

| 印紙税(印紙代) | 100万円を超え~500万円以下のもの:2,000円 500万円を超え~1,000万円以下のもの:1万円 1,000万円を超え~5,000万円以下のもの:2万円 5,000万円を超え~1億円以下のもの:6万円 1億円を超え~5億円以下のもの:10万円 |

売買契約書を作成するときに貼る印紙の費用になります。これは税金ですので、金額によって貼るべき印紙が法律によって決められています。 |

| 登録免許税(抵当権抹消登記) | 1物件1,000円 ※土地と建物は別物とカウントします。 |

不動産にローンがある場合は抵当権が付いたままだと売却できないため、完済し、抵当権を抹消します。 |

| 登録免許税(住所変更登記) | 1物件1,000円 ※土地と建物は別物とカウントします。 |

住所が異なると所有権移転登記ができないので、登記の住所変更を行います。 |

| 登録免許税(所有権移転登記) | 0円 | 買主負担です。 |

| 抵当権抹消の司法書士報酬 | 5,000円~15,000円 ※依頼する司法書士によって報酬が異なる |

抵当権の抹消、住所変更登記は司法書士に依頼することになります。 |

| ローン完済手数料 | 5,000円~15,000円 | ローンなどを繰り上げ返済で完済する場合には、完済にかかる手数料が発生します。 |

| 【必要に応じて】 廃棄物の処分費用 |

10万円~50万円 | 廃棄物やゴミがある場合は、業者に撤去してもらう必要があります。 |

| 【必要に応じて】 敷地の測量費 |

50万円~80万円 | 土地の境界や範囲があいまいな場合は測量が必要になります。 |

| 【必要に応じて】 建物の解体費 |

100万円~300万円 | 建物を解体して、更地にしてから売却する場合は解体費用が発生します。 |

| 【必要に応じて】 整地費用 |

100万円~300万円 | 土地を整地してから売却する場合は、整地必要が発生します。 |

| 【必要に応じて】 ハウスクリーニング費用 |

5万円~15万円 | ハウスクリーニングを入れてから売却する場合は、ハウスクリーニング費用が発生します。 |

| 【必要に応じて】 引っ越し費用 |

10万円~50万円 | 該当物件に住んでいる、該当物件がオフィスになっている、などで引っ越しが発生する場合は、引っ越し費用が発生します。 |

| 【譲渡益が出る場合】 法人税 |

29.97% ※2018年実効税率 |

譲渡益が出る場合は、法人税が発生します。 ※個人事業主の場合は、は譲渡所得税(所得税・住民税)が発生します。 |

不動産売却時に発生する「仲介手数料」

仲介手数料とは

を言います。

と考えましょう。

仲介手数料は「宅地建物取引業法」で上限が定められています。

仲介手数料の上限

| 売買価格 | 報酬額 |

|---|---|

| 200万円以下の部分 | 取引額の5%以内 |

| 200万円超400万円以下の部分 | 取引額の4%以内 |

| 400万円超の部分 | 取引額の3%以内 |

計算式

不動産の売却価格が400万円超の場合

仲介手数料の上限 = 売却価格の3.3%(税込)+6.6万円(税込)

不動産の売却価格が200万円超400万円の場合

仲介手数料の上限 = 売却価格の4.4%(税込)+2.2万円(税込)

不動産の売却価格が200万円以内の場合

仲介手数料の上限 = 売却価格の5.5%(税込)

という形で計算します。

不動産会社は「売主」「買主」双方から仲介手数料を取れる

不動産会社は、法律で上限が定められているため、不動産の売却価格が400万円超の場合

- 仲介手数料の上限 = 売却価格の3.3%(税込)+6.6万円(税込)

までしか「売主」に請求することができません。

ただし、自社で「買主」を見つけ場合には、「買主」からも同じ仲介手数料の上限をもらう権利があるので

- 「売主」から「仲介手数料の上限 = 売却価格の3.3%(税込)+6.6万円(税込)」

- 「買主」から「仲介手数料の上限 = 売却価格の3.3%(税込)+6.6万円(税込)」

合計で「仲介手数料の上限 = 売却価格の6.6%(税込)+13.2万円(税込)」請求できるのです。

これを「両手取引」「両手」と言い、「買主」を見つけるのを他の不動産会社にお願いする場合は「片手」「片手取引」と言います。

「宅地建物取引業法」で決められている仲介手数料はあくまでも上限

「宅地建物取引業法」で決められている仲介手数料はあくまでも上限であって、これよりも安く請求することに違法性はありません。

前述したような「両手取引」ができる不動産会社の場合は、多少安くしても、「売主」に不動産を売ってもらうために仲介手数料を安く設定るケースもあります。

また、新しい不動産会社で顧客がいない場合も、仲介手数料を下げるケースがあります。

不動産売却時に発生する「印紙税(印紙代)」

印紙税とは

を言います。

課税文章一覧

- 不動産等の譲渡契約書、地上権または土地の賃借権の設定または譲渡の契約書、消費貸借契約書、運送契約書

- 請負契約書

- 約束手形、為替手形

- 株券、出資証券、社債券、投資信託等の受益証券

- 合併契約書、分割契約書、分割計画書

- 定款

- 継続的取引の基本契約書

- 預貯金証書

- 貨物引換証、倉庫証券、船荷証券

- 保険証券

- 信用状

- 信託契約書

- 債務保証契約書

- 金銭、有価証券の寄託契約書

- 債権譲渡契約書、債務引受契約書

- 配当金領収証、配当金振込通知書

- 金銭又は有価証券の受取書 但し、医療法に基づく医療法人が作成した受取書は非課税

- 預貯金通帳、信託通帳、銀行・無尽会社の掛金通帳、生命保険会社の保険料通帳、生命共済の掛金通帳

- 1・2・14・17の文書により証されるべき事項を付け込んで証明する目的で作成する通帳

- 判取帳

つまり、

ということです。

収入印紙は

- 郵便局

- 法務局

- 一部のコンビニエンスストア

で販売しています。

印紙税額

| 記載された契約金額 | 税額 |

|---|---|

| 1万円未満のもの | 非課税 |

| 1万円以上~10万円以下のもの | 200円 |

| 10万円を超え~50万円以下のもの | 400円 |

| 50万円を超え~100万円以下のもの | 1,000円 |

| 100万円を超え~500万円以下のもの | 2,000円 |

| 500万円を超え~1,000万円以下のもの | 1万円 |

| 1,000万円を超え~5,000万円以下のもの | 2万円 |

| 5,000万円を超え~1億円以下のもの | 6万円 |

| 1億円を超え~5億円以下のもの | 10万円 |

| 5億円を超え~10億円以下のもの | 20万円 |

| 10億円を超え~50億円以下のもの | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

不動産売却時に発生する「登録免許税」

不動産登記とは

です。

売却する不動産も、ほぼ必ず不動産登記簿に記載されているはずです。

登録免許税とは

を言います。

不動産の登録免許税

土地の所有権の移転登記

| 内容 | 課税標準 | 税率 | 軽減税率(措法72) |

|---|---|---|---|

| 売買 | 不動産の価額 | 1,000分の20 | 平成31年3月31日までの間に登記を受ける場合1,000分の15 |

| 相続、法人の合併又は共有物の分割 | 不動産の価額 | 1,000分の4 | - |

| その他(贈与・交換・収用・競売等) | 不動産の価額 | 1,000分の20 | - |

建物の登記

| 内容 | 課税標準 | 税率 | 軽減税率(措法72の2~措法75) |

|---|---|---|---|

| 所有権の保存 | 不動産の価額 | 1,000分の4 | 個人が、住宅用家屋を新築又は取得し自己の居住の用に供した場合については「(3)住宅用家屋の軽減税率」を参照してください。 |

| 売買又は競売による所有権の移転 | 不動産の価額 | 1,000分の20 | 同上 |

| 相続又は法人の合併による所有権の移転 | 不動産の価額 | 1,000分の4 | - |

| その他の所有権の移転(贈与・交換・収用等) | 不動産の価額 | 1,000分の20 | - |

ですから

例えば

不動産売買における所有権移転登記の登録免許税は「不動産売買価格×0.15%(軽減税率)」となっています。

4000万円の不動産であれば、6万円と高額な登録免許税が発生します。

しかし、今回は不動産売却時のコストですから、

という慣習があります。

ですから「売主」が払う必要がある登録免許税というのは

「売主」が払う可能性がある登録免許税

- 抵当権抹消登記:1物件1,000円

- 住所変更登記:1物件1,000円

ぐらいのものです。

抵当権抹消登記とは

売却する不動産が、融資やローン等でお金を借りる代わりに担保を差し出している場合、抵当権を外す(完済する・担保から外してもらう)手続きをしないと、一般的には売却ができません。誰も、担保になっている不動産を買おうとしないからです。

そのため、「ローンを完済する」「担保を外してもらう」動きをして、抵当権を抹消するのです。このときに発生する登録免許税が「抵当権抹消登記」の登録免許税です。

住所変更登記とは

不動産売買では「買主」が所有権移転登記をするケースがほとんどですが、売主は発行から3ヶ月以内の「印鑑登録証明書」を提出します。この「印鑑登録証明書」と登記簿上の住所が一致しないと、申請が却下されてしまうのです。

これを防ぐために事前に住所変更があるのであれば、住所変更登記をしなければならないのです。このときに発生する登録免許税が「住所変更登記」の登録免許税です。

不動産売却時に発生する「司法書士報酬」

登記というのは、登記所に行って、申請書類を用意しておけば、誰でもできるものです。資格などは不要です。

しかし、一般的に不動産売買では、不動産会社が用意して司法書士が登記関連の手続きをするのです。

不動産会社が「買主」「売主」に登記申請を任せてしまうと、上手く手続きが進まなかった場合の責任の所在があやふやになってしまいます。これを避けるために原則、登記関連の手続きは司法書士に依頼する形になります。

ここで司法書士に支払う報酬が「司法書士報酬」です。

司法書士報酬の相場/抵当権抹消登記

| 地域 | 低額者10%の平均 | 全体の平均値 | 高額者10%の平均 |

|---|---|---|---|

| 北海道地区 | 8,358円 | 15,532円 | 30,120円 |

| 東北地区 | 8,307円 | 13,863円 | 22,091円 |

| 関東地区 | 9,536円 | 15,613円 | 26,001円 |

| 中部地区 | 9,839円 | 16,638円 | 35,220円 |

| 近畿地区 | 9,933円 | 18,795円 | 32,444円 |

| 中国地区 | 9,471円 | 15,289円 | 26,682円 |

| 四国地区 | 9,917円 | 14,409円 | 21,562円 |

| 九州地区 | 9,737円 | 13,821円 | 22,676円 |

関東だと

15,613円

が抵当権抹消登記の司法書士報酬の相場ということになります。

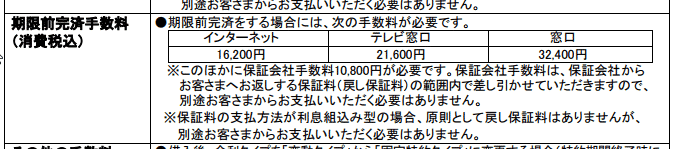

不動産売却時に発生する「ローン完済手数料」

ローンを完済するのは「抵当権を抹消し(担保を外して)」、不動産を売却できる状態にするためです。

このときに抵当権抹消登記の登記費用とは別に、金融機関に完済(全額繰り上げ返済)の手数料を支払う必要が出てきます。

例えば「三菱UFJ銀行」の住宅ローンの場合

期限前完済手数料

というものがあり、

- インターネット:16,200円

- テレビ窓口:21,600円

- 銀行の窓口:32,400円

という手数料が発生します。

不動産売却時に発生する「その他の費用」

高値売却のために発生する費用

不動産売却では

という方法も取られることが多いです。

例えば

- ゴミ・不用品が多い場合 → 廃棄物・不用品を処分する:処分費用・不用品回収費用が発生

- 敷地の境界があいまいな場合 → 敷地の境界を決定する、敷地の正確な位置を測量する:測量費が発生

- 老朽化した建物があ場合 → 建物を解体して更地にする:解体費用が発生

- 敷地が凸凹している場合 → 整地して平らにする:整地費用が発生

- 建物の内部が汚れている場合 → クリーニングする:ハウスクリーニング費用が発生

することになります。

これらのコストが発生しても、売却前に手を入れた方がそのコスト以上の上積みをして売却できると判断する場合に実行されます。

素人ではその判断は難しいものですので、基本的には売却を依頼した不動産会社のアドバイスに従って実行しましょう。

引っ越し費用

- 該当物件に住んでいる

- 該当物件に親族が住んでいる

- 該当物件を事務所として使っている

・・・

という場合には「引っ越し費用」が発生します。また、新居を確保しなければならないので、その分の費用も見込んでおくと良いでしょう。

税金

法人が資金調達目的で不動産を売却する場合に、売却益が出れば、当然「法人税」の対象となります。

不動産売却費用の内訳は?実際にシミュレーションしてみました。

2,400万円で購入した自宅を2,000万円で売却する場合

- 仲介手数料:660,000円(税込)+66,000円(税込)

- 抵当権抹消費用:1,000円

- 抵当権抹消にかかる司法書士報酬:16,500円(税込)

- ローンの完済手数料:16,500円(税込)

- 印紙税:20,000円

- 不用品の処分費用:33,000円(税込)

- 引っ越し費用:198,000円(税込)

- 課税所得税:0円(※譲渡益なし)

合計:1,011,000円(税込)

のコストが発生しました。

まとめ

不動産売却時に発生する手数料・費用一覧には

- 仲介手数料

- 印紙税

- 登録免許税

- 司法書士報酬

- ローン完済手数料

- 廃棄物処分費用・不用品回収費用

- 整地費用

- 解体費用

- ハウスクリーニング費用

- 引っ越し代

- 税金

が発生します。

「不動産売却に関するコストの目安」は、売却額の5.0%程度ですので、正確な計算が面倒な方は、5.0%ぐらいは諸費用として発生すると考えておけば良いでしょう。

資金調達の選択肢として、他の資金調達方法と比較検討する場合には、諸費用分も考慮して比較しなければならないのです。

「不動産売却で発生する手数料・費用を教えてください。」