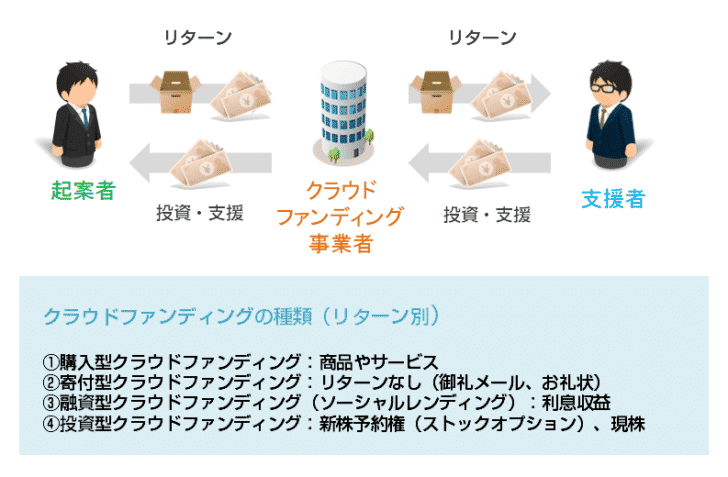

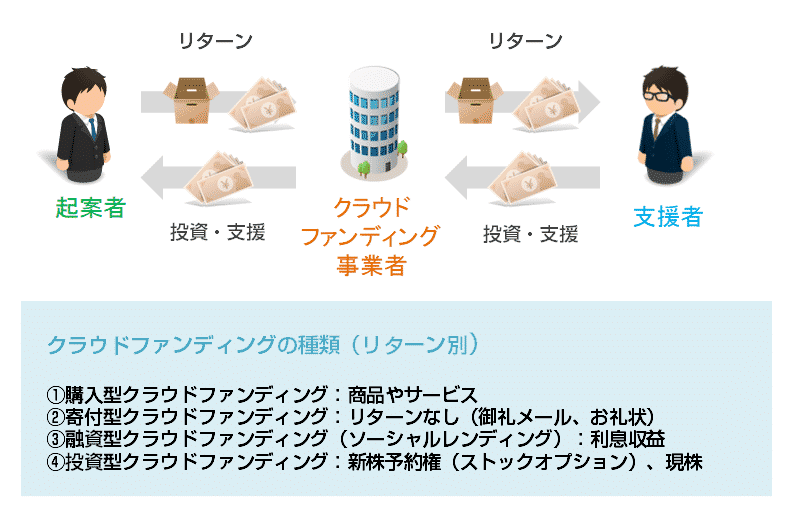

資金調達方法の選択肢として、徐々に「クラウドファンディング」「ソーシャルレンディング」と言ったものが増えてきている印象です。今回はクラウドファンディングによる資金調達方法について解説します。

クラウドファンディングとは?

クラウドファンディングとは

を言います。

個人でも、クラウドファンディングは利用できますし、法人が会社の起業資金、運転資金、新規事業の立ち上げ資金として利用することもできます。

クラウドファンディングの特徴は

- プロジェクトに共感した不特定多数の方から投資・支援を集めること

- リターンの形は決まっていない。金銭でも、特典でも、リターンなしというケースもある

という2点が挙げられます。

リターンの形によって、クラウドファンディングは

- 購入型クラウドファンディング

- 寄付型クラウドファンディング

- 融資型クラウドファンディング(ソーシャルレンディング)

- 投資型クラウドファンディング

の4つに分類されます。

購入型クラウドファンディングとは?

購入型クラウドファンディングとは

「今までになかった新しい商品を作りたい。だけれども、商品を開発・生産する資金がない。支援してくれたら、商品ができたときに支援額に応じて、商品を提供します。」

という形のプロジェクトが多いです。

購入型クラウドファンディングの例:CAMPFIRE

2018年11月27日時点

支援総額の多いプロジェクト

ラジオ局が本気で作る、今までにないラジオ【Hint(ヒント)】

現在の支援総額:30,455,500円

目標金額:13,000,000円

パトロン数:1,250人

募集:終了

リターン例

21,500円:Hintラジオ1台(税込・送料込)をお送りします

伝説のポートレイトレンズ・Petzvalをボケ調節機能を備えた58mmレンズに!

現在の支援総額:15,043,000円

目標金額:1,000,000円

パトロン数:244人

募集:終了

リターン例

6,000円残り:【DIY一眼レフカメラキットKonstruktor付属】New Petzval 58 Bokeh Control Art Lensの真鍮ゴールドと自分で組み立てる35mmフィルム

購入型クラウドファンディングのクラウドファンディング事業者

購入型クラウドファンディングでの資金調達に向いている法人

- 今までになかった商品

- 今までになかったサービス

の開発資金・生産資金・運用資金として、資金調達をする場合に「購入型クラウドファンディング」がおすすめです。

寄付型クラウドファンディングとは?

寄付型クラウドファンディングとは

- 被災者支援

- ボランティア活動

- まちおこし

- 地域活性化

など、社会貢献が基軸となったプロジェクトが多いです。

リターンは、お礼のハガキ、メールのみという形がほとんどです。

寄付型クラウドファンディングの例:CAMPFIRE

【京都 建仁寺塔頭両足院】自然環境モニタリングでIoTを活用・心呼吸プロジェクト

現在の支援総額:10,020,000円

目標金額:8,000,000円

パトロン数:142人

募集:終了

リターン

寄付型クラウドファンディングのクラウドファンディング事業者

購入型クラウドファンディングと同じ

寄付型クラウドファンディングでの資金調達に向いている法人

- 社会的意義の強い事業

- 利益を目的としない事業

の資金調達をする場合に「寄付型クラウドファンディング」がおすすめです。

融資型クラウドファンディング(ソーシャルレンディング)とは?

融資型クラウドファンディング(ソーシャルレンディング)とは

投資家からしてみると、数万円という少額から、利回り年率5%~10%という高い収益率で事業融資に参画できるメリットがあり、事業者から見ても、銀行から融資を受けにくい事業に対しての資金調達が可能になります。

ただし、投資家から見ても、担保がない事業には融資がしにくいため、多くの融資型クラウドファンディング(ソーシャルレンディング)では「不動産担保型」がメインになっています。

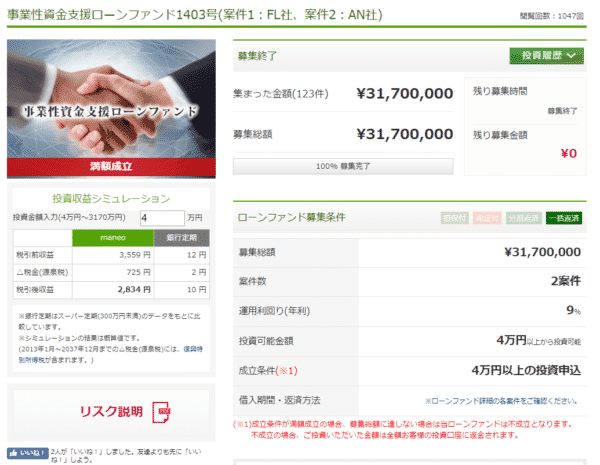

融資型クラウドファンディング(ソーシャルレンディング)の例:maneo

2018年11月27日時点

| ローンファンド | 案件数 | 利回り | 募集額 | 運用期間 | 担保 | 返済方法 | 投資可能 | 残り | 状況 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 不動産担保付きローンファンド1890号(案件1:C社、案件2:AN社) | NEW 不動産担保付きローンファンド1890号(案件1:C社、案件2:AN社) | 2案件 | 5.30% | 1,305万円 | 14ヶ月 | ○ | ○ | 3万円~ | 623万円 | 52% |

| 事業性資金支援ローンファンド1404号(案件1:FL社、案件2:AN社) | NEW 事業性資金支援ローンファンド1404号(案件1:FL社、案件2:AN社) | 2案件 | 9% | 5,005万円 | 12ヶ月 | ○ | 4万円~ | 2,982万円 | 40% | |

| 事業性資金支援ローンファンド1396号(案件1:FG社、案件2:AN社) | NEW 事業性資金支援ローンファンド1396号(案件1:FG社、案件2:AN社) | 2案件 | 7.50% | 3,982万円 | 8ヶ月 | ○ | 4万円~ | 3,096万円 | 22% | |

| 不動産担保付きローンファンド1879号(案件1:C社、案件2:AN社) | 不動産担保付きローンファンド1879号(案件1:C社、案件2:AN社) | 2案件 | 5.30% | 1,305万円 | 14ヶ月 | ○ | ○ | 3万円~ | 終了 | 満額成立 |

| 事業性資金支援ローンファンド1403号(案件1:FL社、案件2:AN社) | 事業性資金支援ローンファンド1403号(案件1:FL社、案件2:AN社) | 2案件 | 9% | 3,170万円 | 12ヶ月 | ○ | 4万円~ | 終了 | 満額成立 | |

| 事業性資金支援ローンファンド1402号(案件1:FL社、案件2:AN社) | 事業性資金支援ローンファンド1402号(案件1:FL社、案件2:AN社) | 2案件 | 9% | 5,005万円 | 12ヶ月 | ○ | 4万円~ | 終了 | 成立 | |

| 不動産担保付きローンファンド1885号(案件1:C社、案件2:AN社) | 不動産担保付きローンファンド1885号(案件1:C社、案件2:AN社) | 2案件 | 5.80% | 1,505万円 | 14ヶ月 | ○ | ○ | 3万円~ | 終了 | 満額成立 |

| 事業性資金支援ローンファンド1395号(案件1:FG社、案件2:AN社) | 事業性資金支援ローンファンド1395号(案件1:FG社、案件2:AN社) | 2案件 | 7.50% | 5,005万円 | 9ヶ月 | ○ | 4万円~ | 終了 | 成立 | |

| 不動産担保付きローンファンド1884号(案件1:C社、案件2:AN社) | 不動産担保付きローンファンド1884号(案件1:C社、案件2:AN社) | 2案件 | 5.80% | 1,505万円 | 14ヶ月 | ○ | ○ | 3万円~ | 終了 | 満額成立 |

| 不動産担保付きローンファンド1883号(案件1:C社、案件2:AN社) | 不動産担保付きローンファンド1883号(案件1:C社、案件2:AN社) | 2案件 | 5.80% | 1,505万円 | 14ヶ月 | ○ | ○ | 3万円~ | 終了 | 満額成立 |

事業性資金支援ローンファンド1403号(案件1:FL社、案件2:AN社)

募集総額:¥31,700,000

案件数:2案件

運用利回り(年利):9%

投資可能金額:4万円以上から投資可能

成立条件:4万円以上の投資申込

融資型クラウドファンディング(ソーシャルレンディング)のクラウドファンディング事業者

融資型クラウドファンディング(ソーシャルレンディング)での資金調達に向いている法人

- 不動産などの担保がある企業

に向いています。

- 土地を仕入れて、開発して、売却するディベロッパー

- 中古物件を仕入れて、リノベーションして、売却する不動産会社

- 産業用太陽光発電事業者

また、銀行からの資金調達ができない

- 消費者金融

- 金融系事業者

が利用するケースも多いようです。

投資型クラウドファンディングとは?

投資型クラウドファンディングとは

個人が未公開企業の株式を購入することは、かなり難しいのですが、投資型クラウドファンディングでは、数万円単位の少額から、未上場のベンチャー企業に対して、投資をすることができ、投資したベンチャー企業が上場したり、M&Aで会社を売却したときに「新株予約権(ストックオプション)」が金銭化され、何倍もの投資対効果を生むことになります。

「新株予約権(ストックオプション)」ですので、上場したり、M&Aで会社を売却しない場合は、金銭になりません。

将来有望な企業への投資を少額から行いたい方向けのクラウドファンディングです。

投資される側としては、「新株予約権(ストックオプション)」であれば、現株を渡すわけではないので、経営に影響はなく、資金調達ができるメリットがあります。上場やM&Aで会社を売却するなど、ある程度の成功したときにしか支払いが発生しません。

融資型クラウドファンディング(ソーシャルレンディング)の例:エメラダ・エクイティ

2018年11月27日時点

MBAホルダーの創業者が世界に挑む。日本発のクラフトビールカンパニー

Far Yeast Brewing株式会社

目標達成率:110%

現在の応募総額:46,340,000円

応募者数:173人

主な出資者:経営陣 Ardian International Limited Net Capital Partners 他

リクルート出身の元箱根ランナーが立ち上げた「スポーツテック」スタートアップ

株式会社ラントリップ

目標達成率:109%

現在の応募総額:32,900,000円

応募者数:152人

主な出資者:経営陣 株式会社朝日新聞社 シェアリングエコノミー1号投資事業有限責任組合 事業会社 個人株主他

AIを活用した仮想通貨、株式の投資アルゴリズムを提供するFinTechスタートアップ

株式会社Smart Trade

目標達成率:109%

現在の応募総額:43,820,000円

応募者数:197人

主な出資者:経営陣 DBJキャピタル投資事業有限責任組合 Fintech Innovation Program Singapore Ltd 株式会社エヌアイデイ 他

投資型クラウドファンディングのクラウドファンディング事業者

投資型クラウドファンディングでの資金調達に向いている法人

- 上場の可能性がある革新的なベンチャー企業

投資家が得るのは「新株予約権(ストックオプション)」ですので、上場やM&Aで会社を売却するときしか資金化できません。つまり、投資対象になるのは上場の可能性がある革新的な商品やサービス、ビジネスモデルのあるベンチャー企業ということになります。経営者の実績も重要な投資要素となっています。

クラウドファンディングによる資金調達のポイントとは?

クラウドファンディングで資金調達をするときの最大のポイントは

購入型クラウドファンディング

寄付型クラウドファンディング

→ 支援者(利用者)に共感してもらえる事業・プロジェクトであるかどうか?

融資型クラウドファンディング(ソーシャルレンディング)

投資型クラウドファンディング

→ 支援者(利用者)に高いリターンを期待させられる事業・プロジェクトであるかどうか?

のどちらかである必要があります。

インターネットで不特定多数から支援を求める形になるので、ありきたりなビジネスモデルの会社では、支援者が支援をする理由がないのです。

クラウドファンディングでは、インターネットで不特定多数から支援を募集しますが、支援が集まらないプロジェクトも散見されます。

クラウドファンディングで資金調達を検討するのであれば

- どこに共感してもらえるのか?

- どんなリターンを渡せるのか?

- いくら集めたいのか?

を固めた上で、テストマーケティングを繰り返しながら、募集をしていくことが重要になります。

「クラウドファンディングで資金調達って本当にできるの?」

「クラウドファンディングの種類を教えてほしい。」

・・・