不動産担保ローンを借りようと思ったときに考えなければならないのは「どうやって不動産担保ローンを提供している会社を比較検討すれば良いのか?」ではないでしょうか。カードローンや住宅ローンなら、大手企業が多く参入し、CM展開などもしているため、金融機関のイメージが一般の方でもあると思いますが、不動産担保ローンの場合は、参入している企業規模が小さいため、なかなかどう選べば良いのか?わからないケースも多いようです。今回は、不動産担保ローン比較のコツを解説します。

不動産担保ローン会社を選ぶ比較検討ポイント

比較ポイントその1.資金調達で利用するときは「ノンバンクの不動産担保ローン会社」

基本的に、不動産担保ローンというのは

- 銀行不動産担保ローン → 個人向け

- ノンバンク不動産担保ローン → 個人向け・法人向け(法人経営者・個人事業主)

という違いがあります。

というと

銀行不動産担保ローンの場合は

そのため、

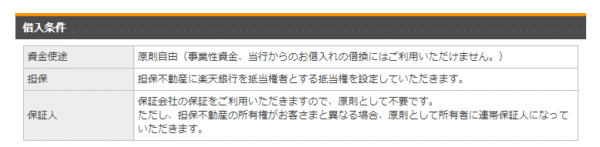

楽天銀行/不動産担保ローン

資金使途:原則自由(事業性資金、当行からのお借入れの借換にはご利用いただけません。)

東京スター銀行/スター不動産担保ローン

ご資金のお使いみち

資金使途自由でお使いいただけます(事業性の融資を除きます)。お申し込みご本人に対する融資(事業性の融資を除きます)のお借り換え、およびおまとめにもご利用可能です。

※資金使途によっては書面(見積書等)にてお使いみちを確認させていただく場合がございます。

と「事業性資金:NG」とはっきり記載されているのです。

ということになります。

どうしても、銀行から借りたいのであれば、通常の融資の依頼を不動産担保付きで依頼しなければならないのです。

比較ポイントその2.大手企業のグループ会社の不動産担保ローンは低金利

ノンバンクの不動産担保ローン会社は比較的小規模な会社が提供しているケースが多くなっています。

なぜなら、不動産担保ローン自体が市場が小さいため

大手企業が参入しにくい市場規模

というのが要因となっています。

ローン商品別の融資残高構成比

| 貸付 | 件数 | 構成比 | 残高 | 構成比 |

|---|---|---|---|---|

| カードローン・キャッシング | 15,981,117件 | 94.9% | 54,825億円 | 66.9% |

| 住宅ローン | 242,326件 | 1.4% | 17,263億円 | 21.1% |

| 住宅ローン(つなぎ融資) | 15,751件 | 0.1% | 2,688億円 | 3.3% |

| オートローン | 14,892件 | 0.1% | 68億円 | 0.1% |

| 高額医療費ローン | 2件 | 0.0% | 0億円 | 0.0% |

| 有価証券担保ローン | 363件 | 0.0% | 16億円 | 0.0% |

| 不動産担保ローン | 11,781件 | 0.1% | 2,631億円 | 3.2% |

| 売却予定の不動産担保ローン | 107件 | 0.0% | 21億円 | 0.0% |

| 緊急医療費ローン | 35件 | 0.0% | 0億円 | 0.0% |

| 借換ローン | 161,440件 | 1.0% | 835億円 | 1.0% |

| 個人事業主ローン | 154,321件 | 0.9% | 1,216億円 | 1.5% |

| 個人顧客が新規事業を行うための資金ローン | 14,955件 | 0.1% | 510億円 | 0.6% |

| 段階的借換 | 210,979件 | 1.3% | 1,769億円 | 2.2% |

| 特定緊急貸付 | 3件 | 0.0% | 0億円 | 0.0% |

| つなぎ資金 | 0件 | 0.0% | 0億円 | 0.0% |

| 配偶者貸付 | 31,928件 | 0.2% | 65億円 | 0.1% |

| 合計 | 16,840,000件 | 100.0% | 81,907億円 | 100.0% |

を見ると

しかないのです。

大手企業が参入したいという市場規模ではないのです。

しかし、一部の大企業は、100%子会社として不動産担保ローン会社を保有しています。

セゾングループ → セゾンファンデックス

金利:2.65%~9.90%

| 不動産担保ローン名 | セゾンファンデックス/事業者向け不動産担保ローン |

| 金融機関名 | 株式会社セゾンファンデックス |

| 本社所在地 | 東京都 |

| タイプ | 【ノンバンク】不動産担保ビジネスローン |

| 下限金利(年率) | 2.90% |

| 上限金利(年率) | 9.90% |

| 事務手数料(税込) | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) |

| 解約違約金 | 残元金に対して最大3.00%(税込) |

| 担保掛目最大 | - |

| 金利タイプ | 変動金利(年3.15%~4.95%)、固定金利(年4.5%~9.9%)審査によって決定 |

| 融資金額最大 | 100,000万円 |

| 個人利用 | - |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 最短3営業日審査回答/融資最短1週間 |

| 最長返済期間 | 300ヶ月 |

| 申込み可能エリア | 全国 |

| 返済方式 | 元利均等返済 |

| 家族保有不動産の担保可否 | ○代表者の親族(三親等以内)が所有する不動産 |

| 融資条件備考 | - |

SBIグループ → SBIエステートファイナンス

金利:2.40%~9.50%

| 不動産担保ローン名 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン |

| 金融機関名 | SBIエステートファイナンス株式会社 |

| 本社所在地 | 東京都 |

| タイプ | 【ノンバンク】不動産担保ローン |

| 下限金利(年率) | 3.70% |

| 上限金利(年率) | 7.80% |

| 事務手数料(税込) | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 |

| 解約違約金 | 解約料:元金入金額の3.00% |

| 担保掛目最大 | - |

| 金利タイプ | 変動金利 |

| 融資金額最大 | 100,000万円 |

| 個人利用 | ○ |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | お申し込みから最短翌日融資 |

| 最長返済期間 | 420ヶ月 |

| 申込み可能エリア | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) |

| 返済方式 | 元利均等返済 |

| 家族保有不動産の担保可否 | ○親族、経営する会社の役員 |

| 融資条件備考 | 登録番号:関東財務局長(3)第01516号・日本貸金業協会会員 第003635号、登録電話番号:368514649、融資年率:変動金利3.70%~7.80%(みずほ銀行が公表する短期プライムレート+1.825%~5.925%)※お借入れ後の適用年率は年2回見直しを行います。、返済期間:1年~35年、返済回数:12回~420回、返済の方式:元利均等返済、実質年率:15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。、遅延損害金:年率19.80%、担保:不動産 |

どちらも、上限金利で10%を割っていて、担保価値によっては3%、4%という低金利でも融資を行っているのです。

大企業の子会社のノンバンクが提供している不動産担保ローンには

- 上限金利が低金利

- 対応がしっかりしている

- 信頼性が高い

- 事業資金の借入も可能

という特徴があります。

比較ポイントその3.不動産担保ローン専門会社がおすすめ

不動産担保ローンを提供しているノンバンクの会社の種類は

- 不動産担保ローンだけを提供している会社

- 不動産売買と不動産担保ローンを提供している会社

- 消費者金融として、個人向けのローンから、事業向けのローンまで何でもある会社

- 事業者金融として、法人向けのローンや資金調達関連サービスが何でもある会社

の4パターンに分かれます。

不動産担保ローン会社を選ぶ優先順位としては

- 不動産売買と不動産担保ローンを提供している会社

- 不動産担保ローンだけを提供している会社

- 事業者金融として、法人向けのローンや資金調達関連サービスが何でもある会社

- 消費者金融として、個人向けのローンから、事業向けのローンまで何でもある会社

となります。

なぜ、この優先順位になるかというと・・・

理由その1.専門性が高い方が本気で融資をしてくれる

不動産担保ローンだけを扱っている会社は

- お客様は不動産担保ローンだけ → 不動産担保ローンの融資件数を増やさなければ会社の収益は伸びない

- 不動産担保ローンの融資実績が積みあがる → 経験値が増えるので融資ノウハウや対応力が上がる

- 不動産担保ローンの融資実績が積みあがる → 口コミや不動産担保ローンに関する情報量も多い

傾向にあります。

つまり、不動産担保ローンに限って言えば

- 対応力が高い

- 審査も通りやすい(融資の審査ノウハウが高いため、リスクを取れる)

- 金利が低金利

- 顧客の状況にあった対応をしていれる

- 不動産担保ローンの種類・商品ラインナップが多い

- 営業マン・担当者のスキルが高い

のです。

一方、カードローンから、ビジネスローン、不動産担保ローンまで手広くやっている会社の場合

- 不動産担保ローンを売らなくても良い → 不動産担保ローンに真剣さがない

- 不動産担保ローンの実績が少なくなる → 不動産担保ローン融資のノウハウが少ない、営業マンの知識も乏しい

- 不動産担保ローンの実績が少なくなる → 金利の高い別のローン商品を案内してくる

- 不動産担保ローンの実績が少なくなる → 口コミや不動産担保ローンに関する情報量が少ない

傾向にあります。

つまり、不動産担保ローンに限って言えば

- 対応力が低い

- 審査が通りにくい(融資の審査ノウハウが低いため、リスクを取れない)

- 金利が高金利

- 顧客の状況を考えず、別のローン商品を営業してくる

- 不動産担保ローンの種類・商品ラインナップが少ない

- 営業マン・担当者のスキルが低い

のです。

こう考えると、専門店でお買い物をするのと同じことですが、不動産担保ローンも、不動産担保ローン専門会社の方が良いのです。

理由その2.不動産売買をしている不動産担保ローン会社は掛け目が高い設定

不動産担保ローンの掛け目は、一般的に70%前後で設定されます。

不動産の担保価値が1億円の場合

通常の不動産担保ローン会社 → 掛け目70% → 7,000万円まで融資が可能

となります。

不動産売買をしている不動産担保ローン会社の場合は

万が一、返済が滞った場合に自社で担保にした不動産を売却できるメリットがあるのです。

自社で売却できるということは・・・

- 正確に不動産売却価格の相場をつかめる

- 自社で買主を見つけた場合、6.0%強の不動産売買手数料が入る

のです。

だからこそ、不動産売買をしている不動産担保ローン会社は強気の掛け目設定ができるのです。

掛け目100%+αというところもあるぐらいです。

不動産の担保価値が1億円の場合

不動産売買をしている不動産担保ローン会社 → 掛け目100% → 1億万円まで融資が可能

となり、借入可能な金額が高くなります。

これを踏まえると、不動産担保ローン会社の優先順位は

- 不動産売買と不動産担保ローンを提供している会社

- 不動産担保ローンだけを提供している会社

- 事業者金融として、法人向けのローンや資金調達関連サービスが何でもある会社

- 消費者金融として、個人向けのローンから、事業向けのローンまで何でもある会社

となるのです。

比較ポイントその4.地域を限定してサービス展開している不動産担保ローン会社がおすすめ

- 全国対応の不動産担保ローン会社

- 地域限定型の不動産担保ローン会社

を比較した場合には

後者の方が融資条件が良い可能性が高いです。

なぜなら、地域が限定されているということは

- その地域での不動産価値の鑑定に自信がある

- その地域での不動産担保ローンの融資実績が豊富

- その地域での不動産会社とのネットワークがある

・・・

ことを意味しています。

一見、不動産担保ローンを選ぶときに「全国対応」している不動産会社の方が信頼性が高いように感じてしまいますが

「全国対応」というのは、ある意味では「無責任にリスクを広げている」という見方もできるのです。

「全国対応」をすることで、不動産担保ローン会社は知らない土地の、知らない不動産を提携不動産会社などを利用して、情報を仕入れて、融資実行を判断するのです。

貸し倒れリスクが大きくなってしまいます。

貸し倒れリスクが大きくなるということは

- 金利が高金利になる

- 審査が通りにくくなる

- 手数料が高く設定される

というデメリットが増えてしまうのです。

信頼性が高く、低金利、審査も通りやすいのは、実は「地域を限定してサービス展開している不動産担保ローン会社」なのです。

担保にする不動産の所在地に対応していて、地域を限定してサービス展開している不動産担保ローン会社がおすすめです。

比較ポイントその5.免許の更新回数で事業歴を確認し、事業歴が長い不動産担保ローン会社を選ぶ

最後にやはり確認しなければならないのは

免許の更新回数

です。

免許の更新回数を見れば事業歴がわかります。また、免許の番号が正しいければ、信頼性が高い不動産担保ローン会社と考えることができるのです。

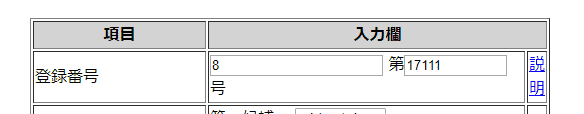

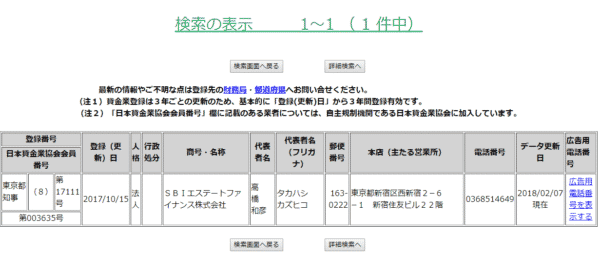

例:SBIエステートファイナンス株式会社

SBIエステートファイナンス株式会社

登録番号:貸金業登録番号 東京都知事(8)第17111号 特定金融会社登録番号 関東財務局長第55号

貸金業登録番号 東京都知事(8)第17111号

となっています。

登録時に(1)からスタートし、3年毎の更新の際にカッコ内の数字が増えていくため

と考えることができます。

事業歴が長ければ長いほど

- 不動産担保ローンの融資実績が豊富

- 不動産担保ローンの審査ノウハウがある(悪条件でも審査が通りやすい)

- 営業マン、担当者の不動産担保ローンへの知識が深い(面談で行けるかどうか判断してくれる)

- 融資までのスピードが早い

というメリットが出てくるのです。

また、闇金業者、違法業者の場合は、この番号も適当に掲載しているケースがあるので「登録貸金業者情報検索サービス」での確認もする必要があります。

(8)第17111号の番号を入力します。

検索結果に「SBIエステートファイナンス株式会社」が出てきます。

まとめ

不動産担保ローン会社比較で抑えておくべきポイントは

- 比較ポイントその1.資金調達で利用するときは「ノンバンクの不動産担保ローン会社」

- 比較ポイントその2.大手企業のグループ会社の不動産担保ローンは低金利

- 比較ポイントその3.不動産担保ローン専門会社がおすすめ

- 比較ポイントその4.地域を限定してサービス展開している不動産担保ローン会社がおすすめ

- 比較ポイントその5.免許の更新回数で事業歴を確認し、事業歴が長い不動産担保ローン会社を選ぶ

の5つです。

全体的に言えるのは

不動産担保ローンの融資実績が多ければ多いほど

- 会社内に融資のノウハウ・データが貯まる

- 融資のノウハウ・データが貯まると、ギリギリのリスクまで取れるので審査が通りやすくなる

- 融資のノウハウ・データが貯まると、担当者や営業マンの知識が深まるので面談である程度の審査結果や金利を教えてくれる

- 融資のノウハウ・データが貯まると、融資スピードが早くなる

と良いこと尽くめなのです。

不動産担保ローンの融資実績が多い不動産担保ローン会社というのは

- 不動産担保ローンのみを扱っている

- サービス提供する地域を限定している

- 事業歴が長い

- 大企業の子会社で知名度がある

会社が該当するのです。

「不動産担保ローン会社を比較するときのポイントはどこ?」

「怪しい不動産担保ローン会社は利用したくないんだけど・・・。」