会社の経営状況によっては、銀行融資やビジネスローンの審査に通らない方も少なくありません。融資審査に通らない場合に選択すべき資金調達方法「ファクタリング」について解説します。

銀行融資審査やビジネスローン審査で落ちてしまう理由

銀行融資やビジネスローンの審査で重視されるのは

「確実に返済されるのか?」

という視点です。

銀行や金融機関は、返済してもらってはじめて、利息分が収益になるのですから、途中で貸し倒れてしまえば、損失が発生してしまいます。

当然のように

という視点で審査されます。

これを判断するのは「決算書」「試算表」が用いられるのです。

決算書の財務分析(定量評価)

「安全性」を判断する決算数値

- 当座比率 = 当座資産(現金、預金、受取手形、売掛金、有価証券) / 流動負債

- 流動比率 = 流動資産 / 流動負債

- 固定比率 = 固定資産 / 純資産(自己資本)

- 固定長期適合率 = 固定資産 / ( 固定負債 + 純資産 )

- 自己資本比率 = 純資産 / 総資産

「収益性」を判断する決算数値

- 売上高経常利益率 = 経常利益 / 売上高

- 総資産経常利益率(ROA) = 経常利益 / 総資産

「返済能力」を判断する決算数値

- 債務償還年数 = 有利子負債 / (営業利益 + 減価償却費)

- インタレスト・カバレッジ・レシオ = 営業利益(+受取利息配当金) / 支払利息(+手形売却損)

実態修正

上記の数値に対して、実態に合わせた修正が行われます。

- 売掛金の修正:売掛先の信用力で再評価する

- 有価証券・不動産の修正:含み益・含み損を反映させる

・・・

つまり、

「安全性」を判断する決算数値による評価

「収益性」を判断する決算数値による評価

「返済能力」を判断する決算数値による評価

に「実態修正」をかけた情報をもとに「融資をするのか?」「融資をしないのか?」が決まるのです。

これは、銀行融資でも、ビジネスローンでも、同じです。

- 銀行融資は低金利な分、ビジネスローンよりも審査が厳しい

- ビジネスローンは高金利な分、銀行融資より審査は甘い

というだけの違いなのです。

逆に言えば

ということになってしまいます。

かなり高い確率で審査の通らない会社というのは

- 赤字決算 → 益性の評価が低い・返済能力の評価が低い

- 借入が多すぎる → 安全性の評価が低い

- 債務超過 → 安全性の評価が低い

- 起業間もない → 評価すべき決算書がない

- 税金未納 → 信頼性が低い。銀行は融資できない

- リスケジュール中 → 信頼性が低い。銀行は融資できない

- 信用情報に返済事故の記録がある → 信頼性が低い。銀行は融資できない

- 銀行融資の返済を滞納している → 信頼性が低い。銀行は融資できない

という経営状況下にあるのです。

つまり、

- 赤字決算

- 借入が多すぎる

- 債務超過

- 起業間もない

- 税金未納

- リスケジュール中

- 信用情報に返済事故の記録がある

- 銀行融資の返済を滞納している

・・・

という会社の場合は

- メガバンクの融資でも

- 地方銀行の融資でも

- 信用金庫の融資でも

- ビジネスローンの融資でも

・・・

同じように「審査が通らない」状況になってしまうのです。

しかし、前述した状況の会社ほど、資金が必要ということになります。では、ここでつぶれるまであきらめるのかというと、上記の状態でもできる資金調達方法があります。それが「ファクタリング」です。

銀行融資やビジネスローンの審査に通らない状況でも、利用できる資金調達方法「ファクタリング」とは?

ファクタリングとは?

を言います。

のことを言うのです。

ファクタリング会社が審査重視するのは、銀行やビジネスローン会社と同じで

「確実に返済されるのか?」

なのですが

つまり、確実に返済してもらうために重要なのは

- ファクタリングを利用する会社

ではなく

- ファクタリングを利用する会社のクライアント(売掛先)

なのです。

極端に言えば

ファクタリングを利用する会社が

- 赤字決算

- 借入が多すぎる

- 債務超過

- 起業間もない

- 税金未納

- リスケジュール中

- 信用情報に返済事故の記録がある

- 銀行融資の返済を滞納している

・・・

という状態であっても、ファクタリング会社にとっては重要ではなく

ファクタリングを利用する会社のクライアント(売掛先)が

- 正常な会社

であれば、問題がなく、ファクタリングは実行できるのです。

銀行融資・ビジネスローンで審査されるのは

- 借りる側の会社の信用力

ファクタリングで審査されるのは

- 売掛先の信用力

となります。

だからこそ

- 赤字決算

- 借入が多すぎる

- 債務超過

- 起業間もない

- 税金未納

- リスケジュール中

- 信用情報に返済事故の記録がある

- 銀行融資の返済を滞納している

・・・

という状態で

「銀行融資審査に落ちた。」

「ビジネスローン審査に落ちた。」

という会社であっても

ことができるのです。

ファクタリングは、資金調達方法の最後の砦と言っても、良いぐらいの使い勝手の良い資金調達方法なのです。

2社間ファクタリングの場合で、ファクタリング会社が気にしているのは

経営者の信頼性

です。

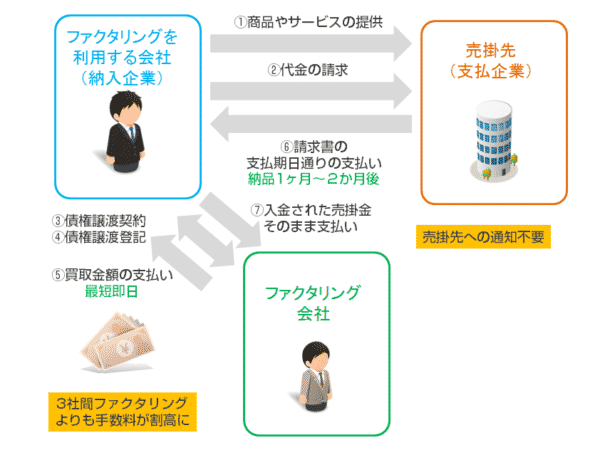

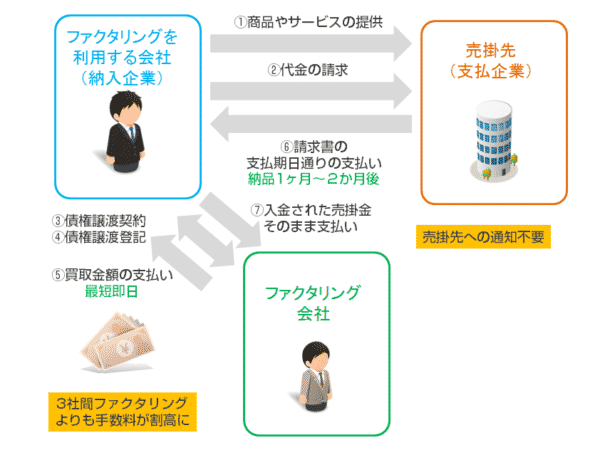

2社間ファクタリングとは

2社間ファクタリングの仕組み

- 納入企業:商品やサービスの提供

- 納入企業:代金の請求

- 納入企業 → ファクタリング会社:債権譲渡の申込み

- 納入企業・ファクタリング会社:債権譲渡契約

- 納入企業・ファクタリング会社:債権譲渡登記

- ファクタリング会社 → 納入企業:債権買取額の支払

- 支払企業 → 納入企業:期日通りに請求書通りの金額の支払

- 納入企業 → ファクタリング会社:入金された金額をそのまま送金

2社間ファクタリングの場合は、「売掛先」への通知・承認が不要なファクタリングですので、「売掛先」は、債権が譲渡されたことなど知らず、通常通りに「納入企業(ファクタリングを利用する会社)」に売掛金を入金します。

「納入企業(ファクタリングを利用する会社)」は、契約上は、ファクタリング会社と集金代行の契約を結んでいるので、この売掛金は、すでに譲渡したものですから、速やかに「ファクタリング会社」に支払わなければなりません。

このときに問題が起こりやすいのです。

本来、ファクタリング会社に支払わなければならない売掛金を

- 自分で使い込んでしまった。

- 取引先の支払いに使ってしまった。

- 従業員の給与支払いに使ってしまった。

- 他の返済に充ててしまった。

・・・

ということが起こりうるのです。

また、上記だけなら、まだ法的な措置を取れるのでましですが・・・

- 自分で使い込んでしまった。

- 取引先の支払いに使ってしまった。

- 従業員の給与支払いに使ってしまった。

- 他の返済に充ててしまった。

上に倒産してしまった。

となると、ファクタリング会社も、貸し倒れ損失を被ってしまうのです。

これを防ぐために、ファクタリング会社は

面談審査

を行い、経営者の信用を判断したり、返済用の口座を用意ささせて、その口座のID/PASSはファクタリング会社が握るような動きを取るのです。

もう一つの注意点としては

2社間ファクタリングの場合

「債権譲渡登記」

が必要になります。

「債権譲渡登記」というのは、法務局に「この債権はファクタリング会社○○が質権を設定しました。(担保にしました。)」ということを登記して公開する制度です。

これがあるからこそ、ファクタリング会社は「この債権はうちのものだよ。」と公的に証明することができるので、2社間ファクタリングが可能になるのです。

「債権譲渡登記」制度は、非常に優れた仕組みですが、「法人しか利用できない。」という欠点があります。

基本的には「債権譲渡登記」を利用したファクタリングは、個人事業主は利用できないのです。

ファクタリングでは

- 面談ができない場合

- そもそも、売掛債権がない場合

- 個人事業主の場合

は、ファクタリングというサービス自体を利用することができないので注意が必要です。

銀行融資審査やビジネスローン審査に落ちた方がファクタリングを利用するときに注意すべきこと

その1.2社間ファクタリングと3社間ファクタリングのメリットデメリットを知る

2社間ファクタリングとは

2社間ファクタリングの特徴は

- ファクタリング手数料が高い(相場:20%前後)

- 売掛先(クライアント)への通知・承認が不要

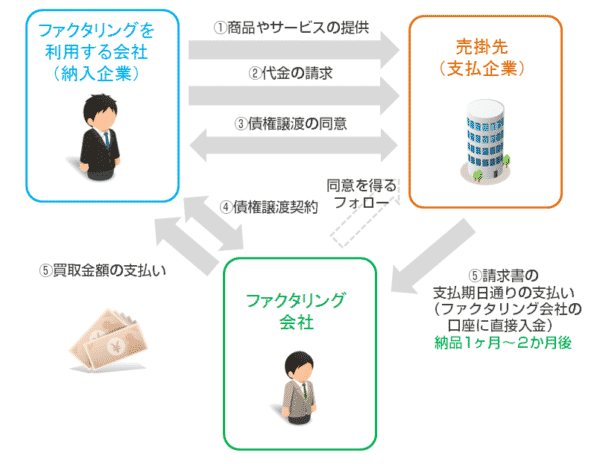

3社間ファクタリングとは

3社間ファクタリングの特徴は

- ファクタリング手数料が安い(相場:数%)

- 売掛先(クライアント)への通知・承認が必須

という特徴があります。

多くの中小企業の経営者は「2社間ファクタリング」を選択します。

なぜなら、売掛先(クライアント)への通知・承認が必要な3社間ファクタリングの場合は、売掛先(クライアント)に債権を譲渡したことがばれてしまいます。

売掛先(クライアント)の担当者が

と思われてしまうリスクがあるからです。

その2.ファクタリング手数料の安いファクタリング会社を利用する

2社間ファクタリングにも、いろいろなファクタリング会社があります。

- ファクタリング手数料が5%~10%の良心的なファクタリング会社

- ファクタリング手数料が20%前後の一般的なファクタリング会社

- ファクタリング手数料が30%~40%の審査ゆるゆるのファクタリング会社

です。

ファクタリングというのは、売掛債権の譲渡ですが、売掛金の先払いのようなものです。ファクタリング手数料を支払う代わりに早く入金される仕組みです。

ファクタリングにはこのような特性があるため

一度、ファクタリングを利用して売掛金の先払いをしてもらうと・・・

- 次の月の資金繰りも、悪化したため、またファクタリングを利用する

- その次の月の資金繰りも、悪化したため、またファクタリングを利用する

・・・

と、エンドレスに「ファクタリングを利用すること」が常態化しやすいのです。

ファクタリングが常態化すること自体が問題なのではありませんが・・・

ファクタリングが常態化したときに、毎月高いファクタリング手数料が発生してしまうと、さらに資金繰りが困難になってしまうという問題があるのです。

2社間ファクタリングの場合は、ファクタリング手数料の相場が20%ですので、毎月売上の20%が取られてしまうと、なかな資金繰りを改善する糸口を見つけられなくなってしまうのです。

これを回避するためには

2社間ファクタリングでも、ファクタリング手数料の安いおすすめファクタリング会社

MEDS JAPAN/ファクタリング

| 金融機関名 | 株式会社MEDS JAPAN |

| 本社所在地 | 東京都 |

| 2社間ファクタリング | ○ |

| 2社間ファクタリング手数料下限 | 1.0% |

| 2社間ファクタリング手数料上限 | 10.0% |

| 3社間ファクタリング | ○ |

| 3社間ファクタリング手数料下限 | 1.0% |

| 3社間ファクタリング手数料上限 | 10.0% |

| ファクタリング事務手数料 | 無料 |

| 資金化までのスピード | 最短翌日 |

| 最低取扱額 | 100万円 |

| 最高取扱額 | 5,000万円 |

| 面談審査 | あり |

| 審査可能な状況 | 税金滞納あり 赤字決算 担保なし 保証人なし 設立間もない 銀行に融資を断られている |

| 買取ファクタリング(2社間) | ○ |

| 買取ファクタリング(3社間) | ○ |

| 医療報酬債権ファクタリング | ○ |

| 保証ファクタリング | - |

| 国際ファクタリング | - |

財務会計支援機構/ファクタリング

| 金融機関名 | 一般社団法人:財務会計支援機構 |

| 本社所在地 | 東京都 |

| 2社間ファクタリング | ○ |

| 2社間ファクタリング手数料下限 | 7.0% |

| 2社間ファクタリング手数料上限 | 11.0% |

| 3社間ファクタリング | - |

| 3社間ファクタリング手数料下限 | - |

| 3社間ファクタリング手数料上限 | - |

| ファクタリング事務手数料 | - |

| 資金化までのスピード | 3~4日 |

| 最低取扱額 | 100万円 |

| 最高取扱額 | 10,000万円 |

| 面談審査 | あり |

| 審査可能な状況 | 税金滞納あり 赤字決算 担保なし 保証人なし 設立間もない 銀行に融資を断られている |

| 買取ファクタリング(2社間) | ○ |

| 買取ファクタリング(3社間) | - |

| 医療報酬債権ファクタリング | - |

| 保証ファクタリング | - |

| 国際ファクタリング | - |

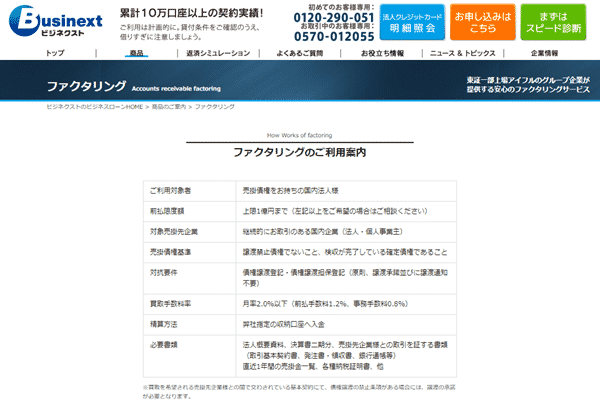

AGビジネスサポート/ファクタリング

| 金融機関名 | アイフルビジネスファイナンス株式会社 |

| 本社所在地 | 東京都 |

| 2社間ファクタリング | ○ |

| 2社間ファクタリング手数料下限 | - |

| 2社間ファクタリング手数料上限 | 2.0% |

| 3社間ファクタリング | - |

| 3社間ファクタリング手数料下限 | - |

| 3社間ファクタリング手数料上限 | - |

| ファクタリング事務手数料 | 事務手数料月率0.8%は上記ファクタリング手数料に含む 別途収納代行会社への手数料が発生 |

| 資金化までのスピード | - |

| 最低取扱額 | - |

| 最高取扱額 | 10,000万円 |

| 面談審査 | あり |

| 審査可能な状況 | 税金滞納あり 赤字決算 担保なし 保証人なし 設立間もない 銀行に融資を断られている |

| 買取ファクタリング(2社間) | ○ |

| 買取ファクタリング(3社間) | - |

| 医療報酬債権ファクタリング | - |

| 保証ファクタリング | - |

| 国際ファクタリング | - |

上記意外のファクタリング会社を利用する場合は

必要があります。

ファクタリング会社は、ファクタリング手数料を公開していない会社も多く、実際に見積もり依頼(査定依頼)をしてみないと、ファクタリング手数料がいくらになるのかわからないのです。

相見積もりを取ることで、交渉材料にもなりますし、本当にファクタリング手数料が安いファクタリング会社を見つけることができるのです。

「銀行の融資審査に落ちてしんまった。他にどういう資金調達方法があるか知りたい。」

・・・