負債による資金調達といえば「融資(ローン)・借金」というのがまず思い浮かびます。社債など他の借入方法もありますが、中小企業、零細企業、個人事業主の場合はなかなか社債による借り入れはハードルが高いと考える経営者も多いようです。まずは借入による資金調達方法を探る前に、「借入による資金不足の理由」を知る必要があります。仕組みを知らずに借金ばかりをしていれば、資金繰りが行き詰るのは明白だからです。今回は「借入による資金不足の理由」について解説します。

借入による資金調達の原則

借入、つまり借金・負債による資金調達のことを「デットファイナンス」と呼びます。株式などの資本による資金調達のことを「エクイティファイナンス」と呼びます。

借金・負債による資金調達をする場合に覚えておかなければならない原則があります。

- 借金とはお金を借りて使うこと

- 借金とは借りたお金を増やして返すこと

- 借金はできるだけ早く返すこと

という3項目です。

どれも当たり前のことなのですが、借金は複利で利息が発生してしまうものなのです。

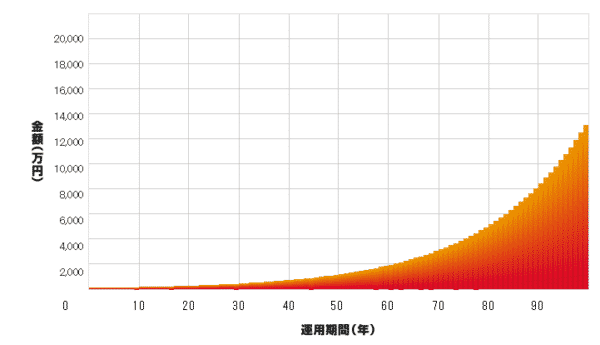

100万円を金利5.0%で借りて100年経過したら、いくら返済すれば良いと思いますか?

1億3,150万円です。

「100年も借りないよ。」と思ってしまいますが、これが複利の力なのです。

投資する側であれば、福利で運用すればメリットが大きいことになりますが

借金する側であれば、早く返済をしないと利息の返済だけですごい額になってしまうことになるのです。

借入による資金不足が起こる理由

例えば、運転資金が不足することで借入を受ける場合には「借金とは借りたお金を増やして返すこと」よりも、「現状の経営を維持するための借金」になってしまうことが多いのです。

お金を増やすために借りるのではなく、「このままだと資金繰りができずに債務超過に陥ってしまうから借りる」となってしまうと、借金の原則である「お金を増やして返すという目的」を見失ってしまう状態になりがちなのです。

こうなってしまうと、毎月の資金繰りにさらに借金の返済額と利息が上乗せされてしまい、さらに資金繰りが悪化します。結果として「借金の返済のための借入」をしなければならないことになります。

「借入金の返済のための借入」は複利のダメージがさらに大きくなってしまうのです。

結果、これを繰り返していると資金不足の状態が続き、遅かれ早かれ経営破たんしてしまうのです。

設備投資のための借入であれば、設備投資によって何か月か、年々後にお金を増やして返済する計画が立つことになります。計画さえ間違わなければ、借金の原則通りに「お金を増やして返す」ことができるため、資金不足にはなりにくいのです。

注意しなければならないのは

運転資金のための借入

なのです。

どうすれば運転資金のための借入による資金不足の状況から抜け出せるのか?

「お金(営業利益)を増やすこと」が最優先課題

運転資金のための借入による資金不足を解消するには、早期に借りたお金以上に利益が出る状態に持っていかなければなりません。

毎月の営業利益を増やすには

- 売上を上げる

- コストを下げる

以外の方法はありませんので、これをできるだけ早く行って、早期に借り入れを返済することが求められるのです。

多くの経営者は資金繰りにメドが経つと、「○か月は大丈夫だ。」と安心してしまう方多いのですが、借りられたことに満足してしまっては、資金不足から抜け出すことはできないのです。

あくまでも、「資金不足を解決するために資金調達をすること」が目的なのではなく、「資金不足に陥った原因であるお金が作れない状態から脱却すること」が目的なのです。

社債という選択肢もある

デッドファイナンスでは、借入というのが最大の選択肢にはなるのですが、最近は中小企業でも社債発行による資金調達が注目されています。

社債は、借入と違って

- 返済までの猶予期間が長い

- 償還期(返済期日)に一括で支払う

という特徴があります。

借入は、借りたその月から毎月の返済がはじまってしまうため、すぐに資金繰りにも悪影響が出てしまうのです。「借入の返済ができないから、他の借入をする」という状態が起こりやすい負債と言えます。

一方で、社債は返済期日まで数年という長いスパンがあり、かつ毎月の返済額などは発生しないので「借入の返済ができないから、他の借入をする」という状態が置きにくいのです。

社債による資金調達というのも、経営者は検討すべき方法になっています。

まとめ

多くの経営者は

「資金が足らないから借入をする = ゴール」

だと勘違いしています。

これでは、資金不足による借り入れの負のサイクルの回転速度が早くなるだけであり、根本的な解決にはなっていないのです。

「運転資金は借入に頼らずに自社の利益で賄える状態を作る」

というのが経営者が早期に構築しなければならない状態なのです。

ここを勘違いしていたら、どんな資金調達方法を選んでも、遅かれ早かれ経営破たんしてしまいますので、よく理解しておく必要があります。

コメントを残す