中小企業や零細企業に限らず、企業活動をする場合にはなんらかの設備が必要になります。多くの企業では、銀行から融資を受けて、設備を購入する「設備投資」によって必要な設備を調達するのですが、単純に購入するという方法は資金繰りを悪化させてしまうリスクもあるのです。今回は設備投資や資産の購入はせずにリースを活用して資金繰り改善をする方法について解説します。

リースとは

設備を必要とする会社の代わりにリース会社がその設備を購入し、リース料をもらって一定期間賃貸する取引のこと

を言います。

レンタルと何が違うの?

レンタルは、レンタル元の会社がすでに保有している設備を貸し出すサービスで、リースは顧客が必要とする設備・資産をリース会社が購入して貸し出すサービスです。レンタルの場合はあらかじめ貸せる商品が決まっているのに対して、リースの場合は購入できる設備や資産であればほとんどなんでもサービスの対象になります。

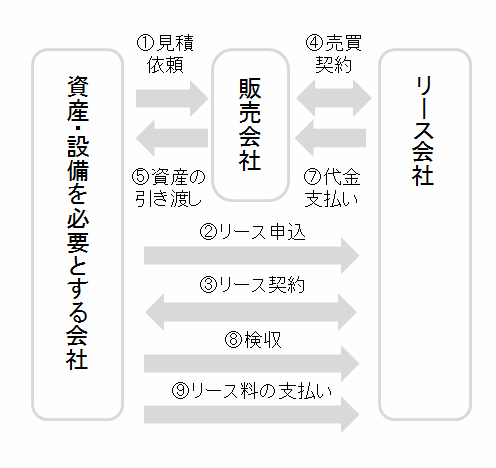

リースの仕組み

- 「資産・設備を必要とする会社」が「販売会社」から見積もりを取る

- その見積もりを元に「リース会社」に申込みをする

- 「リース会社」はその見積もりを元にリース料を決定する

- リース料に納得がいけば「資産・設備を必要とする会社」と「リース会社」がリース契約

- 「リース会社」は「販売会社」から該当資産を購入する

- 「販売会社」は「資産・設備を必要とする会社」に納品する

- 「資産・設備を必要とする会社」は納品されたものに問題ないか?検収する

- 問題なければ設備を利用して、毎月リース料を「リース会社」に支払う

という仕組みなっています。

購入ではなくリースを活用するメリット

リース料は全額損金計上できる

資産の場合は減価償却しなければならないため、数年、数十年に渡って費用計上をしなければなりません。しかし、リース料であれば全額損金計上できるので、毎月の損益管理が簡単になり、税金対策にもなります。

設備を購入する費用が発生しない

一括で購入した場合にはそれなりの高額な資金が必要になりますが、リースの場合はリース会社が購入費用を支払っています。つまり、購入と比較して手元にキャッシュが残ることになります。設備購入で資金繰りを圧迫しないで済むのです。

コストの把握が容易になる

設備を自腹で購入した場合には、その月だけが大きく赤字になり、その後黒字が続くことになります。しかし、リース契約であれば、毎月のリース料が明確な設備利用料金ということになるので、それに対して利益が出るのか?出ないのか?という視点で毎月の損益を管理することができます。銀行融資で借りて設備購入する場合と比較して、その設備のためのコストであることが明らかになるメリットがあるのです。

購入ではなくリースを活用するデメリット

自社で一括購入するよりも、割高になる

当然、リース会社もビジネスですので購入した価格よりも高くリース料を取らなければ商売がやっていけません。

設備の価格 < リース料金 × リース期間

となるので、リース期間全体のコストで見れば割高になってしまうのです。

中途解約はできない!

リース期間中は中途解約することはできません。リース会社は「リース料金 × リース期間」で利益を得るので、途中で解約されたら元も取れなくなってしまいます。

リプレイス(リースの組み換え)などを提案されることもありますが、これはリース期間を延長する仕組みですので、中途解約とは関係ありません。

所有権はない!

リースの場合には設備を利用することができますが、所有権は購入しているリース会社に帰属します。自社のモノではないのです。

まとめ

リースを利用することで、本来必要であった設備の購入費用を使わないで済むため、資金繰りが改善するメリットがあります。

ただし、ース期間全体のコストで見れば割高になってしまうデメリットもあるので注意が必要です。