中小企業や零細企業の場合、社長が自身の経費計上できない費用を会社からの貸付金や仮払金で支払ってしまうことが少なくありません。どんぶり勘定と言ってしまえばそれまでですが、裏金作りに意図的に貸付金・仮払金をプライベートな資金として利用してしまう社長も少なくないのです。しかし、会社の経営や銀行からの見え方という意味では社長への貸付金・仮払金も回収する方が良いのです。

社長への貸付金・仮払金とは

社長が経費計上できない費用を会社から借りている状態のお金のこと

を意味します。

よくあるケースでは

- 社長のプライベートな資金を会社から借りて支払っている

- 取引先への接待費用やマージン、協力費など経費計上できない支払いを処理している

- 取引先の経費立替や相手の一時的な貸し付けが回収できない状態になっている

- 社長の友人や家族への貸し付けを会社のお金で賄っている

・・・

などなど、色々なケースがあるのですが、通常の経費計上できるお金であれば会社のお金を使うことには全く問題はありませんが・・・社長個人のプライベートな資金に会社のお金を使うということは、「会社から社長への貸付」として、会社としては回収しなければならないものなのです。

社長への貸付金・仮払金は放置しておくとデメリットが多い

銀行の評価が下がる

社長への貸付金(仮払金・立替金)というのは、経理上は資産として計上できるものなのですが、銀行融資における審査では「雑勘定」として処理されます。この金額が大きければ

「会社から社長個人にお金が流れている不健全な会社」

として、銀行からの評価は下がってしまいます。それもそのはずで、銀行が融資をしても、そのお金が社長の私的なお金として使われてしまう可能性があれば、融資などできないのです。

法人税負担が増える

お金を貸した時に金利が発生するのが通常です。社長への貸し付けであっても、経理上は金利を設定しなければなりません。認定利息を収益に計上しなければならないということです。利益も発生していないのに、利益が増えてしまうので、法人税負担が膨らんでしまうのです。

退職金が減少する

社長が退職するタイミングでは、退職金と相殺しなければんらないので、もらえる退職金も減少してしまいます。

社長への貸付金・仮払金を回収する方法

1.社長個人の資産を処分させて回収する

社長個人が所有しているゴルフ会員権や不動産など個人資産を処分させて回収します。売却損が出れば社長個人の所得税や住民税は減税できることになります。

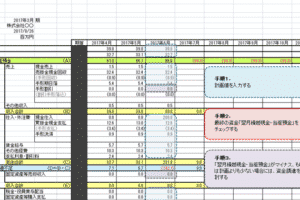

2.役員報酬から回収する

毎月支給している役員報酬から天引きすることが可能です。役員報酬額が減ってしまうことになりますが、天引き分をあらかじめ報酬アップしておけば、手取りの金額は変わりません。役員賞与を与えてそこから天引きする方法もあります。ただし、役員所与の場合は定期株主総会から1ヶ月以内に税務署に届け出ないと損金計上できないので注意が必要です。

3.退職金から回収する

社長に退職金を支給して、一部を貸付金と相殺して回収します。

4.会社の生命保険を担保に社長が銀行から融資を受ける

会社で社長の生命保険に入ります。その生命保険を担保に社長個人が金融機関から融資を受けます。融資額を会社に返済し、社長個人は銀行へ毎月返済を続けることになります。

会社は社長の生命保険の保険料負担が増えますが、生命保険によるリスクヘッジにもなるのでメリットもある方法です。

まとめ

社長への貸付金・仮払金は、中小企業や零細企業で発生しやすいコストです。

社長自身が経理や財務への理解が不足していると、会社のお金と社長個人のお金を混同してしまい、発生しやすくなってしまうのです。

しかし、過大な社長への貸付金・仮払金は、銀行から財務健全性を疑われてしまい、今後の資金調達や資金繰りにも悪影響を与えてしまうものなのです。

できるだけ早く社長への貸付金・仮払金は解消すべきものと考えましょう。

コメントを残す