銀行融資による資金調達では銀行融資の種類についても把握しておく必要があります。今回は銀行融資の種類「信用保証協会の保証付融資」について解説します。

「信用保証協会の保証付融資」とは?

信用保証協会とは

信用保証協会法によって設立される認可法人であり、中小企業が銀行や金融機関から融資を受ける際に保証人の役割を果たす法人のこと

を意味します。

一般的に銀行や金融機関は中小企業への融資に対して「貸し倒れリスクが高い」と判断するケースが多く、銀行自身が貸し倒れリスクを負うプロパー融資は非常に慎重な審査を行います。

倒産してしまったら、融資額が戻ってこないのですから、真剣に審査をするのは当然と言っていいでしょう。

しかし、「貸し倒れリスクが高い」企業に融資をしないということになると

- 赤字決算

- 業歴が浅い

- 起業間もない

- 売上規模が小さい

中小企業、零細企業は銀行や金融機関から融資を受けられなくなってしまいます。

そこで公的な機関である信用保証協会が「万が一融資した企業が返済できない状態になったら、借金を肩代わり(代位弁済)します。」という保証をすることで、銀行や金融機関が中小企業や零細企業に融資をしやすい環境を作っているのです。

中小企業、零細企業は信用保証協会の保証を受けて、銀行や金融機関から融資を受けます。この融資のことを「信用保証協会の保証付融資」と呼ぶのです。

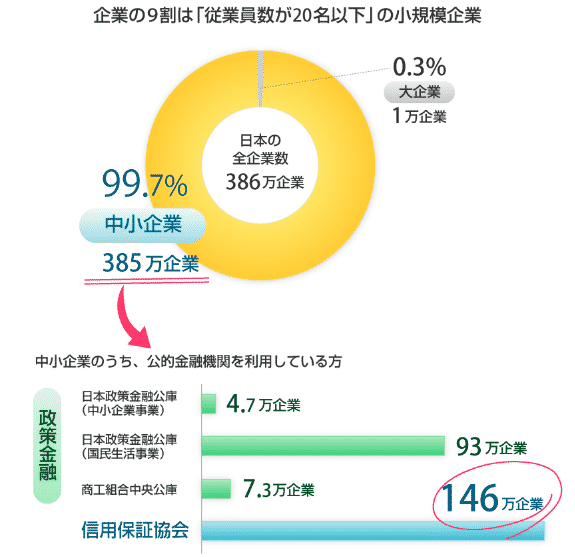

財務省のデータでは

信用保証協会を利用している企業数は146万社に及びます。

それほど多くの中小企業が利用している資金調達方法なのです。

※財務省「財政制度分科会資料」再編加工(利用者数 平成26年3月末現在)

でも、それじゃ信用保証協会が潰れてしまうのでは?

保証する(保証人になる)代わりに信用保証料を徴収するので、貸し倒れが起きても成り立つことになります。また、財務省所管の特殊会社である日本政策金融公庫と再保険契約(中小企業信用保険)を結んでいるので、信用保証協会自体は経営的なリスクはほとんどないのです。

信用保証協会はどこにあるの?

信用保証協会は各都道府県に1協会ずつ存在します。また、規模の大きい都市である、横浜市、川崎市、名古屋市、岐阜市にはその市を対象範囲とする信用保証協会が存在します。

全国で51箇所に設置されているのです。

「信用保証協会の保証付融資」の特徴

信用力が小さい企業でも融資を受けられる可能性がある

信用保証協会の保証が受けられれば、銀行や金融機関は貸し倒れリスクを負う必要がないので融資をしてくれます。

「信用保証協会の保証付融資」は銀行も審査をしますが、基本的には貸し倒れリスクを負う信用保証協会が審査をするようなものなのです。

- 赤字決算

- 業歴が浅い

- 起業間もない

- 売上規模が小さい

企業であっても、信用保証協会であれば保証を受けられる可能性が高いのです。

長期の借入が可能

銀行単体で融資をするプロパー融資の場合は、銀行が貸し倒れリスクを負うため、信用力が小さければ短期の融資しかできません。

しかし、信用保証協会の保証があれば、銀行は貸し倒れリスクを負わないのですから、保証協会の保証が有効な期間は長期融資をしてもリスクはなく、利息収入が増えることになるため、長期の返済期間の設定が可能になるのです。

5年~10年というスパンでの長期の資金調達が可能になります。

信用保証料を支払う必要がある!

貸し倒れ時に債務を引き受けるリスクを信用保証協会が負うのですが、その対価として信用保証料を企業側が支払う必要があります。

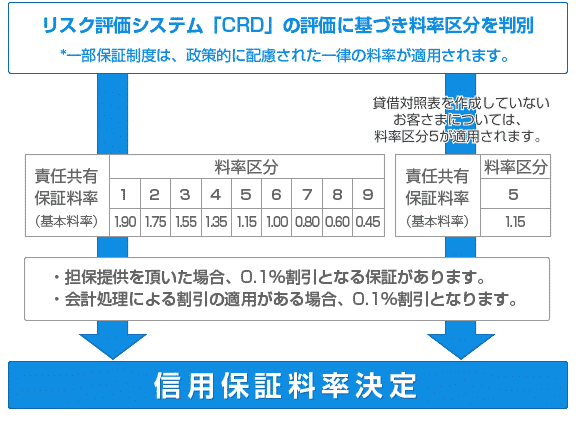

東京信用保証協会の場合

という形で信用保証料は審査によって、0.45%~1.90%の幅で決定されます。

信用保証料率というのは1年間の利率ですので、年率0.45%~1.90%の保証料が必要ということになります。

計算例

- 貸付金額1,200万円

- 信用保証料率 年1.15%

- 保証期間24ヶ月

- 分割計数0.60の場合

信用保証料 = 12,000,000円 × 1.15% × 2年 × 0.60 = 165,600円

という計算になります。それほど調達額に対して大きなコスト負担ではありません。

信用力が大きいほど、信用保証料率は小さくなります。

信用力の判断は、リスク評価システムで決算書などのデータから算出します。

「信用保証協会の保証付融資」で銀行融資を受ける際の注意点

誰でも利用できるわけではない!

「信用保証協会の保証付融資」の利用対象企業は下記のようになっています。

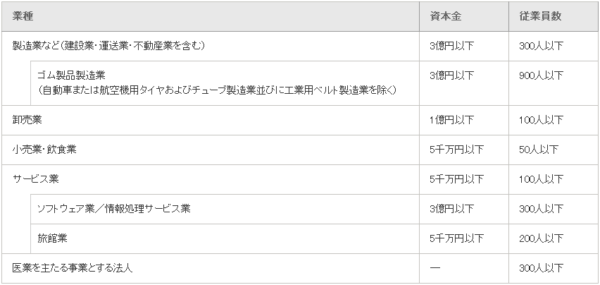

1.規模(資本金・従業員数)

※2016年10月時点。変更される可能性もあります。

2.業種

ほとんどの商工業の業種が対象

NG業種

農林・漁業

金融業

遊興娯楽業のうち風俗関連営業

宗教法人

NPO(非営利団体)

中間法人

その他、信用保証協会の判断

3.区域

原則として、各信用保証協会の管轄区域で事業を営んでいる必要があります。別の都道府県の信用保証協会は利用できないということです。本店や事業所が各信用保証協会の管轄区域になければいけません。

4.業歴

要件として業歴が定められている場合があります。

「信用保証協会の保証付融資」で銀行融資受ける手順

申込む方法は

- 銀行に申込む

- 信用保証協会に申込む

- 市役所等から申込む

3つの方法があります。

銀行に申込むのが一番スムーズに「信用保証協会の保証付融資」を受けられる方法です。

まとめ

「信用保証協会の保証付融資」は146万社という多くの中小企業が実際に利用している資金調達方法となっています。

銀行に融資の申込みに行っても、いきなり銀行が貸し倒れリスクを負うプロパー融資で検討してくれることは少なく、「信用保証協会の保証付融資」をすすめられることがほとんどです。

「信用保証協会の保証付融資」は中小企業にとっては非常に便利な資金調達方法であると同時に、銀行や金融機関から見た信用力が十分でないことを意味しています。「信用保証協会の保証付融資」を利用し続けることを良しとするのではなく、銀行からプロパー融資を引き出せるほぐらい会社の収益を伸ばして信用力を高めることを目指しましょう。