不動産リースバックは、長年住んできた持ち家を売却して、一時的に資金調達する方法の一つです。利用する機会は、人生に一度あるかないかです。大切な持ち家を一時的に売却する資金調達方法なのですから、絶対に失敗するわけには行きません。失敗しないためにも、不動産リースバックのデメリットを抑えておく必要があります。

不動産リースバックのデメリット

デメリット・リスクその1.通常の不動産売却と比較して、売却額が安くなる!

不動産リースバックは

- 持ち家を不動産リースバック業者に売却する

- 売却した持ち家を不動産リースバック業者から賃貸する

- (将来、買戻して、所有権を戻す)

形で、持ち家に住み続けながら、持ち家を売却する資金調達方法です。

通常の不動産売却と比較すると

「買主」にとっては

- 同じ人に貸さなければならない

- 買い戻しを依頼されたら断れない

という縛りがあるのです。

通常の不動産売却

- 誰に売っても良い

- 買い戻しに応じる必要はない

→ その代わり売却額(業者の購入額)は、市場価格通り

不動産リースバック

- 同じ人に貸さなければならない

- 買い戻しを依頼されたら断れない

→ その代わり売却額(業者の購入額)は、市場価格よりも安い

ことになります。

デメリット・リスクその2.通常の賃貸と比較して、家賃が高くなる!

不動産リースバックの場合は

- 持ち家を不動産リースバック業者に売却する

- 売却した持ち家を不動産リースバック業者から賃貸する

- (将来、買戻して、所有権を戻す)

という仕組みですから、売却した持ち家を不動産リースバック業者から賃貸で借りることになります。

通常の賃貸不動産であれば

ものです。

不動産リースバックの場合は

ことになります。

売却額に対する収益性とは?

例えば、1,500万円で不動産リースバックをした場合

不動産リースバック業者は「投資」と同じように「利回り10.0%」のような期待収益率を設定しています。

10年で投資回収しなければならないのです。

となると家賃の計算は

となるのです。

- 不動産賃貸 → 周辺相場の家賃に合わせて設定される

- 不動産リースバック → 投資収益率に合わせて設定される

ので、一概に不動産リースバックの家賃の方が高くなるわけではないのですが

大抵の場合

となります。

デメリット・リスクその3.住む期間が長くなるほど、通常の賃貸との差が大きくなる!

前述した通りで

- 不動産賃貸 → 周辺相場の家賃に合わせて設定される

- 不動産リースバック → 投資収益率に合わせて設定される

ものです。

通常の不動産賃貸であれば

ことを意味するため、住めば住むほど、家賃は安くなるのが一般的です。

しかし、不動産リースバックの場合は、投資収益率から逆算した家賃設定ですので

居住年数が長くなっても、家賃はかわらない

のです。

- 不動産賃貸 → 長く住むと家賃が安くなっていく

- 不動産リースバック → 長く住んでも、家賃は変わらない

のですから、

デメリット・リスクその4.買戻し額は、売却額よりも高くなる可能性が高い!

基本的に

ことが大きなメリットです。

この「買戻し」というのは

ことで、実現するのですが

この時の「買戻し金額」は

ぐらいに設定されます。

不動産リースバック業者の利益分が含まれてしまうのです。

これも、不動産リースバックの大きなデメリットとなるのです。

デメリット・リスクその5.不動産リースバックは、必ず利用できるものでもない!

不動産リースバックにも「審査」があります。

すべての持ち家を持つ方が利用できるものではないのです。

とくに利用できないケースで多いものが

となるものです。

この場合、不動産リースバックでの売却額をすべてローン返済に回したとしても、住宅ローンを完済することはできません。

ことを意味します。

抵当権が物件に残ってしまう状態では、不動産売却もできないため、不動産リースバック業者の審査が通らないのです。

- 住宅ローンを利用して間もない方

- 田舎で買い手が見つからない物件

などでは、不動産リースバックが利用できない可能性があります。

デメリット・リスクその6.買戻しを想定していたが、お金が貯まらずにあきらめざるを得なくなる!

不動産リースバックを利用する方の多くが

- 将来的に「買い戻す」

ことを想定しています。

「買い戻す」必要がなければ、不動産リースバックではなく、通常の不動産売却を選択しても良いのです。

前述した通りで「買い戻す」ためには

- 周辺相場よりも高い家賃を払いながら、お金を貯める必要がある

- 売却額よりも高い金額を支払う必要がある

- 諸費用分も用意する必要がある

のです。

という方であれば問題ありませんが

という方の場合には

というケースも少なくないのです。

デメリット・リスクその7.不動産リースバック業者の倒産リスクがある!

不動産リースバック業者とは、「買戻し条項」がついた売買契約を締結するため、このときに設定した買戻し金額を支払えれば、買戻しをすることができます。

不動産リースバック業者の倒産時には、不動産リースバック業者の債権者が資産を売却して、回収する形になります。

不動産リースバック業者が保有している物件も資産整理の対象になってしまうため、第三者に売却されてしまう可能性があるのです。

債権者の話し合いにより、優先的に買戻しさせてもらえる可能性もありますが、基本的には「任意売却」「競売」と言った方法で資産を整理されてしまうため、買戻しが無効になってしまうのです。

デメリット・リスクその8.相続人(子や孫)との無用なトラブルが発生する可能性がある!

相続目的で不動産リースバックを利用する方も一定数います。

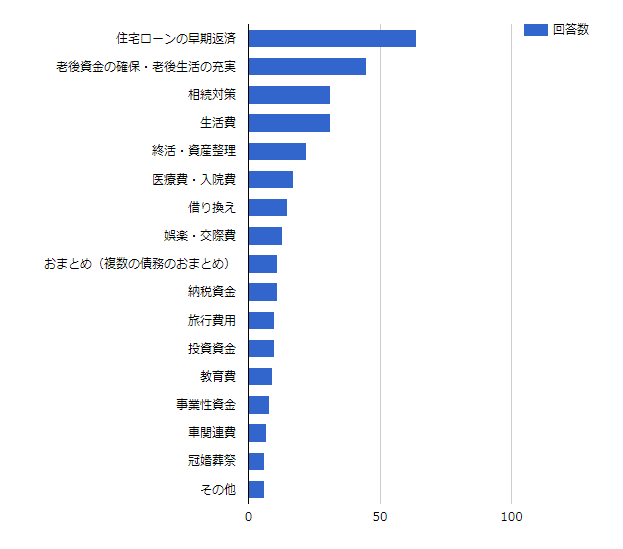

不動産リースバックの調達資金の資金使途

出典:不動産リースバックの窓口

を見ると

相続対策が19.7%

となっています。

約2割の方は相続対策で、不動産リースバックを検討しているのです。

「不動産リースバックで持ち家を売却しておけば、子や孫に遺産相続でトラブルが起こらない。」

「子や孫に資産を残すよりは、自分たちで使ってしまいたい。」

・・

いろいろな思惑で不動産リースバックを利用していると思われますが・・・

相続人である子や孫に知らせずに不動産リースバックを利用してしまうと

「相続して実家に住もうと思っていたのに。」

「相続して実家を売却した資金を当てにしていたのに。」

「愛着ある実家を売却するなんて、信じられない。」

と、子や孫とトラブルが発生してしまうリスクがるのです。

不動産リースバックは

- 持ち家に住み続けられる

- 所有権の移動だけなので他人に知らせることがない

- 将来的に買戻しができる

ものですが

デメリット・リスクその9.不動産リースバック利用時の諸費用はそれなりに高い!

不動産リースバック利用時には諸費用が発生します。

不動産売却で必要な

- 仲介手数料

- 不動産リースバックの事務手数料

- 印紙代

- 抵当権抹消費用

物件の賃貸で必要な

- 不動産リースバック会社へ支払う敷金

- 不動産リースバック会社へ支払う礼金

- 保証会社へ家賃保証の保証料

- 賃貸物件への火災保険料

などの諸費用が発生します。

とくに

と高額に設定されているため、

諸費用だけで数十万円、数百万円になってしまうのです。

不動産リースバックと言っても

- 不動産売買

- 不動産賃貸

という手順が発生するので、それに伴う諸費用は発生してしまいます。

デメリット・リスクその10.まだまだ、不動産リースバック業者は少ない!

不動産リースバックというのは、ここ数年で台頭してきたサービスです。

まだまだ、新しいサービスなのです。

そのため、大手の不動産リースバック業者になると、5社程度しかないのが現状です。

中小企業規模の不動産リースバック業者は、それなりありますが、前述した通りで倒産リスクなども考えると、長年付き合える大手の不動産リースバック業者が良いのは間違えありません。

大手の不動産リースバック業者の数が少ないことは、大きなデメリットと言えます。

デメリット・リスクその11.不動産リースバックの売却額、家賃、買戻し額は見積もりを取らないとわからない!

不動産リースバックを利用するときに重要な検討材料となる

- 売却額

- 家賃

- 諸費用

- 買戻し額

というのは、見積もりを依頼してみないことにはわからないものです。

不動産リースバック業者も、現地調査などに行って、査定してみないことには見積もりを出すことができないのです。

まとめ

不動産リースバックには、下記のようなデメリット・リスクがあります。

- デメリット・リスクその1.通常の不動産売却と比較して、売却額が安くなる!

- デメリット・リスクその2.通常の賃貸と比較して、家賃が高くなる!

- デメリット・リスクその3.住む期間が長くなるほど、通常の賃貸との差が大きくなる!

- デメリット・リスクその4.買戻し額は、売却額よりも高くなる可能性が高い!

- デメリット・リスクその5.不動産リースバックは、必ず利用できるものでもない!

- デメリット・リスクその6.買戻しを想定していたが、お金が貯まらずにあきらめざるを得なくなる!

- デメリット・リスクその7.不動産リースバック業者の倒産リスクがある!

- デメリット・リスクその8.相続人(子や孫)との無用なトラブルが発生する可能性がある!

- デメリット・リスクその9.不動産リースバック利用時の諸費用はそれなりに高い!

- デメリット・リスクその10.まだまだ、不動産リースバック業者は少ない!

- デメリット・リスクその11.不動産リースバックの売却額、家賃、買戻し額は見積もりを取らないとわからない!

「不動産リースバックのデメリットを解消する方法はありますか?」

・・