IPOとは

IPOとは

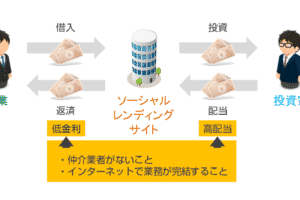

「Initial Public Offering」の略で、株式の新規公開、新規上場のこと

を意味します。

上場するということは、一般の投資家から幅広く出資を受けて資金調達ができることを意味します。

IPOのメリット

資金調達以外のメリットが大きい

上場によって

社会的信用が向上する

→ 顧客の信用が高まり、売上増

→ 転職者、新卒の信用が高まり、採用効率の向上

→ 優秀な人材が集まる

→ 従業員のモチベーションの向上

→ 金融機関からの融資も受けやすくなる

という資金調達以外の副次的な効果も高く、中小企業の経営者で「まずは上場させたい。」と考える方が少なくないのです。

資金調達だけでなく、企業収益の大幅な向上が期待できるのが「IPO(株式公開)」というものです。

IPOの資金調達以外のデメリット

多額のコストが必要

一方で、上場を実現するためには多額のコストがかかります。

- 主幹事証券会社へ払うコスト

- 経営情報を公開するのにかかるコスト

- 監査法人に支払う費用

- 上場審査にかかる費用

・・・

などです。

具体的には

| 上場審査費用 | 400万年 |

|---|---|

| 監査法人費用 | 1000万円(上場前に2年必要) |

| 新規上場費用 | 1500万年 |

| 年間上場費用 | 100万円~400万円 |

| 有価証券報告書費用 | 100万年 |

| IR費用 | 1000万円 |

と最低でも、5000万円ぐらいは上場の費用として必要になってしまうのです。

企業収益の大幅な向上が期待できるからといって気軽にできるものではないのです。ある程度の企業規模がなければ中小企業では、検討もできないのが上場というものなのです。

上場をするときにこれだけのコストがかかる理由は、一般の投資家に株式を公開するのですから、ウソの情報を公開するわけにはいかないのです。

ウソの情報を公開する会社が上場できてしまえば、株式市場全体の信用がなくなってしまい、取引額も大幅に減少してしまうため、厳しい上場審査が必要になるのです。上場した後も、情報公開のためのIR費用、有価証券報告書費用などが発生し続けることになります。

経営者の経営権が薄まる

上場をするということは経営者の株式の保有率も引き下げなければなりません。

100%オーナーが株式を持っていた会社でも、一部は市場に流通させなければ、株式公開の意味がないからです。

上場審査でも、○%以上は流通させなければならないと決められているのです。流通させるということはオーナーの株式を放出するということを意味します。

オーナー社長の場合は、上場によって経営権が弱まるのです。

一般投資家が株式を保有していれば、それでも問題はありませんが、敵対的買収を受けるリスクも発生してしまいます。

幹部メンバーで40%~60%の株式を保有するのが一般的な買収防衛策ですが、一族経営ですら会社の経営権を巡ってお家騒動をするぐらいですから、絶対的なものではないのです。

これも大きなデメリットとして考えておく必要があることです。

IPO/上場までの流れ

「予備申請」と「通常申請」の2種類の方法があります。「予備申請」は上場基準に適合する見込みがあるかどうかについて審査結果を先に受け取ることができるため、上場後の展開の準備期間が長く摂れるメリットがあります。

予備申請の場合

- 予備申請

- 審査(ヒアリング/実地調査)

- 定時株主総会(取締役会)

- 正式上場申請

- 公認会計士ヒアリング(社長・監査役面談、社長説明会)

- 上場承認

通常申請の場合

- 定時株主総会(取締役会)

- 上場申請

- 審査(ヒアリング/実地調査)

- 公認会計士ヒアリング(社長・監査役面談、社長説明会)

- 上場承認

上場申請後は半年ぐらいの時間がかかりますが、申請前の準備に1年以上かかることが通常ですので、上場検討から上場まで早くても1年半から2年ぐらいは見ておく必要があります。

まとめ

上場は中小企業の経営者のゴールではありません。

「上場する」というのは資金調達や社会的信用の獲得のためであり、それ自体が目的になるものではないのです。

上場したけれども、上場で得た資金の使いみちが明確でなく、成長が描けない上場企業も少なくありません。IPOバブルといわれる加熱状況が起こっていますが、上場は目的ではないということを今一度経営者は理解しておく必要があります。

コメントを残す