個人事業主、自営業者の方は法人よりも資金調達の選択肢が狭くなってしまうため、どうすれば資金調達できるのか?理解していない方も多いようです。今回は、個人事業主の資金調達方法について解説します。

個人事業主の資金調達方法その1.「日本政策金融公庫」

日本政策金融公庫とは

政策金融機関とは

つまり、

日本政策金融公庫は、民間の金融機関が積極的に融資をしない方に対しても、融資してくれる可能性がある「国」の金融機関と考えて良いでしょう。

日本政策金融公庫には色々な融資制度がありますが

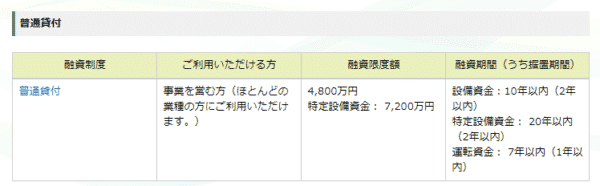

「普通貸付」

「新規開業資金」

など他の融資制度も、多くのものが

事業を営む方(ほとんどの業種の方にご利用いただけます。)

となっています。

「個人事業主でも、利用ができる」ということです。

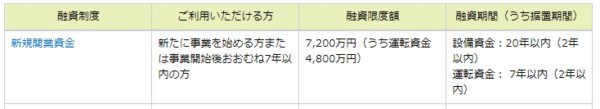

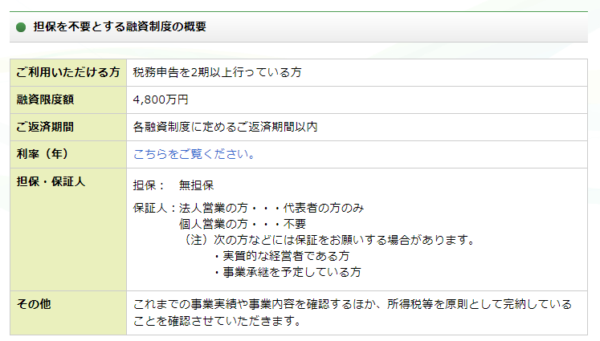

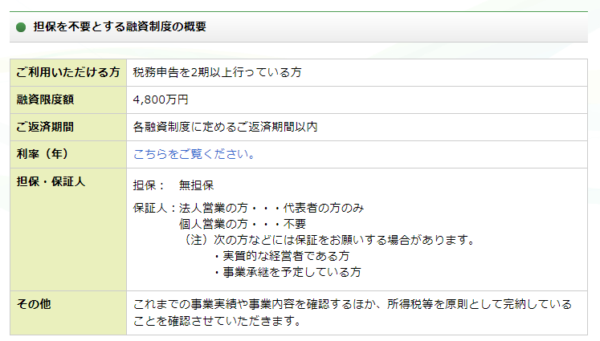

「担保を不要とする融資」の概要

- 担保も不要

- 保証人も不要

で金利は2.0%を切る低金利となっています。

当然、個人事業主でも融資を受ける際に審査はありますが

「これまでの事業実績や事業内容を確認するほか、所得税等を原則として完納していることを確認させていただきます。」

となっていることからもわかる通りで

重要なのは「税金の未納がないこと」ぐらいですので

- 書類の提出

- 明確な受け答え

ができていれば、個人事業主でも借りられる可能性はかなり高いのです。

「担保を不要とする融資」の場合は、税務申告を2期以上行っている方が条件となっていますが、2期経過していない場合は「新創業融資制度」を利用することになります。

「新創業融資制度」の概要

個人事業主で開業する資金も、「日本政策金融公庫」で調達できるということです。

注意しなければならないのは

創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方

という条件があることぐらいです。

「日本政策金融公庫」で個人事業主が資金調達をするメリットデメリット

メリット

- 借りられる可能性が高い

- 低金利

デメリット

- 調達するまでに時間がかかる

- 創業融資の場合は10分の1の自己資金が必要

個人事業主の資金調達方法その2.「信用保証協会の保証付融資」

信用保証協会とは

を言います。

銀行は、経営が安定しない、貸し倒れリスクが大きい中小企業、零細企業には「貸し渋り」をしてきた背景があるのですが、それでは経済が良くならないので、公的機関が「信用保証」を行うことで、金融機関が信用力の低い中小企業や個人事業主にも融資をしやすくしているのです。

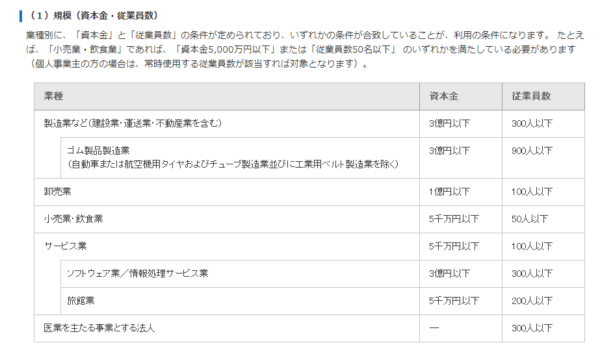

信用保証協会は「中小企業」「個人事業主」のための機関なので、利用できる方は「資本金」「従業員数」の上限があります。

個人事業主の方の場合は、常時使用する従業員数が該当すれば対象となります。

となっているので、個人事業主も利用できるということです。

申込むのは信用保証協会ではなく、融資を受ける金融機関で申込みを行います。

「信用保証協会の保証付融資」で個人事業主が資金調達をするメリットデメリット

メリット

- 借りられる可能性がある

- 低金利

デメリット

- 調達するまでに時間がかかる

- 日本政策金融公庫よりは審査が厳しくなる

- 信用保証料が発生する

個人事業主の資金調達方法その3.「信用金庫」

信用金庫とは

信用金庫は地域ごとに存在するのですが、「地域で集めた資金を地域の中小企業と個人に還元することにより、地域社会の発展に寄与する」という信用金庫の理念があるため、その地域で事業を行っている個人事業主も融資の対象となるのです。

「非営利」で「相互扶助」を掲げる金融機関ですから、銀行と比較すると個人事業主でも融資が受けやすい特徴があります。

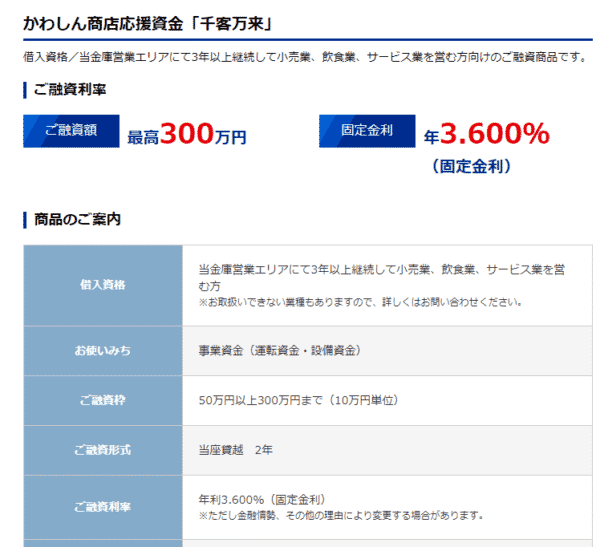

例:川崎信用金庫/かわしん商店応援資金「千客万来」

当金庫営業エリアにて3年以上継続して小売業、飲食業、サービス業を営む方向け

ですから、個人事業主も当然対象になるのです。「商店応援」と融資商品名に書いてあるぐらいですから、法人だけでなく、個人事業主に手厚いことがわかります。

「信用金庫」で個人事業主が資金調達をするメリットデメリット

メリット

- 借りられる可能性がある

- 比較的低金利

デメリット

- 日本政策金融公庫、信用保証協会付融資よりは審査が厳しくなる

- 地元の信用金庫しか利用できない

個人事業主の資金調達方法その4.「信用組合」

信用組合とは

信用組合は、信用金庫と同じ協同組織の金融機関ですが、根拠法や会員資格が違うだけで、同じような目的を持っています。

- 信用金庫:信用金庫法

- 信用組合:中小企業等協同組合法協同組合による金融事業に関する法律

「信用組合」で個人事業主が資金調達をするメリットデメリット

メリット

- 借りられる可能性がある

デメリット

- 日本政策金融公庫、信用保証協会付融資よりは審査が厳しくなる

- 地元の信用組合しか利用できない

個人事業主の資金調達方法その5.「ビジネスローン」

ビジネスローンとは

ビジネスローンは銀行、信用金庫、信用組合、ノンバンク、クレジットカード会社など幅広い金融機関で取り扱いがあります。

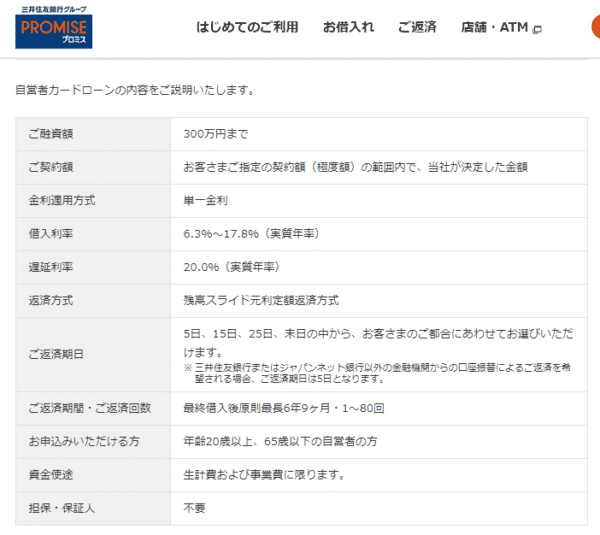

例:プロミス/自営者カードローン

プロミス/自営者カードローンのように「個人事業主」限定のビジネスローンも多く、かつ「金利が高めに設定」されているため、審査は通りやすいのです。

「ビジネスローン」で個人事業主が資金調達をするメリットデメリット

メリット

- 審査が通りやすい

- 最短即日融資

- コンビニATMで借入・返済ができる

- 限度額の範囲内で何度でも借入ができる

デメリット

- 金利が高い

個人事業主の資金調達方法その6.「個人向けのカードローン」

カードローンとは

基本的にカードローンは事業資金に利用することができません。

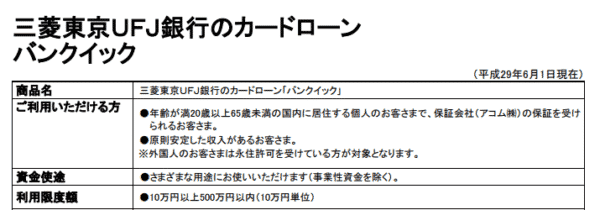

例:三菱東京UFJ銀行/カードローン「バンクイック」

●さまざまな用途にお使いいただけます(事業性資金を除く)。

というように「事業資金を除く」というカードローンが多いのです。

しかし、消費者金融を中心とした一部のカードローンでは

例:プロミス/フリーキャッシング

生計費に限ります。

(ただし、個人事業主の方は、生計費および事業費に限ります)

というように「個人事業主なら事業資金に使ってもいいよ。」という設定になっているところが増えているのです。ビジネスローンと同じ無担保ローンですので、「審査が通りやすい」反面、「金利が高い」デメリットがあります。

「カードローン」で個人事業主が資金調達をするメリットデメリット

メリット

- 審査が通りやすい

- 最短即日融資

- コンビニATMで借入・返済ができる

- 限度額の範囲内で何度でも借入ができる

デメリット

- 事業資金OKのカードローンが少ない

- 金利が高い

個人事業主の資金調達方法その7.「ファクタリング」

ファクタリングとは

です。

通常、商品を販売したり、サービスを提供したときの代金は「月末締め翌月末支払い」とか「月末締め翌々月末支払い」とか30日~60日まで入金されません。

しかし、ファクタリングを利用すれば、ファクタリング手数料を支払うことで最短即日で買い取ってもらうことができるのです。また、ファクタリングにも審査がありますが、審査の対象はお金を支払う売掛先(クライアント)ですので、売掛先(クライアント)が大手企業であればほぼ審査には通るのです。

ただし、個人事業主が利用できるのは3社間ファクタリングです。売掛先(クライアント)へ債権譲渡の承諾をもらう必要があります。

「ファクタリング」で個人事業主が資金調達をするメリットデメリット

メリット

- 最短即日の資金化ができる

- 審査が通りやすい

デメリット

- ファクタリング手数料が発生する

- 売掛先(クライアント)の承諾が必要

個人事業主の資金調達方法その8.「補助金・助成金」

補助金・助成金とは

補助金・助成金は、国や地方自治体の政策を実現する企業や個人事業主を支援するための制度です。

助成金を受給するための条件を満たす

助成金を申請する

ことで「補助金・助成金」を受け取ることができます。

ただし、はじめから予算(募集人数の枠)が決まっているので、高い倍率になることも多く、申請しても必ず受給できるものではありません。また、申請のための書類も多いデメリットがあります。

それでも、返済しないで良い資金調達方法としては魅力的と言えるでしょう

例:中小企業・小規模事業者向けの補助金・助成金検索「ミラサポ」

小規模事業者(個人事業主)で検索してみると

東京都だけで「85件」の補助金・助成金を探すことができます。

「補助金・助成金」で個人事業主が資金調達をするメリットデメリット

メリット

- 返済しないで良い

デメリット

- 申請したからと言って受給できるものではない

- 時間がかかる

- 提出書類が多い

個人事業主の資金調達方法その9.「クラウドファンディング」

クラウドファンディングとは

クラウドファンディングであれば、資金調達をする主体が「法人」であるのか?「個人事業主」であるのか?「個人」であるのか?は大きな問題になりません。

- 「集める資金を何に使うのか?」が魅力的であって

- 「出資した人に何を還元するのか?」に賛同してもらえれば

十分な資金調達ができるのです。

例:Makuake

「クラウドファンディング」で個人事業主が資金調達をするメリットデメリット

メリット

- 企画によっては高額な資金調達も可能

デメリット

- 「いくら集まるのか?」がやってみないとわからない

- 魅力的なプロジェクトでないと資金が集まらない

個人事業主の資金調達方法その10.「家族・親戚・友人・知人」

説明するまでもありませんが、個人事業主の場合、金融機関からの借入が法人よりも難しいため、「家族・親戚・友人・知人」に頼る方も少なくありません。

しかし、無理に「家族・親戚・友人・知人」から借りて返済できずに、人間関係を壊してしまうのであれば、「家族・親戚・友人・知人」からは借りないという決断も重要です。

簡単に「親に借りればいいや。」とは思わないようにしましょう。

「家族・親戚・友人・知人」で個人事業主が資金調達をするメリットデメリット

メリット

- 人間関係の信頼性が高ければ借りられる可能性が高い

デメリット

- 返済できなければ人間関係は壊れる

個人事業主は「法人成り」することも視野に入れよう!

まったく同じ経営状況でも、資金調達のしやすさは

になってしまいます。

なぜなら

個人事業主には決算がありません。

法人は決算で経営状況を公的に申請する必要があります。

個人事業主の確定申告や青色申告も経営状況が記載されていますが、情報が決算書と比較すると不足してしまうのです。

また、個人事業主は、自分の生活費なども事業の経費として計上してしまう方が多いのですが、法人であれば会社と代表者の会計をきっちり分ける必要があるので、金融機関からすれば信用がしやすいのです。

結局、同じ利益を出しているのであれば、個人事業主よりも法人の方が融資の審査に通りやすいのです。

だとすれば、個人事業主から法人へ「法人成り」することも、資金調達方法の一つとして検討すべきことなのです。

まとめ

個人事業主の資金調達方法には

- 「日本政策金融公庫」

- 「信用保証協会の保証付融資」

- 「信用金庫」

- 「信用組合」

- 「ビジネスローン」

- 「個人向けのカードローン」

- 「ファクタリング」

- 「補助金・助成金」

- 「クラウドファンディング」

- 「家族・親戚・友人・知人」

があります。

どの資金調達方法にも、メリットデメリットがあるので、あなたの状況にあった資金調達方法を選びましょう

「個人事業主も銀行から融資って受けられるの?」

・・・