中小企業が利用できる資金調達方法の一つとして「手形割引」という方法があります。今回は、手形割引のメリットデメリットと注意点をわかりやすく解説します。

手形とは?

商取引・ビジネスで利用される手形には「約束手形」「為替手形」があります。

商取引で利用される手形(約束手形・為替手形)とは?

を言います。

通常の信用取引の流れ

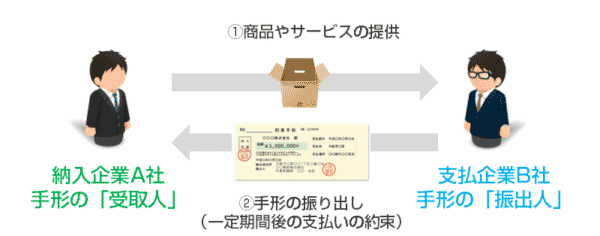

手形(約束手形)を活用した取引の流れ

一般的には商品やサービスを顧客に提供・納品したら、請求書を発行して、その期日に振り込んでもらうことになります。これは一般的な商取引であり、「信用取引」「掛け取引」などと呼ばれます。

「手形」を活用した取引では

- 商品やサービスを受けとる顧客側 → 「手形」を発行(振り出す)「振出人」

- 商品やさーびすを提供した納入企業側 → 「手形」を受け取る「受取人」

となって、取引が進められるのです。

商品やサービスを受けとる顧客側「振出人」にとって見ると・・・

「掛け取引」ではなく「手形取引」をするメリットは

- 掛け取引では、下請法に該当する場合、最長60日以内に支払わなければならないが、手形であれば90日~120日に支払いが伸ばせるため、資金繰りが改善する

というものであり

売上が大きい大企業ほど「手形取引」を採用し、下請けに長期の支払を強いるケースが多いのです。

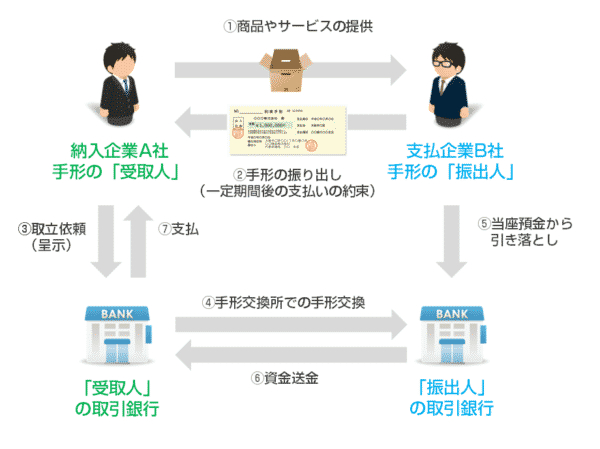

手形取引の仕組み

手形取引の登場人物

- 「手形」を振り出す「振出人」

- 「手形」を受け取る「受取人」

- 「振出人」の取引銀行

- 「受取人」の取引銀行

手形取引の流れ

- 「納入企業」が商品やサービスを提供する

- 「支払企業」が「手形」を振り出す

- 「手形」の支払期日になったら「受取人」が取引銀行に手形を呈示する

- 「受取人」の取引銀行と「振出人」の取引銀行は「手形交換所」で手形を交換する

- 「振出人」の取引銀行は、当座預金口座から「手形」の金額を引き落とす

- 「振出人」の取引銀行から、「受取人」の取引銀行へ「手形」の金額が送金される

- 「受取人」の取引銀行から、「受取人」へ「手形」の金額が支払われる

概要

手形取引では、商品やサービスの提供を受けた「顧客(クライアント)」側が代金の支払の代わりに「手形」を振り出します。

商品やサービスを納入した企業は「受取人」として「手形」を受け取ります。

「手形」を受け取った「受取人」は、手形の支払期日に取引銀行へ「手形」を持ち込んで、「呈示(取立依頼)」をします。

「受取人」の取引銀行は、持ち込まれた手形を「手形交換所」で、「振出人」の取引銀行と交換します。「振出人」の取引銀行は、「振出人」の当座預金から、支払額を引き落とし、「手形」と引き換えに「受取人」の取引銀行に送金します。

「受取人」の取引銀行は、送金されたお金を「手形」の受取人に支払います。

これは「手形取引」の流れとなります。

資金調達方法「手形割引」とは?

「手形割引」とは

を言います。

- 手形割引を依頼する人のこと → 割引依頼人

- 手形を割引く人のこと → 割引人

- 割引かれた手形のこと → 割引手形(割手)

と言います。

手形割引業者は「手形割引」のことを「手形買取」と言ったりもします。

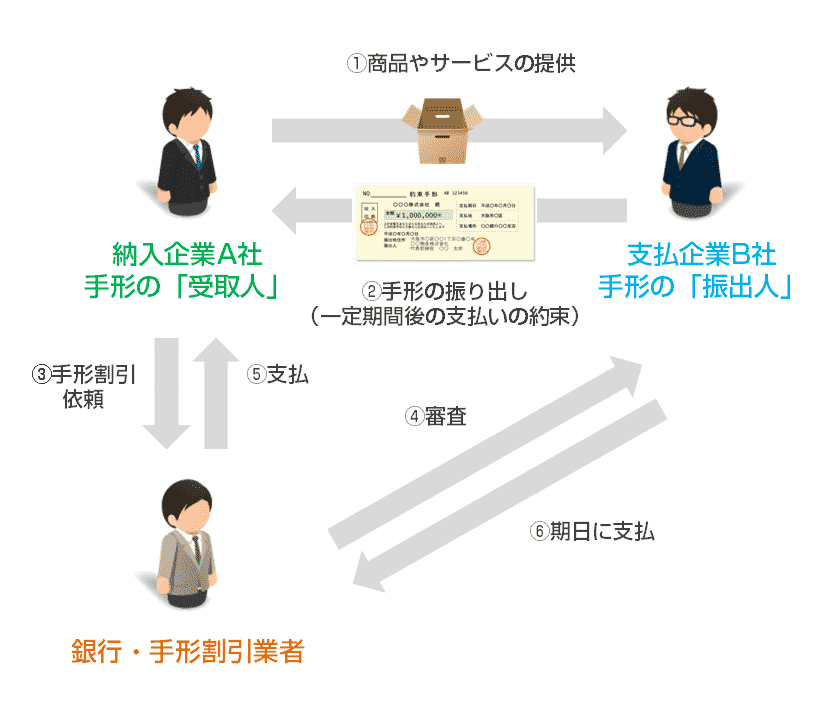

手形割引の仕組み

手形割引の流れ

- 納入企業が支払企業に商品やサービスの提供

- 支払企業(振出人)が納入企業(受取人)に手形の振り出し

- 納入企業(受取人)が取引銀行や手形割引業者に手形割引依頼

- 取引銀行や手形割引業者が振出人の審査

- 審査通過後、利息や手数料を除いた金額を割引依頼人に支払

- 期日に支払企業(振出人)が割引人に支払い

概要

「手形割引」の場合、手形で支払いを受けた納入企業「受取人」が、「手形割引」を利用するかどうかを決定することができます。

利用するとなった場合、手形の「受取人」は、「取引銀行」もしくは「手形割引業者」に「手形割引」を依頼します。

この場合の「受取人」のことを「割引依頼人」と呼び、手形割引を行う人のことを「割引人」と言います。

「割引人」は、「割引依頼人」から、手形割引依頼を受けた場合、審査を行います。

審査が無事通れば、「割引人」は「割引依頼人」に利息や手数料を除いた金額を支払います。

「割引人」は、期日に「手形」の支払いを満額受け取ることで「手形割引」が完了します。

手形割引の審査

「手形割引」を依頼した場合、「銀行」や「手形割引業者」は審査を行います。

審査によって

- 割引の可否の決定

- 割引率の決定

を行うのです。

手形割引の審査では

- 振出人の信用力の審査

- 裏書人の信用力の審査

- 割引依頼人の信用力の審査

を行います。

振出人の信用力の審査

手形割引の審査で一番重要なのが「振出人」の支払能力の審査です。

最終的に、手形のお金を支払うのが「振出人」です。手形を買い取る「銀行」「手形割引業者」にとってみれば、お金を支払う「振出人」の信用力が手形割引の審査で一番重要なのは間違えありません。

- 経営状況

- 過去の手形取引の実績

- 支払遅延などの有無

をチェックして、総合的に審査が行われます。

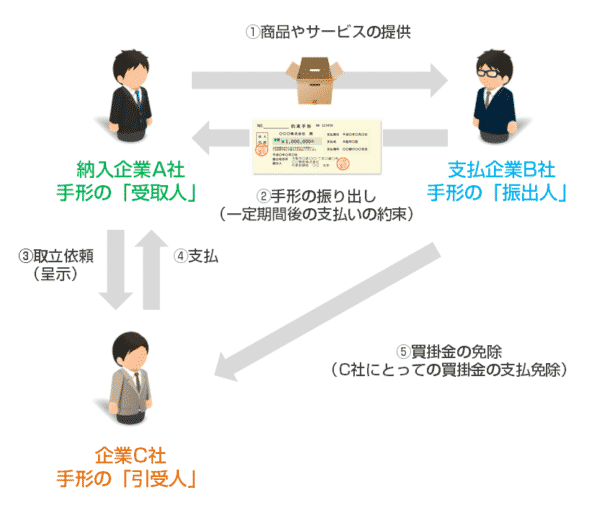

裏書人の信用力の審査

手形の裏書とは

手形の受取人による、第三者へ譲渡するときに行うものです。

手形の裏面に「表記金額を下記被裏書人またはその指図人へお支払下さい」という文章(裏書文句)と、譲渡する相手(被裏書人)の名前を書いて、譲渡する人(裏書人)が署名・捺印して、その手形を被裏書人に渡します。

これで「手形」の第三者への譲渡が完了します。

「手形」の裏書は何度でもできるので、手形を買い取る「銀行」「手形割引業者」にとってみれば、今までの「手形」を所持した人の流通履歴がわかることになります。

なぜ、裏書人の信用力を審査しなければならないかというと・・・

万が一、「振出人」が支払をできない場合は、手形の「所持人」は「振出人」から請求するはずの金額を、変わりに「裏書人」のいずれかの人から請求することができます。

と表現します。

手形を買い取る「銀行」「手形割引業者」にとってみれば、万が一、「振出人」が支払をできない場合に「裏書人」に支払いを請求することができるのです。

割引依頼人の信用力の審査

「裏書人」と同様に、「受取人(割引依頼人)」にも、手形の「償還義務」があります。

手形割引で、手形を「銀行」「手形割引業者」に割引(買取)してもらった後に、「振出人」が支払をできない場合は、「受取人(割引依頼人)」が手形を買い戻さなければなりません。

このときに「受取人(割引依頼人)」が買い戻しができない資金力だと、「銀行」「手形割引業者」の貸し倒れリスクが上がってしまうのです。

手形の償還義務

しかし、会社が倒産などをして、「振出人」が手形金の支払義務を履行できないケースが出てきます。

手形の「所持人」は、万が一、「振出人」が支払いを行わない、支払ができない場合に,その手形のすべての「裏書人」「受取人」に対して手形金その他一定の金額の支払いを求めることができます。

これを「償還義務」と呼びます。

「裏書人」は、自分以前の「裏書人」に対して同じように償還請求権を行使することができます。「再遡求」と呼びます。受取人は,最終の「償還義務者」となります。

「手形割引」は「ファクタリング(売掛債権譲渡)」の違い

「手形割引」は「ファクタリング(売掛債権譲渡)」と混同されることが多いのですが、この「償還義務」のありなしが大きな違いとなってきます。

- 手形割引 → 手形の支払期日より前に手形を譲渡して、資金調達する方法

- ファクタリング → 売掛債権の支払期日より前に売掛債権を譲渡して、資金調達する方法

と「手形」と「売掛債権」の違いしかないように思われがちですが

- 手形割引 → 償還請求権なし(ノンリコース):支払者が支払わない場合にも、支払の義務を負わない

- ファクタリング → 償還請求権あり(リコース):支払者が支払わない場合には、支払の義務を負う

という明確な違いがあります。

手形割引料(手形割引手数料)とは?

手形割引では、「銀行」「手形割引業者」に割引を依頼しますが・・・

手形の額面で買い取ってもらえるわけではありません。

手形の支払期日よりも、早く資金を調達できる代わりに「銀行」「手形割引業者」に「手形割引料(手形割引手数料)」を支払わなければならないのです。

手形割引料(手形割引手数料)の相場は

- 都市銀行:1.5~3.0%

- 普通銀行:2.0~3.5%

- 信用金庫:2.5~4.5%

- 信用組合:3.5~5.5%

- 手形割引業者:2.5%~15.0%

です。

都市銀行などの方が「手形割引料(手形割引手数料)」が安い代わりに、審査が厳しくなります。

逆に、手形割引業者は審査が甘い代わりに「手形割引料(手形割引手数料)」が高くなってしまいます。

手形割引料(手形割引手数料)の計算

手形割引手数料 = 手形割引料 + 取立料

- 手形額面金額:手形に記載された金額のこと

- 手形割引率:手形割引人が要求する利息・金利のこと。「年率」表記が一般的です。

- 支払期日までの日数:手形が決済されるまでの日数のこと

- 取立料:手形交換の際の手数料

計算例1

- 手形額面金額:500万円

- 手形割引率:年率3.5%

- 支払期日までの日数:90日

- 取立料:600円

割引料 = 手形:5,000,000円 × 年率3.5% × 満期まで90日 / 365日 = 43,150円

取立料 = 600円

受取金額 = 手形:5,000,000円 - 割引料:43,150円 - 取立料:600円= 4,956,250円

計算例2

- 手形額面金額:100万円

- 手形割引率:年率5.0%

- 支払期日までの日数:90日

- 取立料:600円

割引料 = 手形:1,000,000円 × 年率5.0% × 満期まで90日 / 365日 = 12,328円

取立料 = 600円

受取金額 = 手形:5,000,000円 - 割引料:12,928円 - 取立料:600円= 987,072円

手形割引のメリット

メリットその1.早期の資金化ができる

「手形」の支払は

30日、60日、90日、120日・・・が一般的な支払期日です。

しかしながら、

- 7カ月(台風手形)

- 10カ月(お産手形)

- 1年(七夕手形)

というような長期の手形も存在しているのです。

手形による支払を採用している企業は、大企業が多く、手形を受け取る側は、下請けですから中小企業が多いのです。

メリットその2.融資と比較すれば審査が甘い

銀行の融資やビジネスローンと比較した場合

手形割引の審査は、格段に甘い

のです。

支払うのは振出人であり、大企業であることが多いのです。「銀行」や「手形割引業者」も、一番審査で重要視するのは「振出人」の信用力であり、「受取人」の審査も行いますが、重視する度合いはかなり低いので、「受取人」の信用力が、銀行融資やビジネスローン審査に通らないレベルであっても、「手形割引」の審査には通るという可能性が出てくるのです。

メリットその3.手形割引料(手形割引手数料)は安い

前述した通りで、手形割引の手形割引料は

- 都市銀行:1.5~3.0%

- 普通銀行:2.0~3.5%

- 信用金庫:2.5~4.5%

- 信用組合:3.5~5.5%

- 手形割引業者:2.5%~15.0%

です。

手形割引業者であっても、上限金利は「利息制限法」の15.0%(100万円以上の場合)が上限になるのです。

メリットその4.信頼できる業者のみが取り扱える

「手形割引」は、あくまでも融資の一種ですので「貸金業法」「銀行法」で規制されます。

「ファクタリング」は、融資ではない債権の売買であり、「貸金業法」「銀行法」で規制されません。

そのため、ファクタリング会社は、貸金業の登録をしていないため、怪しい会社も多く存在しているのです。

安心感は、金融機関でなくとも、「手形割引」の方が高いと言えます。

手形割引のデメリット

デメリットその1.買戻し義務がある

前述した通りで、「手形割引」には、「割引依頼人(受取人・裏書人)」に「償還義務」があります。

万が一、「手形割引」で「手形」を割り引いてもらってから、「振出人」が支払えない状態になってしまった場合、「手形」を買い戻す義務が発生してしまうのです。

デメリットその2.手形割引料(手形割引手数料)が発生する

手形割引を依頼したら、満額を「銀行」「手形割引業者」が支払ってくれるわけではありません。

「銀行」「手形割引業者」は、手形割引料(手形割引手数料)を額面から除いた金額のみを振り込んでくるのです。

デメリットその3.手形を持っていなければ使えない

手形割引は、手形を所持していなければ利用できない資金調達方法です。

おすすめの手形割引業者

エスワイシー/手形割引

| 金融機関名 | 株式会社エスワイシー |

| 本社所在地(都道府県) | 東京都 |

| 割引率下限 | 3.00% |

| 割引率上限 | 13.00% |

| 融資スピード | 最短1時間、審査・見積もりは最短3分 |

| 事務手数料 | 0円。※実費:銀行取立料756円 |

| 割引可能条件 | 支払期日まで15日以上ある手形 |

| 来店 | 不要、郵送契約可能 |

まとめ

手形とは

- 商品やサービスの納入企業が、代金を一定期間の後に支払うことを約束して発行する書面(有価証券)のこと

を言います。

手形割引とは

- 満期を迎える前の手形を、満期日までの利息や手数料を差し引いた金額で第三者に譲渡すること

を言います。

手形割引のメリット

- メリットその1.早期の資金化ができる

- メリットその2.融資と比較すれば審査が甘い

- メリットその3.手形割引料(手形割引手数料)は安い

- メリットその4.信頼できる業者のみが取り扱える

手形割引のデメリット

- デメリットその1.買戻し義務がある

- デメリットその2.手形割引料(手形割引手数料)が発生する

- デメリットその3.手形を持っていなければ使えない

があります。

「手形割引とは、どういう資金調達方法になりますか?」

「手形割引のメリットデメリットを教えてください。」

・・・