会社の資金繰りを考えると、毎月収支に変動があるのは当たり前のことです。経営者にしてみれば「リスクヘッジをするためには、できるだけ多くの枠を銀行に持っておきたい。」と考えるのが当然なのです。

では「銀行から融資枠をとる」ためには、銀行と、銀行の融資担当者と、どういうコミュニケーションを取るべきなのでしょうか?今回は「銀行融資の融資枠(極度枠)をとる交渉方法」について解説します。

融資枠(極度枠)がある銀行融資の種類

手形割引

手形割引とは

手形割引では

銀行が買い取った手形が不渡りになった場合に、買い取ってもらった企業が買い戻さなければなりません。そのため、銀行は「手形割引」を実行する前に「企業の買い戻し力」を審査をして、「手形割引枠」の設定を行うのです。

手形貸付

手形貸付とは

手形貸付では

借主を振出人、銀行を受取人とする約束手形を、借主に振りださせて、銀行がそれを預かるという形を取ります。

当座貸越

当座貸越とは

当座貸越では

借りた企業が返済しなくても、枠の範囲内であれば問題がないため「借りっぱなし」の状態になりやすいため、審査は厳格に行われるのです。

この3つが「融資枠(極度枠)がある銀行融資」なのです。

銀行融資の融資枠(極度枠)をとる交渉方法

その1.融資枠をとる融資方法の順序が重要

まずしなければならないのは

融資枠をとる交渉の前に、融資の難易度を理解する

ということです。

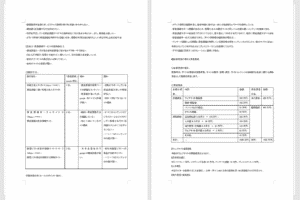

上記の3つの融資方法では、難易度の低い順は

となります。

理由も含めて理解する必要があります。

手形割引の審査難易度

手形割引には

- 「手形」という入金が約束されているものを買い取る仕組み

- 万が一、振出人が倒産し「手形が不渡り」になっても、依頼人が買い戻す義務がある

- 「手形」の期間

という特徴があります。

つまり、銀行にとっては

- 返済原資が明確

- 手形サイトは90日~120日が一般的(≒短期の融資)

- 万が一、不渡りになっても、買い戻しで回収できる

ため、融資の貸し倒れリスクが低いのです。

貸し倒れリスクが低いのですから、審査の難易度も低くなります。

手形貸付の審査難易度

手形貸付には

- 返済原資が明確(手形が担保ということは「売上」が返済原資)

- 1年未満の短期融資

- 割引ではなく「融資」

という特徴があるため、「手形割引」と比較すると審査の難易度は急激に上がってしまうのです。

担保があるとはいえ、あくまでも「融資」に該当するものですから、銀行側の貸し倒れリスクも高くなってしまい、難易度が上がるのです。

当座貸越の審査難易度

当座貸越には

- 借りっぱなしになるリスクがある

のです。

当座貸越の場合、「毎月の元金返済がない」融資方法ですから、「利息だけ支払うけど、今は返済できないから借りっぱなし。」という選択をしてしまう企業が多く、銀行側の貸し倒れリスクも高いのです。

融資枠を取る交渉をするためには難易度の低いものから、高いものに移る必要があります。

つまり、

- 手形割引

- 手形貸付

- 当座貸越

という順番で、交渉をしていくべきなのです。

前述した通りで「手形割引」は一番難易度の低い融資方法です。

新規で銀行から枠を取りたいときは、まず「手形割引」から融資依頼をするべきなのです。

その時に重要になるのは

- 「手形」の振出人の信用力

- 「手形」の依頼人の会社の買い戻し力

の2点です。

とくに振出人が大手企業であれば、倒産リスクは低く、「買い戻し」が発生するリスクもほとんどありません。

なのです。

その2.預金取引をしてから融資依頼をする

いくら「手形割引」の難易度が低いからといって、いきなり初見の銀行に「手形割引の融資依頼」をしても、成功率は下がってしまいます。

です。

その3.銀行担当者に経営情報の提出・情報交換を頻繁に行う

手形割引は

- 手形を売って、お金をもらう仕組み

ですから、「モノの売買」のような感覚で「手形割引」をとらえる経営者も少なくありません。

たしかに「手形割引」は「手形貸付」「当座貸越」「証書貸付」と比較すると、融資の印象はかなり薄いものですから、致し方ない面もあるのですが・・・

銀行から見て、あくまでも「融資」なのです。

しかも、「手形割引」の枠をとるのは、とっかかりであって、将来的には「手形貸付」「当座貸越」の枠を取りにいかなければならないのですから

銀行の融資担当者には

- 定期的に試算表を提出する

- 向こう1年の資金計画(経営計画)を提出する

- 資金繰り表を提出する

- 知人の会社など営業成績に紐づく紹介をする

・・・

などの基本的な「銀行との付き合い方」が重要になるのです。

似たような資金調達方法には「ファクタリング」があります。

その4.割引手形枠の計算方法を知って交渉のカードとして使う

割引手形枠の計算方法

- 平均月商:1,000万円

- 手形比率:30%

- 手形サイト:3カ月

の場合

になります。

ということです。

割引手形枠が500万円しかない銀行に対しては

と広げる交渉ができるのです。

その5.複数の銀行に手形割引の枠をとる交渉をする

前述した通りで「手形割引」は銀行にとって貸し倒れリスクの低い融資方法です。

そのため、新規開拓に使われやすいのです。

また、新規開拓時には「すべての手形を自社で引き受けたい」という意向もでてくるため

- 割引手形枠:900万円

- A銀行の割引手形枠:500万円

の状態で、B銀行に依頼した場合、最大額の「900万円」を設定してくれることが多いのです。

「手形割引」の場合は、保有する「手形」の金額以上は枠があっても、使い切れないので、枠を広げておく意味はそれほどありませんが、急激に売上が上昇するケースなどでは、「手形」が急増してしまうのでそれに対応するためには、ある程度枠の余裕を持っておいた方が良いのです。

その6.決算月がねらい目

前述した通りで「手形割引」の場合は

- 銀行の新規開拓の営業ツール

として、使われるケースが多いのです。

- 銀行の融資担当者の手続きが簡単

- 銀行の貸し倒れリスクがかなり低い

- 手形の振出人の信用力が高ければ、依頼人の信用力が低くても利用できる可能性が高い

ことが理由です。

そのため、銀行の新規開拓営業が活発化する「決算月」がねらい目です。

銀行も、株式会社ですから、決算の前は追い込みで決算数値をよく見せなければならないのです。

- 銀行の決算月は、3月です。

- 中間決算月は、9月です。

3月、9月は、銀行の新規営業も力を入れる時期なので、他の月よりも「枠を取れる」可能性が高くなるのです。

その7.「定期預金」や「不動産」を担保として差し入れる

「割引手形枠」の場合は、「定期預金」や「不動産」の担保を用意しなくても、手形の金額に応じて、「割引手形枠」を設定してくれる可能性が高いのですが・・・

「手形貸付枠」「当座貸越枠」は、「割引手形枠」とは難易度が段違いなのです。

- 新規の銀行にアプローチ

↓

- 「預金取引」開始

↓

- 「割引手形枠」の設定

までは行っても、なかなか

- 「手形貸付枠」の設定

- 「当座貸越枠」の設定

に行くまでに止まってしまう企業が多いのです。

銀行も、貸し倒れリスクの高い「手形貸付枠」「当座貸越枠」には慎重に判断するのです。

- 法人の不動産

- 法人の定期預金

- 経営者個人の不動産

- 経営者個人の定期預金

などを、担保に設定することで

と交渉することが可能になります。

その8.「資金使途」と「返済原資」を明確にして依頼する

証書貸付の場合、金額が明確な一回の融資ですから

- 資金使途:○○という設備資金

- 返済原資:毎月の売上、設備導入より売上増を見込む

という形で、わかりやすく「資金使途」と「返済原資」を提示することができます。

カードローンやビジネスローンではありませんから

「枠」があって、いつでも借りたれるもの

と認識していると、いつまでたっても借りることはできないのです。

- なぜ、融資枠がある融資が必要なのか?

- 融資枠の資金使途は何が考えられるのか?

- 融資枠を最大額借りた場合の返済原資はどうなるのか?

- 融資枠を設定してもらった場合の定期的な報告について

という基本的な部分を提示できなければ、銀行も納得してくれないのです。

- 何に使う

- どうやって返済する

が大切なのは、個人間の貸し借りでも同じことです。

これがぼやけてしまうのが「融資枠を設定できる融資方法」ですので、それが明確に提示できれば「融資枠を取れる」可能性が高くなるのです。

その9.「手形割引」で信頼関係を構築する

前述した通りで「手形割引」まではスムーズに行くのですが、「手形貸付枠」「当座貸越枠」は急にハードルが上がってしまいます。

このケースでは

「手形割引」を利用しながら、銀行の融資担当者とコミュニケーションを取り

- 経営状況

- 経営数値

- 資金繰り情報

- 競合優位性

・・・

などを伝えながら

をヒアリングしていくべきです。

大抵の銀行の融資担当者は

という目安を提示してくれます。

その10.枠を広げる方法は「売上」「利益」を出すのが一番の近道

最終的に「枠」を取れるかどうかは

- 資金使途が明確か?

- 返済原資が十分にあるか?

の2点に集約されます。

すでに「枠」があるのであれば、資金使途の方はある程度クリアしているのですから

残る関門は

- 返済原資が十分にあるか?

です。

融資枠の最大額を計算する方法は

- 平均月商の3か月分

- 「直近の経常利益」+「減価償却費」 × (返済期間)5年分

- 借入金月商倍率 = (長期借入金 + 短期借入金 + 割引手形) ÷ 月平均売上高

・・・

など、銀行によっても異なり、いろいろな方法で計算されます。

どの方法で融資枠が計算されるにせよ

- 売上

- 利益

が十分にないと数値は上がっていかないのです。

まとめ

融資枠(極度枠)がある銀行融資の種類には

- 手形割引

- 手形貸付

- 当座貸越

があります。

融資枠を取りやすいのは、銀行にとって貸し倒れリスクが小さい

- 手形割引

- 手形貸付

- 当座貸越

の順になります。

銀行融資の融資枠(極度枠)をとる交渉方法には

- 融資枠をとる融資方法の順序が重要

- 預金取引をしてから融資依頼をする

- 銀行担当者に経営情報の提出・情報交換を頻繁に行う

- 割引手形枠の計算方法を知って交渉のカードとして使う

- 複数の銀行に手形割引の枠をとる交渉をする

- 決算月がねらい目

- 「定期預金」や「不動産」を担保として差し入れる

- 「資金使途」と「返済原資」を明確にして依頼する

- 「手形割引」で信頼関係を構築する

- 枠を広げる方法は「売上」「利益」を出すのが一番の近道

などがあります。

「融資枠をとる」ために必要なことは、小手先の交渉テクニックではなく

- 銀行の融資担当者の立場になって考える

- 銀行の融資担当者と頻繁に情報交換をする

- 銀行へ、経営資料を定期的に報告する

- 預金取引や手形割引で実績を作りながら、徐々に信頼関係を構築する

- 預金や紹介など銀行の融資担当者へもメリットを与える

- 「資金使途」「返済原資」をロジカルに回答できるようにする

という当たり前の行動が重要になるのです。

とくに

- 手形貸付

- 当座貸越

は「枠を設定する融資」ですので

なのです。

だからこそ、「正しい銀行との付き合い方」を行って「信頼関係を築く」必要があるのです。