という経営者の方も少なくありません。今回は「資金繰り悪化の10の原因と原因ごとの改善方法」について解説します。

資金繰り悪化とは?

「資金繰り悪化とは?」どういう状況のことをいうのでしょうか。

を「資金繰りの悪化」と言います。目安としては3か月後までの支払が可能であれば、正常と言っていいでしょう。

多くの経営者は「資金繰りの悪化」は、いきなり問題が表面化します。それまでは「営業」「商品開発」に力を入れているために気づかないのです。

と経理に怒りはじめるのが「資金繰りの悪化」に気づいたときと言えるでしょう。

こうならないためには資金繰りが悪化する原因と対策をしっかり把握して、事前に対処しておくことが必要不可欠なのです。

資金繰り悪化原因その1「赤字経営」

資金繰り悪化の最大の要因は「赤字経営」「利益の低下」です。

極端に言えば、毎月利益が出ていれさえすれば、資金繰り計画さえきちんとしていれば、資金繰りが悪化することはありません。

毎月の経常利益がプラスであれば、適正な借り入れ、適正な支払い、適正な入金、適正な在庫があれば、資金繰りは回っていくのです。

決算で赤字が1000万円出てしまった場合は、単純に1000万円お金が不足してしまうのですから、その年は「1000万円の資金不足」ということになります。

ですから、毎年赤字で資金不足が発生すれば「資金繰りが悪化」するのも当然なのです。

資金繰り改善方法

黒字化する

これが最大の資金繰り改善方法です。

黒字化するための方法には様々な手法がありますが、大きく分ければ

- 売上を上げる

- コストを下げる

の2択になります。

すぐにできるのは「コストを下げる」です。

- 社員をリストラする

- 外注・アウトソーシングを活用する

- 仕入コストを下げる

- 無駄な経費を削減する

・・・

コストを下げて、利益体質を改善したのちに、時間のかかる売上の増加を目指して、黒字幅の拡大を目指すのがセオリーです。

元々、売上の少ない企業の場合は、売上増を優先させる必要があります。

資金繰り悪化原因その2「過剰投資・投資失敗」

「投資」という行為にも、資金繰り悪化の原因が含まれています。

例えば

「不動産投資としてビル経営に乗り出す」

とした場合には、購入するビルの資金は借り入れで賄うことになるはずです。このときの資金調達の返済原資としては「テナントへの賃貸収益」になります。しかし、満室経営で返済を見込んでいたのに、空室ができてしまったら、返済原資は不足してしまいます。返済額は変わりませんので、事業経営の利益から、返済に回さなければならなくなってしまうのです。資金繰りは悪化します。

「設備投資によって大きな売上増を見込む」

前述した不動産投資であれば、そうはいっても、賃貸収入の読みはある程度周辺物件を見れば、予想ができるはずです。しかし、設備投資によって、新商品を生産するとなった場合には「その新商品でどのくらい売上が増えるのか?」は、ほとんど予想することができず、大きなブレを生んでしまいます。設備投資による新商品分の売上増(利益増)で、その分を返済原資に回す計画を立てていたとしたら、新商品が売れなければ、資金繰りは悪化してしまうのです。

資金繰り改善方法

収益性が薄い資産は売却する

予想した収益を得られなかった不動産、株式などは早期に処分して、損失を最小限にとどめましょう。売却金で借入の返済をすれば、完済はできなくても、返済額は大幅に縮小するはずです。立て直すという方法もありますが、一度うまくいかなくなった資産の有効活用は非常に難しい為、それに力を入れるよりは、手放して本業の利益を増やすことに集中するべきです。

設備投資は売上の確実性を担保してから行う

設備投資をする場合には、プロトタイプやテストマーケティングで「売れること」の確実性を高めてから行うべきです。場合によっては、レンタルや外部のOEMを利用したり、段階を踏んで設備投資に進むべきです。

投資は借入を利用しない

自己資金だけで投資をする分には資金繰りの悪化はありません。借入で投資をすると計画通りの収益が上がらない場合に資金繰りが悪化するのです。

資金繰り悪化原因その3「売掛債権の貸し倒れ」

「貸し倒れ」というのは金融機関だけの話ではありません。一般的な企業であっても、掛け取引(信用取引)の中で

- 仕事を受注したけれども、クライアントが倒産してしまった。

- 仕事を受注したけれども、クライアントがお金を払わずに連絡が取れなくなった。

ということも、往々にして起こりうるのです。

商品やサービスというコスト面の提供はしているのに、お金だけが入金されないのですから

「貸し倒れ」が多ければ多いほど、資金繰りは悪化してしまいます。

資金繰り改善方法

与信審査を徹底する

中小企業の場合は、クライアントから依頼があった場合に与信審査をしない企業が少なくありません。与信審査というのは「支払能力の審査」です。支払い能力の乏しい会社から、仕事の依頼があっても、受けてはいけないのです。「与信審査」の徹底をすれば、貸し倒れ率を大幅に下げることができるでしょう。「与信審査」で決めた与信限度額があれば、その中での取引を徹底します。

売掛金元帳の作成・管理をする

クライアントごとの売掛金の状況を管理することで、回収の計画を立てることや与信審査の基準を作ることもできます。回収の前に、売掛金回収の状況を常に把握できる体制が求められるのです。

未払い顧客への回収強化

売掛債権を支払わない企業に対しての回収もおろそかにしてしまう企業が多いようです。定期的に「いつ払えるのか?」の連絡を入れるだけでもプレッシャーをかけることができますし、内容証明や民事訴訟も選択肢の一つです。回収も、経営の機能の一つとして徹底する必要があります。

資金繰り悪化原因その4「在庫の増加」

過剰在庫とは

を言います。

仕入れはしているということは、仕入れコスト、原材料コスト、製造コストなどは先に支払っているものです。それが売れていないということは、入金がなく、コストだけ出ていっている状態を意味します。

また、在庫が多ければ、その分倉庫代などもかさんでしまうため、保管コストも発生してしまうのです。

資金繰り改善方法

在庫管理を徹底する

過剰在庫が発生するのは、「どんな商品が売れるのか?」の読みが甘いということに他なりません。コンビニのPOSのように商品別の売上状況をリアルタイムでデータで把握できるのがベストですが、そうでないにしても、「なにがどのくらい売れたのか?」という実績データから、未来の需給予測を立てるノウハウを確立する必要があります。

在庫を売れ筋商品に限定する

在庫を持つときは売れ筋商品、つまり「いつでも売却できる可能性が高い商品」に限定することで、過剰在庫を防ぐことができます。在庫のラインナップが広ければ広いほど、顧客満足度は高まりますが、一方で「売れ残り」が発生するリスクも高まるのです。

売れ残り在庫は処分する

売れない在庫は保管していても、保管コストが出ていくだけです。「売れ残り一斉セール」でもなんでも良いですから、販売価格を下げてでも、処分すべきです。

受発注に切りかえる

在庫を保有しなくて良い「受発注」システムであれば、売れても、売れなくても、在庫を抱える必要がありません。仕入れの条件は厳しくなってしまいますが、これも一つの改善策です。

資金繰り悪化原因その5「回収期間と支払期間のバランスの悪化」

クライアントからの入金は、手形で180日後の入金なのに

仕入先への入金は、60日後に支払っていたら

売上が積み上がれば積み上がるほど、資金繰りが悪化するのは自明の理です。

資金繰り改善方法

クライアントへ回収期間を短くする交渉を行う

どうしても発注企業の方が受注企業よりも、力関係が強くなってしまうため、発注企業の支払いサイトに応じて契約をしなければならないことが多いのですが、状況によっては回収期間短縮の交渉に応じてくれるケースもあります。交渉に応じてくれるケースというのは、顧客にとってあなたの会社が必要不可欠な存在であるときです。十分な信頼関係を築けている場合は、交渉してみるのも一つの方法です。

外注先の回収期間を延ばす

こちらの方が断然やりやすいはずです。外注先への支払期間を延ばして、入金までの期間とそろえてしまえば、資金繰りの悪化は食い止められます。すでに契約済みの外注先にも、回収期間をのバズ交渉をしましょう。支払いを小切手で支払う方法もあります。

ファクタリング・手形割引を利用する

ファクタリングは売掛債権の早期資金化、手形割引は手形の早期資金化をする資金調達方法です。どちらも、手数料が発生するため受け取れる金額は少なくなりますが、期日前に入金があるので、経営状況によっては資金繰りの改善に寄与するのです。

資金繰り悪化原因その6「無理な利益配分」

利益が潤沢に出ていないのに

- 役員報酬が手厚い

- 株主配当が手厚い

となってしまっていると、せっかく利益が出ても、利益を食いつぶしてしまう状況になります。

資金繰り改善方法

役員報酬の適正化

役員報酬は1年ごとにしか見直すことができませんが、前年の利益率に応じて、適正な水準に収める必要があります。

利益がないときは株主配当はしない

株主の配当は利益剰余金から支払われます。利益が出ていないのであれば、配当を渡してはいけないのです。

資金繰り悪化原因その7「借入返済額の増加」

売上/利益に対して過剰な借入返済が発生している場合は、資金繰りが悪化します。

ですから、

これ以上の借入返済が発生しているということは、この状況が続けば続くほど資金繰りが悪化するということになります。

資金繰り改善方法

借入金利の引き下げ

借入金利の引き下げ交渉をして金利を下げれば、返済額を下げることにつながります。現在の借入金利よりも低金利で借りられる金融機関があれば「借り換え」を行うことも、金利引き下げになります。

リスケジュール

同じ金利、同じ借入額であったとしても、返済期間が5年から10年になれば、毎月の返済額は約半分に減ります。返済期間を長く設定する交渉ができれば、資金繰りの悪化も食い止められるのです。

資金繰り悪化原因その8「売上の急激な減少」

売上の急激な現象も、資金繰りの悪化に拍車を掛けます。

- 優秀な人材が退社してしまった。

- 大口の顧客からの受注がなくなってしまった。

- 法規制により販売形態を見直さなければならなくなってしまった。

・・・

と急激に売上げが減少した場合は、人員、設備、オフィスなどの固定費はあまり変わりませんから、利益が減少してしまいます。利益が減少するということは資金繰りの悪化するのです。

資金繰り改善方法

売上の減少に応じて固定費も引き下げる

売上の減少が一時的なものではなく、恒常的なものであった場合には、固定費の見直しをして、適正な状態にスリム化することも検討すべき方法と言えます。

- オフィスを小さくする

- 社員を減らす

- 設備をもたない

・・・

営業・販売を強化する

これは経営の当たり前の行動ですので、資金繰りの改善方法というと違和感がありますが

- 代わりになる大口顧客を見つける

- 代理販売などの販売ルートを増やす

- 商品のラインナップの増加によって客単価を引き上げる

- サポートの強化によってリピート率を引き上げる

・・・

色々な方法が考えられます。

資金繰り悪化原因その9「売上の急激な増加」

売上の急激な増加は資金繰りの悪化、ひいては黒字倒産を引き起こしてしまいます。

原価率50%、毎月1000万円の売上の会社が、いきなり大口顧客から月1億円の注文が入ったとしても、その1億円が入金されるのが手形で180日後だったとしたら、その間の期間は仕入れコストの5000万円が発生し続けるのです。

入金までに資金が不足し、倒産してしまうことになります。

資金繰り改善方法

受注前に資金繰り計画を見直す

大口の受注をしても資金繰りが回るのか?事前に検討する必要があります。

難しい場合には

- 銀行に資金調達の相談をする

- クライアントに支払いの早期化を依頼する

- 仕入先に手形による支払いを依頼する(クライアントの支払タイミングに合わせる)

など、条件がクリアできた場合にのみ受注し、そうでない場合は断ることが必要になります。

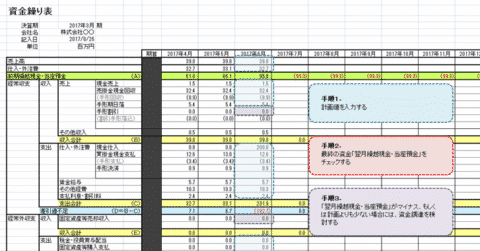

資金繰り悪化原因その10「資金繰り状況を把握していない」

「資金繰りの悪化」が発生する最大の原因は

にあります。

資金繰り状況を把握することが、最大の資金繰り改善方法となります。

資金繰り改善方法

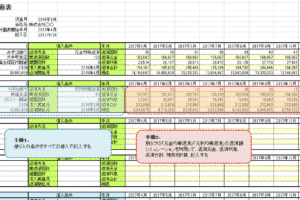

「資金繰り表」を作成して管理する

「資金繰り表」を作成して、週次でチェックを行い、問題がある場合には改善策を実行することが求められます。これをルーティーンにしておけば、資金繰りの悪化は未然に防ぐことができます。

まとめ

資金繰り悪化の原因には

- 「赤字経営」

- 「過剰投資・投資失敗」

- 「売掛債権の貸し倒れ」

- 「在庫の増加」

- 「回収期間と支払期間のバランスの悪化」

- 「無理な利益配分」

- 「借入返済額の増加」

- 「売上の急激な減少」

- 「売上の急激な増加」

- 「資金繰り状況を把握していない」

というものがあります。

「うちの会社の資金繰り悪化の原因と対策がわからない。」

・・・