資金繰りが困難になった経営者が検討しなければならない仕組みとして「リスケジュール(リスケ)」というものがあります。今回は、リスケジュール(リスケ)について解説します。

リスケジュール(リスケ)とは?

リスケジュール(リスケ)とは

を言います。

通常は、銀行融資で借入をすれば、毎月決まった額の返済をしなければなりません。

しかし、いろいろな事情で返済が困難になるケースがあります。

- 経営者の経営計画が甘い

- 取引先の倒産

- 市場の縮小

- 競合の出現

- 価格競争の激化

- 自然災害

・・・

等、様々な要因により、業績悪化、資金繰りの悪化が顕著になり、決まった金額の返済をしてしまうと・・・すぐに倒産してしまう状態になることが考えられるのです。

このときに

と借入先に依頼するのが「リスケジュール(リスケ)」なのです。

銀行もビジネスですから、「借入先の立場に立ってリスケを呑んでくれる」わけではありません。

というきわめてビジネスライクな理由です。

だからこそ、リスケジュール(リスケ)をお願いするときには

銀行・金融機関への返済を一定期間待ってもらう、軽減してもらう代わりに、その期間内に経営を立て直して、元の返済条件に戻さなければならないものです。

銀行や金融機関は「猶予期間を与える(リスケジュールさせる)」ことで、倒産による貸し倒れを防ぎ、融資したお金を回収することを目的としているのです。

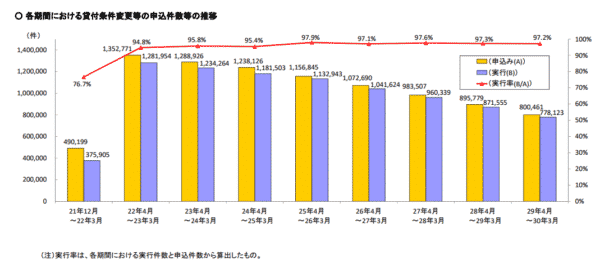

リスケジュール(リスケ)の現状

です。

リスケジュール(リスケ)の実行状況

平成29年4月から平成30年3月末

| 金融機関 | 申込み (A) |

実行 (B) |

謝絶 (C) |

取下げ | 実行率① (B)/[(B)+(C)] |

実行率 (B)/(A) |

|---|---|---|---|---|---|---|

| 主要行等(9) | 85,384 | 81,649 | 2,295 | 1,453 | 97.3 | 97.3 |

| 地域銀行(106) | 377,644 | 365,720 | 5,488 | 5,450 | 98.5 | 98.5 |

| その他の銀行(24) | 922 | 923 | 17 | 25 | 98.2 | 98.2 |

| 信用金庫(262) | 289,161 | 283,202 | 2,722 | 4,053 | 99 | 99 |

| 信用組合(149) | 40,657 | 39,969 | 120 | 564 | 99.7 | 99.7 |

| 労働金庫(14) | 0 | 0 | 0 | 0 | ー | ー |

| 信農連・信漁連(60) | 1,346 | 1,326 | 3 | 6 | 99.8 | 99.8 |

| 農協・漁協(729) | 5,347 | 5,334 | 7 | 14 | 99.9 | 99.9 |

| 合計(1,353) | 800,461 | 778,123 | 10,652 | 11,565 | 98.6 | 98.6 |

出典:金融庁「中小企業等に対する金融円滑化対策について」

直近の平成29年4月から平成30年3月末では

778,123社の企業がリスケジュール(リスケ)を実行しています。

日本の中小企業数は

- 380.9万者(中小企業・小規模事業者:99.7%)

ですから

というのが現状なのです。

決して珍しいことではありません。

しかも、

ですから

という状況になっているのです。

では、リスケジュール(リスケ)をすることにはどのようなメリットデメリットがあるのでしょうか?

リスケジュール(リスケ)のメリット

メリットその1.返済を一定期間待ってもらえる

リスケジュール(リスケ)は、貸付条件の変更依頼のことを意味しますが、たいていは

「返済を一定期間待ってもらう」形の貸付条件の変更を行います。

具体的には

- 半年~1年間

- 元本返済を限りなく0円に

する形の「リスケジュール(リスケ)」が一般的です。

- 利息分の返済はする必要があること

- 銀行との交渉によっては元本返済も0円ではなく、多少は返済しなければならないこと

に注意が必要です。

利息分の返済を0円にしてもらえることは、ほぼありません。

メリットその2.倒産の確率が下がる

借入の返済が1割以下になれば、多くの中小企業では、経常利益率が大幅に改善します。赤字から黒字にすることもできるでしょう。

この状態で資金繰りの改善手法を実行し、正常な返済をしても、問題ないように立て直すことで、倒産をま逃れることができるのです。

資金繰りの改善方法はこちら

リスケジュール(リスケ)のデメリット

デメリットその1.新規融資が難しくなる

リスケジュール(リスケ)をするということは

銀行の格付けが落ちる

ことを意味します。

銀行の信用格付(債務者区分)には

- 正常先

- 要注意先

- 破綻懸念先

- 実質破綻先

- 破綻先

と5種類の分類があり、正常先は6段階で評価されています。

銀行の信用格付(債務者区分)

| ランク | 債権者区分 | 概要 |

|---|---|---|

| 1~6 | 正常先 | 正常先とは、業況が良好であり、かつ、財務内容にも特段 の問題がないと認められる債務者をいう。 |

| 7 | 要注意先 | 要注意先とは、金利減免・棚上げを行っているなど貸出条件に問題のある債務者、元本返済若しくは利息支払いが事実上延滞しているなど履行状況に問題がある債務者のほか、業況が低調ないしは不安定な債務者又は財務内容に問題がある債務者など今後の管理に注意を要する債務者をいう。 また、要注意先となる債務者については、要管理先である債務者とそれ以外の債務者とを分けて管理することが望ましい。 |

| 8 | 破綻懸念先 | 破綻懸念先とは、現状、経営破綻の状況にはないが、経営難の状態にあり、経営改善計画等の進捗状況が芳しくなく、今後、経営破綻に陥る可能性が大きいと認められる債務者(金融機関等の支援継続中の債務者を含む)をいう。 具体的には、現状、事業を継続しているが、実質債務超過の状態に陥っており、業況が著しく低調で貸出金が延滞状態にあるなど元本及び利息の最終の回収について重大な懸念があり、従って損失の発生の可能性が高い状況で、今後、経営破綻に陥る可能性が大きいと認められる債務者をいう。 |

| 9 | 実質破綻先 | 実質破綻先とは、法的・形式的な経営破綻の事実は発生していないものの、深刻な経営難の状態にあり、再建の見通しがない状況にあると認められるなど実質的に経営破綻に陥っている債務者をいう。 具体的には、事業を形式的には継続しているが、財務内容において多額の不良資産を内包し、あるいは債務者の返済能力に比して明らかに過大な借入金が残存し、実質的に大幅な債務超過の状態に相当期間陥っており、事業好転の見通しがない状況、天災、事故、経済情勢の急変等により多大な損失を被り(あるいは、これらに類する事由が生じており)、再建の見通しがない状況で、元金又は利息について実質的に長期間延滞している債務者などをいう。 |

| 10 | 破綻先 | 破綻先とは、法的・形式的な経営破綻の事実が発生している債務者をいい、例えば、破産、清算、会社整理、会社更生、民事再生、手形交換所の取引停止処分等の事由により経営破綻に陥っている債務者をいう。 |

リスケジュール(リスケ)を行うと

に分類されることになります。

銀行融資では「正常先」以外では新規の融資を組むことは非常に難しいのです。

デメリットその2.保証協会の保証付融資でのリスケは他行からの新規融資も難しくなる

銀行融資には

- 保証協会の保証付き融資(銀行が20%の貸し倒れリスク、保証協会が80%の貸し倒れリスクを負う)

- 銀行のプロパー融資(銀行が100%の貸し倒れリスクを負う)

の2種類がありますが

中小企業が借り入れをすると多くの場合は

- 保証協会の保証付き融資

が採用されるのです。

返済実績が積みあがれば、やっとプロパー融資に格上げされるイメージです。

「保証協会の保証付き融資」でリスケジュール(リスケ)を行うと、当然ですが

保証協会の方にも連絡が入ります。

つまり、

デメリットその3.融資担当者から冷たい対応をされる

前述した通りで

銀行や金融機関にとっては、

という判断で「リスケジュール(リスケ)」の実行率は約98%という高い数字になっています。

しかし、現状では

銀行にとっては「貸倒引当金」を多く積まなければならなくなる

銀行は、貸し倒れになった時に資金がなくならないように、信用区分に応じた「貸倒引当金」を計上する決まりになっています。

債務者区分による「計上しなければならない貸倒引当金」の割合

- 「正常先」:0.2%

- 「要注意先」:5.0%

- 「要管理先」:20.0%~60.0%

- 「破綻懸念先」:60.0%~100.0%

- 「実質破綻先」:100.0%

- 「実質破綻先」:100.0%

当然、そうなると融資担当者の営業成績にもマイナスの影響があります。

銀行の融資担当者は

- 新規顧客開拓

- 新規融資額

- 長期貸付額

- マル保融資額

・・・

などで評価されますが、「リスケジュール(リスケ)」をされてしまえば、「長期貸付額」などがなくなってしまいます。

さらに面倒なのは「リスケジュール(リスケ)」の稟議書の作成・起案など、手間ばかり増えてしまうのです。

デメリットその4.リスケジュール(リスケ)には期限もある

リスケジュール(リスケ)の期間は「半年から1年」が一般的です。

1年経過後にも、リスケジュール(リスケ)を続けてほしい場合は「更新依頼」をしなければなりません。

「リスケジュール(リスケ)」に寛容な銀行も、「リスケジュール(リスケ)の更新」にはシビアに対応してきます。

なぜなら、基本的には1年間での再建を元に経営改善計画書を提出して認可した「リスケジュール(リスケ)」です。

を意味しているからです。

と銀行が考えるのも当然なのです。

少なくとも、経営改善計画の80%ぐらいは達成しないと「更新」が承認してもらえないことが多いのです。

デメリットその5.経営者の精神的な負担も大きい

前述した通りで

「リスケジュール(リスケ)」は

- 銀行も、百害あって一利なし

- 融資担当者も、百害あって一利なし

のものです。

当然、経営者自らが金融機関に何度も赴いて、頭を下げて回る必要があります。

同時に、「リスケジュール(リスケ)」をしていることが漏れてしまったら、取引先から取引停止になって、より経営が悪化してしまう可能性も出てくるのです。情報が漏れるのは銀行からではなく、社員です。

- 謝罪をするストレス

- 情報を制限するストレス

- 経営再建をしなければならないプレッシャーによるストレス

・・・

いろいろなストレスが押し寄せてくるのも、「リスケジュール(リスケ)」の大きなデメリットと言えます。

まとめ

リスケジュール(リスケ)とは

- 銀行融資の返済条件の延期・変更を借入先に申し込む手続きのこと

を言います。

返済条件の延期・変更条件は

- 半年から1年の間、元本返済を0円にしてもらう

というのが一般的です。

リスケジュール(リスケ)のメリット

- メリットその1.返済を一定期間待ってもらえる

- メリットその2.倒産の確率が下がる

リスケジュール(リスケ)のデメリット

- デメリットその1.新規融資が難しくなる

- デメリットその2.保証協会の保証付融資でのリスケは他行からの新規融資も難しくなる

- デメリットその3.融資担当者から冷たい対応をされる

- デメリットその4.リスケジュール(リスケ)には期限もある

- デメリットその5.経営者の精神的な負担も大きい

「リスケジュール(リスケ)にはどんなデメリットやリスクがあるの?」