創業融資も、銀行融資と同じように審査が通らなかった場合に理由を教えてくれません。理由がわからなければ、次に申し込む創業融資に役立てることはできず、同じ失敗(審査落ち)を繰り返してしまう可能性もあるのです。創業融資の審査に落ちないためには、あかじめNG事項を把握し、引っ掛からないように融資審査を申請する必要があるのです。

創業融資審査におけるNG事項

NGその1.申請条件を満たしていない

創業融資では「日本政策金融公庫」「制度融資」ともに「融資条件」を定めています。

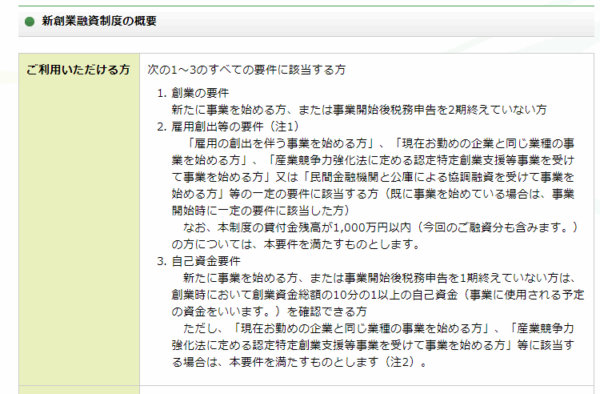

日本政策金融公庫「新創業融資制度」

ご利用いただける方 次の1~3のすべての要件に該当する方

1.創業の要件

新たに事業を始める方、または事業開始後税務申告を2期終えていない方

2.雇用創出等の要件(注1)

「雇用の創出を伴う事業を始める方」、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」又は「民間金融機関と公庫による協調融資を受けて事業を始める方」等の一定の要件に該当する方(既に事業を始めている場合は、事業開始時に一定の要件に該当した方)

なお、本制度の貸付金残高が1,000万円以内(今回のご融資分も含みます。)の方については、本要件を満たすものとします。

3.自己資金要件

新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方

ただし、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」等に該当する場合は、本要件を満たすものとします(注2)。

簡単に言えば

- 創業して2期が経過していないこと

- 社員を雇う事業であること

- 自己資金の1割は自分で負担すること

などが利用条件となっています。

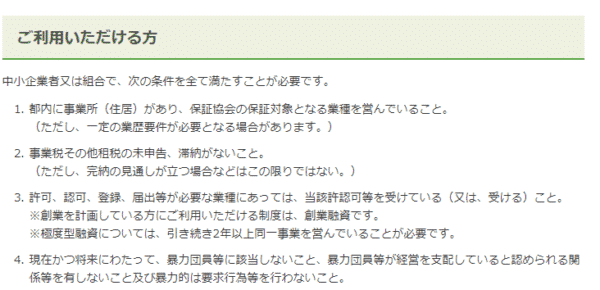

制度融資「東京都中小企業制度融資」

ご利用いただける方

中小企業者又は組合で、次の条件を全て満たすことが必要です。1.都内に事業所(住居)があり、保証協会の保証対象となる業種を営んでいること。

(ただし、一定の業歴要件が必要となる場合があります。)

2.事業税その他租税の未申告、滞納がないこと。

(ただし、完納の見通しが立つ場合などはこの限りではない。)

3.許可、認可、登録、届出等が必要な業種にあっては、当該許認可等を受けている(又は、受ける)こと。

※創業を計画している方にご利用いただける制度は、創業融資です。

※極度型融資については、引き続き2年以上同一事業を営んでいることが必要です。

4.現在かつ将来にわたって、暴力団員等に該当しないこと、暴力団員等が経営を支配していると認められる関係等を有しないこと及び暴力的は要求行為等を行わないこと。

簡単に言えば

- 東京都内に事務所・住居があること

- 完納の見通しの立たない税金の未納(未申告)がないこと

- 許可が必要な事業は許可を得ていること

- 反社でないこと

などが利用条件となっています。

上記は、ウェブサイトに記載されている「表に出てくる利用条件」ですが、「表に出てこない」暗黙の了解での利用条件というものもあります。

表に出てこない利用条件

- 会社を運営しているが、主な収入は給与収入である

- 倒産した会社を引き継いだ第二会社

- 事務所や従業員が親会社と重複している

- 資金使途が事業資金以外のもの

- 既存の金融機関の借り換えを目的としたもの(制度融資)

- 創業間もない会社を除いて、決算、確定申告をしていない

- 事業実態、資金使途、返済能力を確認する資料が提出できない

- 粉飾決算を行っている

- 多額なノンバンクからの借入がある

- 債務超過で事業の好転が見込めない

- リスケを行っており、返済が危ぶまれる

- 破産、民事再生などの法定手続きを受けている

- 銀行取引の停止を受けている

- 保証会社が代位弁済をしている

- 必要書類に偽造や虚偽の記載がある

- 合理的な理由なく、法人の商号・本社・代表者が頻繁に変わっている

- 代表者が同一の関連会社が経営破綻している

- マルチ商法、霊感商法など

- 金融業、保険業などの一部の業種

- 休眠会社を買い取った会社

はじめて会社を立ち上げる方で、税金の未納がなければ、多くの方は上記の条件に該当しないのですが

現在経営している会社の経営状況が悪いからといって、創業融資を無理やり引き出そうとする方は、上記の利用条件に該当してしまう可能性があるのです。

NGその2.資金使途が事業資金ではない

利用条件にも書きましたが

例えば

- 会社の資本金

- 店舗併用住宅の住宅部分の購入資金

- 生活費

- 赤字の補填

- 他の借り入れの返済

などです。

創業融資の場合は

- 設備資金 → 見積書

- 運転資金 → どの種類の運転資金にいくら使うのか?の計画

が必要になるため、正しい資金使途でないと、創業融資審査に通らないのです。

NGその3.見せ金を利用して資本金を作っている

創業融資では、一般的に「自己資金の2倍までが借りられる限度額」と言われています。

資金の3分の1は、自己資金(もしくは、返済の必要のない家族・親族からの借入)でないといけないのです。

この自己資金を作れないからと言って

と、第三者にお願いするのがいわゆる「見せ金」です。

本来ない資金を「自己資金」として、見せかけるのですから、詐欺のような悪質な方法と言えます。

前述したケースであれば

創業融資のときに必要書類として、通帳の原本を提出します。

元々、100万円しかなかった残高にいきなり500万円が振り込まれて、600万円の残高になっていた場合に

と融資担当が聞くことになります。

と答えても、

となり、契約書や請求書を偽造したとしても、

「実際に入金元にヒアリングする」などをすれば、嘘はバレてしまうのです。

当然、このケースでは、創業融資の融資審査は通らないことになります。

また、一定期間「融資を受けられない」ペナルティーも発生してしまうので、絶対に「見せ金」で資本金を多くすることはしてはいけないのです。

NGその4.必要書類・提出書類の不備、記入漏れ、誤記入

創業融資では、いろいろな提出書類があります。

日本政策金融公庫に申込むときの必要書類

- 借入申込書

- 創業計画書

- 納税証明書

- 源泉徴収票の写し

- 見積書(設備資金など)

- 通帳原本

- 企業概要書(はじめて政策金融公庫を利用する際に必要)

- 生活衛生関係の事業を営む方は、都道府県知事の「推せん書」または、生活衛生同業組合の「振興事業に係る資金証明書」

生活衛生関係の事業とは

- 飲食店営業

- 喫茶店営業

- 食肉販売業

- 氷雪販売業

- 理容業

- 美容業

- 興行場営業

- 旅館業

- 公衆浴場業

- クリーニング業

- 理容師養成施設・美容師養成施設

状況次第で

すでに事業を経営されている場合

- 法人の登記簿謄本

- 直近2期分の決算書

- 最近の試算表(決算から6カ月以上経過している場合)

担保を提供する場合

- 不動産の登記簿謄本

- 連帯保証人を用意する場合

- 申込者、連帯保証人の印鑑証明書

自己資金を用意する場合

- 自己資金の証明書

などが必要になります。

- 必要書類に漏れがある

- 借入申込書に空欄がある

- 借入申込書に誤記入が多い

という場合は

提出書類に空欄

→ 「提出書類に空欄が多い ≒ 創業融資が本当に必要でないのでは?」

不備・誤記入

→ 「ミスが多い、しっかりしていない人 ≒ 返済も計画的にできないのでは?」

と思われてしまうのです。

NGその5.税金の未納、税金の滞納

税金の未納、税金の滞納は、どのような融資であっても、審査に落ちる要因となってしまいます。

なぜなら、「税金の取り立て」は、「債権者の取り立て」よりも優先的に行われるものですので、税金未納があれば、倒産などで残った財産を処分しても、まずは「税金」に押さられてしまって、債権者(銀行、保証会社)は、その残りを分配しなければならないのです。

また、当然、「税金が未納」ということは、「自分たちが融資したお金もきちんと返済しない可能性が高い」と判断されるのです。

民間の金融機関ですら、上記のような対応なのですから

そもそも、税金が投入されている政府系金融機関「日本政策金融公庫」や地方自治体が取り扱う「制度融資」は、なおさら「税金の未納、滞納」に厳しい目を向けていることがわかるかと思います。

税金の未納、税金の滞納があれば、まず創業融資の融資審査は通らないのです。

ここで言う税金は

- 個人 → 所得税、住民税

- 法人 → 法人税、法人事業税、法人住民税、消費税

が該当します。

NGその6.ノンバンクからの借入

ノンバンクからの借入、とくにビジネスローンなどが要因で創業融資の審査に通らないことがあります。

税金の未納、滞納とは違い

というわけではありませんが・・

であることが多く、創業間もない会社が年率15.0%に近い金利を支払うということは、その上で利益を出そうとすれば、営業利益率15.0%を超えなければならないということを意味しています。

というケースが多いのです。

これは、民間の金融機関でも同様です。

元々、ノンバンクの借入(ビジネスローン)は、短期の借り入れに利用すべきものですから、ノンバンクの借入(ビジネスローン)自体がだめなのではなく、借りても一時的なものとして使わなければならないのです。完済後であれば、創業融資の審査も通りやすくなります。

NGその7.粉飾決算、適正な会計ルールを利用していない

1期を経過していな企業以外の場合は

- 創業融資で「決算書」の提出

を求められます。

決算書は、税理士・会計士に依頼しているのであれば、適正な会計ルールで決算をしてくれているはずですが、「減価償却の処理などを社長の意向でしない」などの行為をしてしまうと、「不正な会計操作」と判断されてしまい、創業融資審査に取らない可能性が出てきます。

もっと悪質なのは「粉飾決算」です。

- 架空の売上を計上する

- 関連会社を利用して売上を積み上げる

- バーター取引で、期をまたいで利益を水増しする

- 本来費用であるものを資産として計上する

- 本当は価値がない資産を評価して計上する

など、いろいろな方法がありますが

融資を受けるために、経営状況をよく見せるために行われることが多いのです。

NGその8.審査落ちしてから6カ月が経過していない

これは明文化されているものではありませんが・・・

日本政策金融公庫であっても、信用保証協会であっても、記録が残っているので、一度審査に落ちたら、半年間は審査に通らないのです。

このルールがないと、審査に落ちても毎月のように申し込んでくる方が出てきてしまうので、そうならないために連続申込を防止しているのです。

- 半年の間に業績が改善した。

- 半年の間に決算が終わったので、決算書が提出できる。

など、半年経過することが審査上有利に働くこともあるので、必要な期間として、半年間は「業績の改善」に力を注いでから、改めて創業融資を申込む必要があるのです。

NGその9.面談にラフな格好、非常識な格好で臨む

日本政策金融公庫というのは、金融機関ですので「お堅い人」の集まりです。

IT業界を皮切りに、多くの会社でクールビズ、ウォームビズなどが盛んになり、スーツを着ないスタイルの会社もどんどん増えてきています。

しかしながら、「創業融資」という場では「真剣さ」「真面目さ」を相手に伝えることが重要になります。

という印象を与えなければならないのです。

NGその10.面談で相手に「不真面目さ」「適当さ」「論理性のなさ」を感じさせてしまう

面談で

- 人の話を聞かない

- 喧嘩をしてしまう

- 相手の発言に怒った態度を取ってしまう

- 具体性のない発言をしてしまう

- 根拠のない発言をしてしまう

- 別の人間(専門家、経理担当)を連れてきて、自分で話さない

- 声が小さい

- 嘘をつく

という行動が顕著になれば、

融資担当者としては

「この人はテキトーなことばかり言っている。信用できないな。融資はできない。」

「少し突っ込んだだけで、怒った態度を取ってしまうようでは、逆に痛いところを突かれたんだろうな。営業もできないだろう。融資はできない。」

「連れてきた経理担当ばかりが話している、主体性がなく、本気度を社長からは感じない。融資はできない。」

と判断してしまうのです。

まとめ

【注意】創業融資審査に落ちるNG事項10選は

- NGその1.申請条件を満たしていない

- NGその2.資金使途が事業資金ではない

- NGその3.見せ金を利用して資本金を作っている

- NGその4.必要書類・提出書類の不備、記入漏れ、誤記入

- NGその5.税金の未納、税金の滞納

- NGその6.ノンバンクからの借入

- NGその7.粉飾決算、適正な会計ルールを利用していない

- NGその8.審査落ちしてから6カ月が経過していない

- NGその9.面談にラフな格好、非常識な格好で臨む

- NGその10.面談で相手に「不真面目さ」「適当さ」「論理性のなさ」を感じさせてしまう

などがあります。

「創業融資審査に通らなかったのですが、理由がわかりません。」