このような経営者や個人事業主は少なくないはずです。今回は資金繰りの改善方法と実行方法を解説しています。

資金繰り改善方法その1.売掛金の回収を早める

改善方法

支払いサイトを現状よりも早く設定する

既存顧客の支払いサイトを早めてもらう交渉をする

手形から振込みに変更してもらう交渉をする

具体的な実行方法

- 月末締めの翌々月末支払い → 月末締めの翌月末支払い

- 月末締めの翌月末支払い → 月末締めの翌月20日支払い

というように支払いサイトを今よりも短くできれば、その分資金繰りが改善するのは間違えありません。

と部下が言ってくるかもしれませんが、当然そのようなクライアントもいると思いますが「交渉していないだけ。」であって、実際にお願いすれば対応してくれる可能性はそこそこあるのです。

100社中100社が支払いサイトの変更を呑んでくれるわけはありませんが、100社中10社でも対応してくれるのであれば、十分資金繰り改善に寄与するのです。

当然、新規の取引先であれば、こちらの支払いサイトの要望をそのまま受け入れてくれる必要があるため、時間が経過すればするほど資金繰り改善の効果は高くなってくるのです。

また、手形での支払いの場合は、資金が回収できるまで長ければ180日というのも珍しくありません。手形支払いも、通常の銀行振込みでの請求フローに変更してもらえるように交渉すべきです。

経営者がこの資金繰り改善で心がけるポイント

支払いサイトの交渉が成功するか否かは、取引先との力関係によって変わってきます。

「是が非でも、貴社と取引を継続したい。」と取引先が思ってくれているのであれば、要望を呑んでくれる可能性が高いのですが「貴社じゃなくても、発注先はいくらでもあるから。」と取引先が思っていれば、要望を呑んでくれる可能性は低いのです。

資金繰り改善方法その2.前入金にしてしまう

改善方法

商品・サービスの取引条件を「前入金」前提のものに変える

新規顧客との取引条件を「前入金」に変える

既存顧客の支払い条件を「前入金」に変える交渉をする

具体的な実行方法

支払いサイトを早める最善の方法が「前入金」です。

先に入金があれば、「入金後の支払い」になるのですから、資金繰りは改善するどころか、どれだけ受注が増えても、資金繰りが悪化することはありません。これは最良の方法と言えます。

そう経営者が思うのはは当然なのですが、いくつか方法はあります。

競合優位性の高い商品やサービスのみ「前入金前提の商品」に作り替えてしまう

複数の商品やサービスがあるのであれば、そのうちのいくつかは競合優位性の高いものがあると思います。その商品やサービスだけは「前入金前提の商品」にしてしまえば良いのです。

競合優位性が十分に高いのであれば

と取引先に説明すれば・・・

「そんなに人気あるのか?ぜひ利用したい。」

とプラスの印象を与えることもできます。前入金というマイナスの材料を営業トークに織り込むこともできるのです。

利益率の高い商品やサービスであれば「前入金の特別価格プラン」を作る

利益率が高い商品やサービスがある場合は「今まで通りの後払いプラン」と「前入金で5~10%程度安いプラン」を用意し、取引先に選択肢を与える方法もあります。

値引が営業利益に大きく影響するのであれば「前払いだと○○というオプションをつけられる」という形でメリットを付加することもできます。

顧客に選択肢を与える形であれば、売上への影響はありません。後は、値引きやオプションサービスのコストと、資金繰り改善のどちらを取るのか?というバランスの問題になります。

経営者がこの資金繰り改善で心がけるポイント

はじめからあきらめるのではなく、試行錯誤が必要なのです。既存顧客は仕方ないとして、新規の営業であれば、「前入金」は営業トークの見直しでカバーできる可能性もあります。

少なくとも、資金繰りが悪化しているのであれば、前入金前提の商品でテストマーケティングをしてみる価値はあるでしょう。

資金繰り改善方法その3.外注先、仕入れ先への支払いを延ばす

改善方法

既存の外注先、仕入れ先への支払いを延ばす交渉をする

新規の外注先、仕入れ先へははじめから支払い条件が遅い条件で契約する

具体的な実行方法

入金を早くして、出金を遅くすれば、資金繰りが改善するのは「自明の理」です。

外注先、仕入れ先と交渉して、支払いサイトを長く設定することを検討する必要があります。

- 月末締めの翌月末支払い → 月末締めの翌々月末支払い

- 月末締めの翌月20日支払い → 月末締めの翌月末支払い

当然、外注先や仕入れ先も「資金繰り」を重視しているのですから、シンプルに「支払先を伸ばしたいんだけど、協力してくれませんか?」とお願いしても、協力してくれるとは限りません。

協力してくれたら「○○」という対価を用意する必要があります。

- 値引

- オプションサービスの追加

- サービス面での改善

個人的な付き合いでのメリット(「今後、合コン呼ぶからさ。」) - ・・・

資金繰りに困っていない潤沢な利益がある外注先や仕入れ先を見極めて、シンプルにお願いするという方法もあります。

と依頼してみるのも一つの方法です。

ここでのポイントは

- 資金繰りに困っていない潤沢な利益がある外注先や仕入れ先に交渉すること

- 「このままだと事業が継続できない」とさりげなくアピールすること

です。

さらに「外注先や仕入れ先を切り替える」という方法もあります。

既存の外注先や仕入れ先を、別の業者に切りかえるときに「この条件でやってくれるのであれば、貴社に切りかえるよ。」と交渉することができます。

経営者がこの資金繰り改善で心がけるポイント

支払いサイトの交渉をすべきかどうかは、外注先や仕入れ先との力関係によって変わってきます。

貴社にとって「外注先や仕入れ先」が絶対に外せない取引先と感じるのであれば、無理に取引にマイナスになる「支払いサイトを伸ばす」交渉はしない方が良いです。

貴社にとって「外注先や仕入れ先」が昔からの付き合いや流れで利用しているだけで代わりはたくさんいる、というのであれば「支払いサイトを伸ばす」交渉を強気にできますし、難しい場合は他の業者に切りかえる選択肢もあるのです。

資金繰り改善方法その4.経費支払いはすべて法人カードに集約する

改善方法

消耗品、PC、オフィス家具、通信費など経費支払いはすべて法人カードに集約する

具体的な実行方法

法人カードの支払いサイトは

- 末締め翌々5日口座引き落とし

とか

- 20日締め翌々末引き落とし

とか

・・・30日~60日後に法人カードに登録している法人口座から引き落とされるのが一般的です。

- 消耗品購入

- パソコン・PC機器購入

- 書籍購入

- サーバー費用の支払い

- 光回線費用の支払い

- ドメイン費用の支払

- 外注(クラウドソーシング)の支払

- 会計サービスの支払

- インターネット広告の支払い

- 法人ETCカードの支払

- 新幹線代の支払

- ホテル代の支払

- レストランでの接待費用の支払い

- 飛行機代の支払い

- レンタルオフィスの支払

・・・

最近では、多くのビジネスサービスが「法人カード支払い」に対応しているのです。

具体的には

- 自社の経費支払いの支払方法を洗い出す

- 法人カード払いにした方が支払いが遅れる経費支払いを洗い出す

- 法人カード払いに切り替える

という手順で「現金支払いしているもの」「法人カードよりも短い支払いサイトのもの」かつ「カード払い対応のもの」を洗い出して、法人カード払いに切り替えるだけです。

また、法人カードによっても、支払いサイトの期間は多少ことなるため、支払いまでの猶予が長い法人カードを作ることも、重要です。

最近では、法人カードでも、一回払いだけでなく、二回払い、据え置き一回払いなどが利用できるものもあるので法人カード選びも、資金繰り改善につながるのです。

経営者がこの資金繰り改善で心がけるポイント

経費の内訳を経営者が細かく把握することが重要になります。

現場(経理や営業)に任せていると「自分たちが面倒くさくない支払方法を選ぶ」という判断で支払い方法を決定してしまうこともあるのです。

資金繰り改善方法その5.過剰在庫(余剰在庫)を減らす

改善方法

過剰在庫(余剰在庫)を減らす

具体的な実行方法

過剰在庫(余剰在庫)があると、それが売れるまでの期間が長くなってしまいます。それだけではなく、在庫を処分するときにたたき売りのような状態になることも多く、利益率が下がる、もしくはマイナスになってしまうのです。

さらに在庫保険に関するコストも多く、無駄な人件費、無駄な保管コストが発生してしまうのです。

過剰在庫(余剰在庫)を減らす具体的な実行方法は

過剰在庫の定義付け

どういう在庫を過剰在庫と呼ぶのか?数字で定義を決める

過剰在庫アイテムの可視化

現状の在庫のうち定義に沿った過剰在庫はどのくらいあるのか?商品別、期間別などで洗い出す

過剰在庫の発生原因分析

過剰在庫の発生原因を特定する

主な原因

- 在庫の責任者・責任部門が明確ではない

- 週次、月次の経営会議などに在庫削減のプロジェクトや報告が組み込まれていない

- 過剰在庫(余剰在庫)が発生しているかどうかすら把握できていない

- 在庫の分析をする時間がない

- 商品別の在庫保有日数の目標値や実績値がわからない

- 販売者都合の仕入になってしまっている

- 在庫管理の精度が低い(実在庫とデータ上の在庫のタイムラグ、ずれが大きい)

- 返品が多い

- 欠品を極度に恐れてしまっている

- 過剰在庫では怒られないが、欠品で怒られるので過剰在庫を担当者が選択してしまっている

- 発注ロットを下げると仕入れ単価が上がってしまう

- 甘い読みで過剰在庫が売れることに期待してしまう

在庫削減対策立案

上記の原因に対する改善策を立案する

在庫削減対策の実行

結果検証

という流れで行います。

また、同時に「受注発注」の在庫が不要な販売形式も検討する余地があります。在庫が不要であれば、資金繰りは大きく改善するはずです。

経営者がこの資金繰り改善で心がけるポイント

経営者の視点では

しかし、現場の社員の視点では

経営目線でいうと、多少「在庫不足」で売上が減ったとしても、「過剰在庫」でのスト負担の増大、資金繰りの悪化よりもましと判断する方が多いはずですが、現場の社員は違うということを理解しなければなりません。

経営目線では多少在庫不足になっても、「売り切れ」というブランディングが次の顧客を確保する呼び水になる可能性も高いのですから、現場の社員、また中間管理職にも、「経営者として何を重視するのか?」十分に落とし込みをしておく必要があります。

現場のせいにしないように在庫管理の管理方法を数値に落とし込んで仕組み化しておくことが何よりも重要なのです。

資金繰り改善方法その6.リース・レンタルを活用する

改善方法

必要な設備・機械はリースで契約する

セール&リースバックを行う

具体的な実行方法

リースとは

を言います。

例えば、オフィスに必ずある「コピー複合機」は「購入する」という選択肢もありますが、「リース」で毎月リース料金を支払ってレンタルするリース契約の方が主流です。

同じように

不動産でも、車両でも、設備でも、機械でも、リース会社はリース契約をしてくれるのです。

なぜ、リース契約が資金繰り改善に有効なのか?

理由その1.適正なPLがわかるからです。

資産として購入すると

- 減価償却する必要があるので、1年目、2年目、3年目・・・と時間が経過するごとに償却額が下がっていきます。

- リース契約であれば、リース料は一定ですので、1年目、2年目、3年目・・・とずっと同じ費用が発生します。

資産として持ってしまうと、得られた売上に対して適正なコストではない減価償却費で利益を計算しなければならないので、その商品やサービスが持っている本来の利益率が見えにくくなってしまうのです。

理由その2.BSが小さくなる

BS(貸借対照表)に計上される資産ではなく、PL(損益計算書)にのる経費になるので、BS(貸借対照表)は小さく、スリム化できることになります。

自己資本比率が上昇して利益がそのままというころはROA(総資産経常利益率)は上昇することになります。資金調達がしやすくなるのです。

セール&リースバックとは

資産をリース会社に売却して、同じ資産をそのままリース契約で借りることを意味します。

経営者がこの資金繰り改善で心がけるポイント

会社の資金体力がない場合は、できるだけ経営はスリム化した方が経営判断がしやすくなります。

- 資産を持つ → リース契約でレンタルする

- 社員を抱える → 外注を活用する

どちらも、同じことなのですが「リース契約」や「外注」の方が割高になってしまう反面、「資産」や「社員」を抱えると急激な売上減少時に対応できず、大きな損失を出してしまうリスクがあるのです。

資金繰り改善方法その7.売掛金未回収の回避

改善方法

入金を必ずチェックする

支払いのない売掛先には督促を徹底する

与信を徹底する

具体的な実行方法

多くの中小企業の経営者はこの質問に答えられません。把握していないのです。

普通の会社でも、取引先の1~5%程度は未回収という状況になります。

- 取引先が倒産した。

- 取引先が商品やサービスに不満があって支払わない

- 取引先の担当者が入院を忘れている

・・・

「売掛金未回収」が発生する理由はいくつかあるのですが、中小企業の経営者が厳格な管理をしていないというのが大きな問題なのです。

- 新規の取引の場合は与信審査を自社で行う

- 入金予定日に入金があるかないかは必ずチェックする

- 入金がない場合にはすぐに取引先へ連絡を入れる

- 1週間以上経過しても入金されない場合は毎日督促を行う

- それでも支払わない場合は内容証明を送る

- 最終的に訴訟を起こすか検討する

という方法を取れば「取引先が倒産した。」以外の未回収は回避できる可能性が高いのです。

経営者がこの資金繰り改善で心がけるポイント

と考えている経営者も多いはずですが・・・それではだめです。

なぜなら、回収率は経常利益と同じ意味を持つからです。

100社、100万円の売上があり、利益率が10%の会社であれば

- 利益額 = 100社 × 100万円 - 9000万円 = 1000万円(利益率10%)

のはずです。しかし、ここに5社の未回収が発生すれば、原価・販管費の9000万は変わらないのですから

- 利益額 = 95社 × 100万円 - 9000万円 = 500万円(利益率5%)

となってしまいます。

利益率10%の会社が、貸し倒れ率5%だと、利益率は5%に減る

のです。

資金繰り改善方法その8.利益率を高める

改善方法

販売価格を上げる

原価を下がる

利益率の低い商品やサービスから撤退する

利益率の高い商品やサービスに注力する

具体的な実行方法

一番まっとうな方法ですが「利益率の改善」は「資金繰りの改善」に直結します。

利益率が高いということは「出ていくお金よりも、入ってくるお金が多い」ということですから、資金繰りが改善するのは自明の理なのです。

会社で提供している商品やサービスは複数あると思いますが、なぜか低い利益率でも、提供し続けるものがあります。

- 他の商品やサービスの導入になっている

- 今後の市場の伸びが期待できるため我慢して提供している

- 上場しているので売上が稼げる低利益率商品を辞めると株価に影響が出てしまう

という経営上の戦略的なものであれば、決して低利益率の商品やサービスが悪いわけではありません。

しかし、中小企業の場合

- 社長の肝いりの商品やサービスだから低利益率でもそのままにしている

- 経営者が商品ごと、事業ごとの利益率を把握していないから、ばれていない

- その事業や商品の社員がいるから止められない

- 低利益率でも売上規模が大きいから止められない

という理由で低利益率商品が生き残ってしまっている可能性も大いにあるのです。

これらの理由であれば、低利益率商品の提供をスパッと止めてしまって、そのリソースを高利益率商品に回せば、会社全体の利益率も改善するはずです。利益率が改善すれば、資金繰りが楽になるのはもちろんですが、銀行からの融資も受けやすくなるのです。

恒常的な資金繰り改善には欠かせないポイントと言えます。

経営者がこの資金繰り改善で心がけるポイント

自分にも、他人にも、冷酷な判断が必要です。

- 自分が過去に考えた商品やサービスだから低利益率でも止められない。

- その商品に携わる社員がいるから低利益率でも止められない。

というのは、心情的には理解できますが、経営としては間違っています。

- 自分の間違えを認める判断は、従業員からの信頼性を高めるかもしれませんし

- 低利益率商品の社員のリソースを別の商品に移さば、その社員もハッピーになるかもしれません。

ある意味、冷酷な判断も必要になってくるのです。

資金繰り改善方法その9.先出コストの発生しない売上を増やす

改善方法

販売代理店を活用する

具体的な実行方法

自社で販売して

- 商品価格:1万円

- 原価:5000円

- 利益:5000円

という商品があった場合

代理店に販売を委託して

- 販売価格:1万円

- 卸価格:7000円

- 原価:5000円

- 利益:2000円

という形にすることも一つの考え方です。

自社の販路と代理店の販路がカニバらないことが前提ですが・・・

販路がカニバらない代理店に代理販売を受発注型で依頼できれば、利益率は下がっても、資金繰りは改善することができます。

- フルコミッションでの代理販売

- 完全成果報酬型の広告出稿

も同じような効果があります。

利幅が薄くなっても、受注してから、コストが発生する流れであれば、資金繰り的には代理店販売分の利益分だけ改善することになります。

販路の再設計でも、資金繰りの改善は可能になるのです。

経営者がこの資金繰り改善で心がけるポイント

販路のカニバリに注意が必要です。

代理販売は、言って見れば「簡単に売上げが上がる方法」ですから、手を出しやすいものではありますが、使い方を間違えると、自社の営業効率を損なう結果になってしまいます。

資金繰り改善方法その10.借り換えの余地を常に検討しておく

改善方法

現在借入中の金利よりも安い資金調達方法に借り替える

具体的な実行方法

借り換えとは

- ビジネスローンA:金利12.0% 500万円

という借入があった場合に

- ビジネスローンB:金利8.0%

の審査が通るのであれば、ビジネスローンBから500万円借りて、ビジネスローンAを完済し、結果として、債務がビジネスローンAからビジネスローンBに移ることを言います。

現在の借入中の融資やローン金利よりも、低金利で借りられる資金調達方法を常に探しておく必要があります。

経営者がこの資金繰り改善で心がけるポイント

銀行が営業に来てくれることもありますが、基本的には資金調達方法は自ら探しに行くしかありません。

経営者が現状の借入金の状態

- 何社から借りているのか?

- いくらずつ借りているのか?

- 金利何%で借りているのか?

を理解したうえで、すこしでも低金利になる資金調達方法を見つけるべく、行動する必要があります。

低金利の借入に借り替えられれば

- 利息が減少する

- 完済時期が早くなる

- 利益率が改善する

- 資金繰りも改善する

いいことづくめですので、経営者がここに労力をかける意味があるのです。

資金繰り改善方法その11.節税・税金対策をしない

改善方法

資金繰りを悪化させる節税をしない

具体的な実行方法

節税方法には

- 生命保険を利用したもの

- 小規模企業共済を利用したもの

- 中古車を購入するもの

- レバレッジドリースを活用するもの

- 産業用太陽光発電を活用するもの

- 家族所有の不動産を会社に貸し付けるもの

- 人材への投資をするもの

- 1年以内の経費の前払い

・・・

色々な節税方法があり、多くの経営者がなんらかの節税策を導入しているはずです。

しかし、9割の節税方法は「直接的な減税」ではなく、「税金の繰延」がほとんどなのです。

例えば、4年物の中古車を購入する節税は

4年落ちの中古ベンツを600万円で購入した場合に1年目にまるまる損金計上できる

ということになります。

1000万円の利益を出していれば、1000万円に課税されていたところが、400万円まで利益を圧縮できるので節税になるということです。

600万円の中古ベンツは600万円の価値がある(価値が落ちにくい)のに、税金は約半分近くまで落ちるので節税になるのです。

しかし、「資金繰り」という観点で見れば、これは間違った経営方針と言えるでしょう。

そもそも、4年落ちの中古ベンツが経営に必要ですか?

中小企業の経営者は税金を払いたくない一心で、資産としての中古ベンツ購入による節税を実行しますが・・・

- 中古ベンツは経営に不要であり

- 600万円のキャッシュが出ていってしまう

のです。

色々な節税方法がありますが、そのうちの多くが「なんらかの経費を作って、利益を圧縮するもの」です。

経費を作るということは、支出を伴うことがほとんどですので、節税は税金対策にはなりますが、資金繰りを悪化する要因にもなりうるのです。

恒常的な資金繰り改善のためには「節税をしない」という経営判断も必要なのです。

経営者がこの資金繰り改善で心がけるポイント

節税自体が悪いことではありませんが

- 資金繰りに苦しんでいるのに

- 資金繰りに余裕がないのに

- 資金繰りが近い将来悪化する可能性があるのに

節税を行うのは間違っているということです。

税金対策を行う時には

- その税金対策が支出を伴うものなのかどうか?

- その場合の資金繰りへの影響はないのか?

を見極めてから行う必要があります。

資金繰り改善方法その12.社内預金制度を利用する

改善方法

社員から預金を集める

具体的な実行方法

社内預金制度というのは、従業員が会社に預金をする制度のことです。

- ビジネスローンなどで資金調達すれば金利は10.0%~15.0%

- 従業員が銀行に定期預金しても金利は0.1%程度

ですから、社内預金制度で金利を5.0%に設定すれば

- 会社は低金利で資金調達ができる

- 従業員は高金利で利息を受け取れる

というお互いにメリットがあり、会社としては希望者に給与天引きなどの設定にすれば、キャッシュが出ていかず、資金繰りが大きく楽になるのです。

手順としては

- 労使協定を締結し、所轄労働基準監督署長に届け出る。

- 労使協定は労働組合か、それに代わる労働者代表と行う

- 労使協定で預金者の範囲や預入限度額、預金の利率および利子の計算方法、預金の保全方法などを定める

- 貯蓄金の管理に関する規定を作成し、これを従業員に周知徹底する

- 利子をつける

- 被使用者から請求があった場合は、遅滞なく貯蓄金を返還する

というものになります。

経営者がこの資金繰り改善で心がけるポイント

従業員はいくら金利が高いとは言え、会社に信頼がないと社内預金制度に協力してくれません。

と思われてしまうからです。

社内預金制度を実現するためには、従業員の会社への信頼が必要不可欠ですので、積極的な従業員への経営情報公開や社内預金制度のメリットの周知徹底をしなければならないのです。

資金繰り改善方法その13.社内の業績評価を「利益管理」に変更する

改善方法

成果報酬や業績評価の基準を売上から利益に変える

具体的な実行方法

「売上」が業績評価のポイントになってしまうと・・・

従業員のモチベーションが

「売上を上げること」

にフォーカスされてしまいます。

- 営業コストを使ってでも、売上を上げる

- 売りやすい商品を開発する

- 売るために広告宣伝費を多く使う

・・・

どれも売上を上げるためには間違ったことではありませんが

- 営業コストを使ってでも、売上を上げる → 営業単位の利益率が下がる

- 売りやすい商品を開発する → 利益率の低い商品ができてしまう

- 売るために広告宣伝費を多く使う → 営業利益率が下がる

・・・

と、色々な角度から、利益率が下がる、利益額が下がる可能性が出てきてしまうのです。

利益率が小さい状態で売上が増えてしまえば、原価や仕入れ、外注、人件費などの先出コストが増え、入金されても利益が少ないことになってしまうため、資金繰りが悪化してしまうのです。

成果報酬や業績評価の基準は「売上」ではなく「利益」であるべきなのです。

販売している商品やビジネスモデルによって「どの利益を採用するのか?」はことなりますが・・・

- 粗利

- 営業利益

を業績評価の基準に設定し

- 利益を平均よりも稼いだ営業マン

- 利益を他の部署よりも稼いだ部署

を評価するべきなのです。

「利益」を評価基準にすれば

- どうすればコストを掛けずに利益率の高い商品を販売できるのか?

- 売れる商品でかつ利益率の高い商品を作るためにはどうすれば良いのか?

- コストを掛けずに販売促進するためにはどうすれば良いのか?

従業員の価値基準や行動基準が変化していくのです。

経営者がこの資金繰り改善で心がけるポイント

明確な評価基準を社内に公開することが重要です。

- どうしたら給料が上がるのか?

- どうしたらインセンティブが増えるのか?

人事評価の基準が明確でないと、評価基準を「売上」から「利益」にしても意味がありません。

別に利益が出ているのであれば、社員に給料として還元しても、経営的なダメージは少なく、資金繰りへの影響もないのです。

資金繰り改善方法その14.適正な人員配置を検討する

改善方法

コストセンターの人員割合を減らす

営業人員の外注化、フランチャイズ化を検討する

具体的な実行方法

これも会社全体の利益率を高める方法ですが・・・

会社経営において「人件費」は大きなコストなのです。

- 利益を出す部門のこと:「プロフィットセンター」

- 利益を出さない部門のこと:「コストセンター」

と言います。

- プロフィットセンター:営業、販売、店舗、商品開発

- コストセンター:人事、総務、経理、調査

です。

会社によって適正な人員配置はことなりますが・・・

- プロフィットセンター:コストセンター → 5:5

の割合だとすれば、コストセンターの人員の2割をプロフィットセンターに回せば

- プロフィットセンター:コストセンター → 6:4

になり、利益率は改善するのです。

というコストセンターからの反発は必至ですが

「業務効率の改善」を行えば、少ない人数でも回る可能性があるのです。

さらに「プロフィットセンター」の人員も整理しながら

- フルコミッションの外部委託

- FC展開

など、自社で人件費を持たずに、売れた分だけ法主を支払えば良い形に人員の配置を変更できれば、さらに資金繰りは改善します。

経営者がこの資金繰り改善で心がけるポイント

「コストセンターの人員削減」はそれなりに反発があることを覚悟しておきましょう。

今まで、経理をやっていた人間が「明日から営業ね。」と言われても、

- 納得できないと言って辞める

- モチベーションが著しく低下する

- やってみるが上手くいかない

可能性もあるのです。

「コストセンターの人員削減」を検討していることを伝えながらも、「このままだとそうなるから、部署を上げてコスト削減策を出した欲しい。」というようなクッションを入れることで、コストセンターの意識改革を行いコスト削減につなげることも可能です。

資金繰り改善方法その16.アウトソーシングの活用

改善方法

社内の人員コストとアウトソーシングした場合のコストを比較する

アウトソーシングの方がコスト安の場合は、アウトソーシングする

具体的な実行方法

今やなんでもアウトソーシングできる時代です。

- 給与計算

- 会計

- 決算

- 営業

- 開発

- 人事

・・・

「会社にノウハウとして蓄積しなければならない部門」以外は

- アウトソーシングの場合 → 支払は末締め翌月末で売上と同じ支払いサイトにできる

- 社員の場合 → 給与支払いで先出

ですから、同じコストだったとしても、アウトソーシングの方が資金繰りではメリットがあるのです。

開発や営業など、「会社にノウハウとして蓄積しなければならない部門」はアウトソーシングすることは難しいのですが・・・

- 経理

- 人事

- 労務

などは、それほど違いが出るわけではないのでアウトソーシングして、会社のスリム化と資金繰りの改善を同時に実現することも検討の余地があるのです。

経営者がこの資金繰り改善で心がけるポイント

会社として競合優位性を作るために必要な部門はアウトソーシングしてはいけません。

会社によって商品や営業で競合優位性を作る会社もあれば、人事で競合優位性を作る会社もあるのです。

現状、競合優位性を作っている部門はさらにノウハウを自社に蓄積させることに集中させて、それ以外の部門はアウトソーシングでほとんど丸投げしてしまえば良いのです。

資金繰り改善方法その17.不要な資産を売却する

改善方法

使っていない資産を洗い出す

使っていない資産を売却する

具体的な実行方法

会社の事業歴が増えれば増えるほど、使っていない資産も増えてきます。

- 使っていない店舗

- 使っていないウェブサイト

- 使っていないシステム

- 使っていない設備

- 使っていない機械

- 使っていないオフィス家具

・・・

資産というのは保有しているだけでコストが発生しますし、賃貸対照表上も「資産」として計上しなければならないものです。

使っていない資産はどんどん売却していくべきです。

経営者がこの資金繰り改善で心がけるポイント

個人が生活の中で考えるときも、社長が会社で考えるときも、同じことを考えてしまうのですが・・・

「いつか使うかもしれない。」

と思っても、使うチャンスはほとんどめぐってきません。

会社でも断捨離を心がけるべきなのです。

ちなみに「経営者の生命保険」も、資産のひとつです。利用する可能性がないのであれば、解約して資金化してしまいましょう。

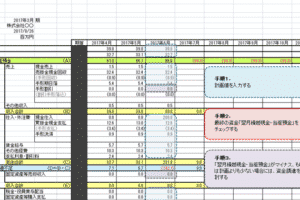

資金繰り改善方法その17.入金管理を徹底する

改善方法

いついくら入金があるのか?

いついくら出金があるのか?

資金繰り表をデイリーでチェックする

具体的な実行方法

結局、資金繰りが悪化しやすい会社というのは

- 経営者がどんぶり勘定で資金管理をしている

という会社が多いのです。

PL(損益計算書)は、日々チェックするのにCF(資金繰り表)は後回しという経営者が本当に多いのです。

赤字になっても倒産しませんが、債務超過になったら倒産します。

「PL(損益計算書)」も重要ですが、「CF(資金繰り表)」も重要なのです。

「いつ、誰から、いくら入金されるのか?」

を知らなければ、催促の電話を入れるまでのタイムラグも長くなってしまいますし、その間に倒産されてしまったら、目も当てられません。早く動いた債権者が資金を回収できるのです。

経営者がこの資金繰り改善で心がけるポイント

「PL(損益計算書)」と「CF(資金繰り表)」はデイリーでチェックするものと考える必要があります。

1ヶ月に1回では不足の事態に気づけませんし、毎日見ているからこそ、危機感も生まれ、改善するアイディアも生まれるのです。

資金繰り改善方法その18.セグメントごとの利益管理の徹底

改善方法

部門ごとの利益率管理

営業ごとの利益率管理

商品ごとの利益率管理

サービスごとの利益率管理

エリアごとの利益率管理

利益率が平均以下のものを改善する

利益率が平均以下のものをあきらめる

具体的な実行方法

会社全体の利益率を改善するためには、セグメントごとの利益率を把握して、平均以下のものを改善する必要があります。

商品ごとの利益率を計算すれば、平均よりも利益率の低い商品がわかります。

- まずは改善を試みて、上手くいかなければ撤退すれば良いのです。

営業ごとの利益率を計算すれば、平均よりも利益率の低い営業がわかります。

- 利益率の高い営業マンの行動をマニュアル化して、利益率の低い営業マンに実行させる

- 利益率の高い営業マンの下に利益率の低い営業マンをつける

というような動き方をすれば、利益率の低い営業マンの利益率も向上するはずです。

セグメント後に利益率を把握することで改善の道筋がつけられるのです。

まとめ

恒常的な資金繰り改善方法には

- 売掛金の回収を早める

- 前入金にしてしまう

- 外注先、仕入れ先への支払いを延ばす

- 入金管理を徹底する

- 売掛金未回収の回避

- 経費支払いはすべて法人カードに集約する

- 過剰在庫(余剰在庫)を減らす

- 不要な資産を売却する

- リースを活用する

- 利益率を高める

- セグメントごとの利益管理の徹底

- 先出コストの発生しない売上を増やす

- 借り換えの余地を常に検討しておく

- 節税・税金対策をしない

- 社内預金制度を利用する

- 社内の業績評価を「利益管理」に変更する

- 適正な人員配置を検討する

- アウトソーシングの活用

というものがあります。

一時的な資金繰り改善方法には

- 借り入れのリスケ

- ファクタリング

- 資産の売却

・・・

など色々なものがあるのですが、経営を考えるうえでは一時的な資金繰り改善よりも、恒常的な資金繰り改善が重要なのは間違えありません。

恒常的な資金繰りの改善の大きなポイントは「利益率の改善」「利益額の増加」に尽きると言っても過言ではないのです。

ぜひ、上記の資金繰り改善方法にチャレンジしてみましょう。