社内預金制度は、あまり採用している企業が多くない制度のため、知らない方も多い制度なのですが、起業にとっても資金調達・資金繰り面でメリットがあり、従業員にとっても資産運用面でメリットがある、Win-Winの関係を構築できる制度なのです。今回は、「社内預金制度」導入による資金調達・資金繰り改善方法につて、導入方法・メリットデメリットも踏まえて解説します。

「社内預金制度」導入による資金調達・資金繰り改善方法とは?

「社内預金制度」とは

を言います。

かみ砕いて言えば

です。

「社内預金制度」の特徴

加入は任意加入

労働基準法第18条では

- 使用者は、労働契約に附随して貯蓄の契約をさせ、又は貯蓄金を管理する契約をしてはならない。

- 使用者は、労働者の貯蓄金をその委託を受けて管理する場合においては、貯蓄金の管理に関する規程を定め、これを労働者に周知させるため作業場に備え付ける等の措置をとらなければならない。

と真逆のことが書いてあります。

これは

けれども、従業員の意向で預金をしたい場合は、管理して良いが適切な管理が求められる

ということなのです。

「社内預金制度」は、強制することはできず、「任意加入の制度」となります。

労使協定の締結・届け出が必要

労使協定とは

を言います。

- 事業場の労働者の過半数で組織する労働組合

- 労働者の過半数を代表する者

と会社(使用者)が協定を締結します。

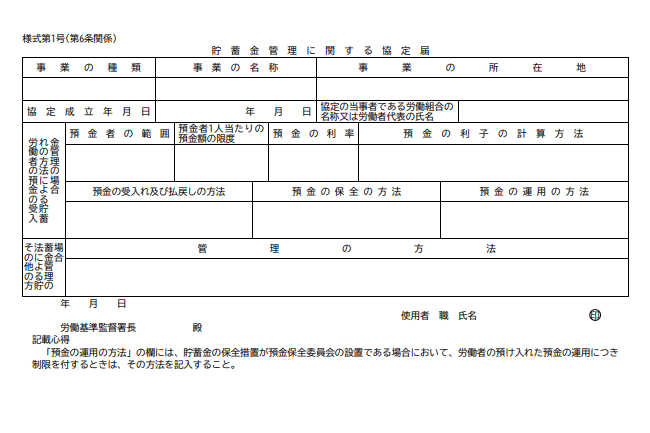

労使協定の内容

- 預金者の範囲

- 預金者1人あたりの預金額の限度

- 預金の利率及び利子の計算方法

- 預金の受け入れ及び払い戻しの手続き

- 預金の保全方法

さらに労使協定を締結した場合

- 労働者に周知させる

- 所轄労働基準監督署長への届出をする

必要があります。

貯蓄金管理規程を定める

貯蓄金管理規程を作成し、労働者に通知する必要があります。

貯蓄金の管理方法には

- 社内預金:使用者が労働者の預金を受け入れて管理する方法

- 通帳保管:使用者が労働者の個人名義の通帳・印鑑を保管する方法

があります。

また、労使協定で定めた

- 預金者の範囲

- 預金者1人あたりの預金額の限度

- 預金の利率及び利子の計算方法

- 預金の受け入れ及び払い戻しの手続き

- 預金の保全方法

を労働者に周知しなければなりません。作業場への掲載やメール、社報などでの告知など、様々な方法で周知することが求められます。

最低の金利を厚生労働省が決める

「社内預金制度」の金利は、会社が決める(労使協定で定める)ことになりますが、下限金利については、厚生労働省令で定められます。

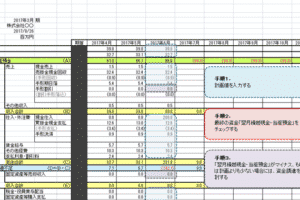

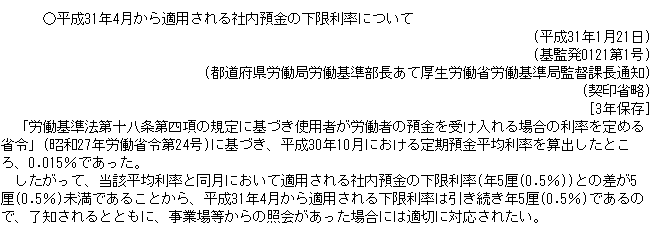

2020年9月時点の厚生労働省令

○平成31年4月から適用される社内預金の下限利率について

(平成31年1月21日)

[3年保存]

(基監発0121第1号)

(都道府県労働局労働基準部長あて厚生労働省労働基準局監督課長通知)

(契印省略)「労働基準法第十八条第四項の規定に基づき使用者が労働者の預金を受け入れる場合の利率を定める省令」(昭和27年労働省令第24号)に基づき、平成30年10月における定期預金平均利率を算出したところ、0.015%であった。

したがって、当該平均利率と同月において適用される社内預金の下限利率(年5厘(0.5%))との差が5厘(0.5%)未満であることから、平成31年4月から適用される下限利率は引き続き年5厘(0.5%)であるので、了知されるとともに、事業場等からの照会があった場合には適切に対応されたい。

ということになります。

労働者が返還を希望した場合、遅滞なく返還する義務がある

労働基準法第18条では

使用者は、労働者の貯蓄金をその委託を受けて管理する場合において、労働者がその返還を請求したときは、遅滞なく、これを返還しなければならない。

と定められています。

社員が会社に「社内預金制度の預金を下ろしたい」と申請したら、会社は速やかに返金に応じなければならないのです。

保全措置が義務付けられている

保全措置とは

を言います。

保全措置には

- 金融機関などによる保証契約

- 信託会社との信託契約

- 質件又は抵当権の設定

- 預金保全委員会を設置し、かつ貯蓄金管理勘定その他適当な措置を講じること

の4種類のうちどれかを講じる必要があります。

預金保全委員会を設置する場合

- 貯蓄金管理勘定と支払準備金制度の併用

- 預金保険委員会の適切な運営(3カ月に1回の開催、預金管理勘定の報告、議事概要などの周知、記録の保存など)

を行う必要があります。

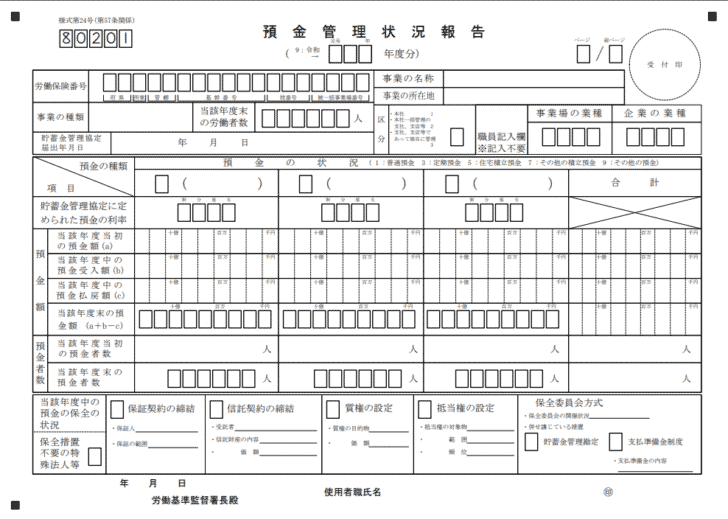

労働基準監督署長に毎年報告が必要

3月31日までの1年間の預金の管理状況「預金管理状況報告」を、所轄の労働基準監督署長に報告する必要があります。

退職時には返金される

社内預金制度は、その会社の社員(労働者)のための制度ですので、退職する際には全額返金されます。

「社内預金制度」導入による資金調達・資金繰り改善方法とは

前述した通りで

社内預金制度は、執筆時点では「年率:0.5%以上」の金利を設定する必要がある制度です。

また、社内預金制度で預金してもらった資金を、設備投資や運転資金に利用することが可能です。

社員から見れば

- 普通預金金利 年率:0.001%

- 定期預金金利 年率:0.01%~0.10%

という超低金利の中で

- 社内預金制度 年率:0.5%以上

が確保されているため、資産運用としては「これ以上ない高金利の預金先」ということになるのです。

会社から見れば

信用力のない会社の場合

- 銀行からの融資 年率:2.0%~5.0%

- ビジネスローン 年率:5.0%~15.0%

という高金利での資金調達が必要な中で

- 社内預金制度 年率:0.5%

というのは、「低金利で資金調達できる調達先」ということになるのです。

会社としては、「社内預金制度」を導入すれば、社員にもメリットが多い形で、低金利で資金調達が可能になるのです。

「社内預金制度」導入は、有効な資金調達方法・資金繰り改善方法と言えます。

「社内預金制度」導入のメリットデメリット

【会社視点】での「社内預金制度」導入のメリット

メリットその1.低金利で資金調達ができる

年率:0.5%で資金調達できれば、よほどの大企業でない限り、日本政策金融公庫などの公的融資や銀行の信用保証協会の保証付き融資、プロパー融資よりも、断然低金利で資金調達が可能になります。

メリットその2.資金調達の審査がない

銀行やノンバンクに融資を依頼するときには、必ず「審査」があります。

経営状況が悪ければ悪いほど、つまり、資金需要が大きければ大きいほど、審査は通りにくくなってしまうのです。

社内預金制度の場合は、審査はありません。社内預金制度は任意加入ですので、ある意味で預金する社員が審査をしているようなものですが、決算書を見て審査をするようなことはありません。

メリットその3.融資審査への影響が軽微

銀行融資を申し込んだ場合に

- 他行からの借入が増えていた。

- ノンバンクからの借入が増えていた。

となると、融資審査がさらに厳しくなります。

メリットその4.貸しはがしもない

社員が辞めれば、解約は増えてしまうものの、社員が継続雇用されている状態では、貸しはがしの状態になりにくいメリットがあります。

メリットその5.利息は経費計上できる

社員に支払う社内預金制度の利息は、経費計上が可能です。

メリットその6.社員の帰属意識・モチベーションが高まる

大切な預金を預けて、ある程度の高い利息をもらえるのですから、社員は「会社がつぶれないようにがんばろう。」という気持ちになりやすいのです。

【会社視点】での「社内預金制度」導入のデメリット

デメリットその1.保全措置によっては、資産保全コストが発生する

前述した通りで、社内預金制度を導入するときには

- 金融機関などによる保証契約

- 信託会社との信託契約

- 質件又は抵当権の設定

- 預金保全委員会を設置し、かつ貯蓄金管理勘定その他適当な措置を講じること

などの保全措置を講じる必要があります。

- 金融機関に保証を依頼すれば、保証料

- 信託会社に信託契約を依頼すれば、信託料

- 質権や抵当権を設定すれば、資産が有効活用できなくなる

- 預金保全委員会を設置すれば、人件費

などの保全措置に関するコストが発生します。

デメリットその2.管理コストが発生する

社内預金制度を導入すれば

- 預金申請の対応

- 返金対応

- 管理手続き

- 労働基準監督署への届け出

- 書類の作成、保管

などの運用コストが必ず発生します。

デメリットその3.任意なのでどのくらいの預金が集まるか計画しにくい

あくまでも、社内預金制度は「任意加入」です。

- 社員の何%が預金してくれるのか?

- 一人当たりどのくらいの金額の預金をしてくれるのか?

【社員視点】での「社内預金制度」導入のメリット

メリットその1.高金利で資産運用できる

社内預金制度は

が付く預金先です。

どの銀行でも、普通預金、定期預金で年率:0.5%の利息がつくところはないのです。(為替リスクがある外貨預金などは除く)

メリットその2.給与から天引きして貯蓄できるため、無駄遣いを回避できる

給与から天引きして貯蓄することもできます。

退職時には返金されますが、積み立てておくと、それなりの金額になっています。

メリットその3.勤務している企業だから、会社の経営悪化はすぐにわかる

企業規模や会社でのポジションにもよりますが

会社の経営危機は、社員だからこそ、早めに察知することができます。

【社員視点】での「社内預金制度」導入のデメリット

デメリットその1.元本割れリスクはゼロではない

銀行への普通預金、定期預金であれば、元本割れのリスクはありません。

銀行ごとに1,000万円までであれば、銀行が倒産しても、100%預金は戻ってくるのです。

社内預金制度の場合は、会社が倒産した場合

- 金融機関との保証契約 → 契約内容によっては全額返還

- 信託会社に信託契約 → 契約内容によっては全額返還

- 質権や抵当権を設定 → 担保によっては全額返還

- 預金保全委員会を設置 → 一部返還に留まる可能性が高い

ことになってしまいます。

とくに社内預金制度は、未払い給与や賞与よりも回収の優先順位が低くなるため、適切な措置がない場合には、返還されないリスクがあります。

デメリットその2.引き出しに時間がかかる

社内預金制度では、預金している社員が引き出しを申請した場合、拒否することはできません。

まとめ

社内預金制度は

- 会社側から見れば、低金利で資金調達ができる

- 社員側から見れば、高金利で資産運用ができる

会社にとっても、社員にとっても、メリットが大きい制度です。

上手に運用できれば、社員にも喜んでもらいながら、会社としては、低金利で安定した金額の資金調達ができるようになり、資金繰りも改善します。