一般的な持ち株会は株の取得が公開されている上場企業で行われることが多い資金調達方法です。従業員数も少なく、市場で株が取得できない中小企業の場合、持株会の導入による資金調達というのはかなり難易度の高い資金調達方法となってしまうのですが、日本版ESOP(イーソップ)を利用して資金調達をする方法もあるのです。今回は日本版ESOP(イーソップ)を利用して中小企業でも持ち株会による資金調達を実現する方法について解説します。

日本版ESOP(イーソップ)とは

ESOP(イーソップ)とは

Employee Stock Ownership Plan の略称であり、直訳すれば「従業員による株式所有計画」となります。英国や米国で法制度として取り入れられているものです。

持ち株会のような給料から天引きで自社株を従業員に渡す制度もあれば、退職や年金の一部を自社株として付与するような形もあります。

日本版ESOP(イーソップ)とは

英国や米国のESOP(イーソップ)は法的な根拠がある制度となっています。一方で、日本ではこのような法律はなく、経済産業省の「新たな自社株式保有スキームに関する報告書」に記述されているぐらいのものです。概念的な名称と言っていいでしょう。

- 退職給付型

- 従業員持株会活用型

の2種類が主な運用方法として考えられています。

ただし、日本では中小企業の株式を退職金としてもらうような資産運用への理解や希望者は少なく、英国や米国のESOP(イーソップ)とはかなり違うスキームと言っていいでしょう。

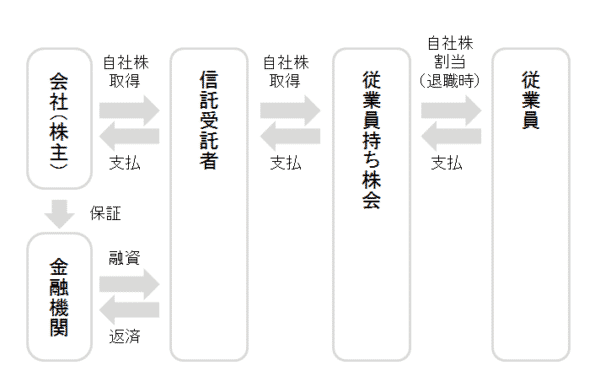

従業員持株会活用型の日本版ESOP(イーソップ)の仕組み

信託受託者が従業員持ち株会の代わりに自社株を取得

持ち株会の場合は、持株会という組合が株式を取得しますが、非上場企業ではこの方法がとりにくいので、代わりに信託受託者が会社、または既存の株主から自社株を取得します。

信託受託者は銀行から借り入れを行い自社株購入資金とする

信託受託者は従業員から集めた資金で自社株を購入するのが一般的な考え方ですが、中小企業の場合は従業員数が少ない為、給料からの天引きだけでは自社株購入資金が全然足らない状態になってしまうのです。そこで、銀行から信託受託者が会社の保証を受けて、借り入れをして自社株購入資金とするのです。

従業員持ち株会は従業員に退職金や退職給付金として株を分配

基本的に日本版ESOP(イーソップ)の場合は、純粋な持ち株会とは違って、解約して株式を処分することはできない設定になっています。従業員持ち株の場合はいつでも付与された株式を売却して資金できるのですが、日本版ESOP(イーソップ)の場合は一定期間が経過した後でないと売却できないことになっています。売却しようにも、上場企業と違って市場に公開されていないので売却し様がないのです。

信託受託者は従業員持ち株会の意向を受けて議決権行使を行う

信託受託者は株主ではありますが、信託されているだけなので議決権行使自体は持ち株会の意向が反映されます。

従業員持株会活用型の日本版ESOP(イーソップ)のメリット

中小企業でも利用できる持ち株会スキーム

持ち株会を作ることは、一般的に上場企業でないと難しいのですが、日本版ESOP(イーソップ)であれば信託銀行などが提供している日本版ESOP(イーソップ)のサービスを利用すれば導入が比較的容易で、持ち株会と同じような効果が期待できます。

持ち株会のメリットが享受できる

- 安定した長期の資金調達

- 従業員のモチベーションアップ

- 従業員の定着率の向上

- 敵対的買収の防衛

など、持ち株会のメリットが日本版ESOP(イーソップ)でも期待できます。

銀行からの借入での自社株の売却による資金調達ができる

信託受託者が会社の保証の元に借り入れをして、そのお金で自社株を購入するので、会社にとってはリスクが少ない状態で株を時価で売却して資金調達ができるのです。

従業員持株会活用型の日本版ESOP(イーソップ)のデメリット

従業員が自由に株を売却できない

持ち株会であれば、株を自由に売却することができましたが、日本版ESOP(イーソップ)の場合は基本的には退職時に付与されることになります。一定期間経過後に自社株を売却することも可能ではありますが、中小企業の場合、株価がどうなっているのか?などを従業員が簡単に把握することができないため、自分の資産形成としては不確定要素が多すぎるのです。

まとめ

日本版ESOP(イーソップ)は

中小企業の会社にとっては

- 従業員のモチベーションを上げながら

- 第三者の株主を増やすことなく

- 株の売却で資金調達ができる制度

ですので、いいことづくめなのですが・・・

中小企業の従業員にとっては

- 自由に売却できない

- 今の株価がいくらなのか?がわからない

- 中小企業の将来性に不安を感じる

という状況で、強制的に給料から天引きされてしまう制度なので会社と比較してメリットが少ない制度となっています。

従業員のメリットが大きくなるような制度設計にならないと、日本で普及するまでにはならないと考えられます。普及に向けては税金が控除されるなどの米国や英国のような法整備も必要でしょう。