創業・起業したいけれども、自己資金がないという方は少なくありません。今回は、自己資金なし・自己資金ゼロでも創業融資を引き出す方法について解説します。

創業融資で「自己資金」は重要な審査項目!

まずは理解しておくべきなのは

になっているということです。

融資をする「日本政策金融公庫」や保証をする「信用保証協会」から見ると

自己資金なし・自己資金ゼロの方

というのは

「自分ががんばって貯めたお金でなければ、なんとしても、利益を出さなければ、という気持ちが湧いてこないのでは?」

と考えるからです。

とくに「日本政策金融公庫」には、無担保・無保証人(代表者の個人保証が不要)の創業融資制度もあるので

うがった見方をすれば

自己資金:0円

日本政策金融公庫:1,000万円

借りて

1年後にまったく会社がうまくいかない場合

「あー、失敗してしまった。まあ、自分の借金になるわけじゃないから、会社を畳んでしまえば良いや。」

と考えることができてしまうのです。

だからこそ、創業融資では

創業者の本気度

を図る意味合いで

拠出する自己資金の金額

というのが重要な審査の基準になっているのです。

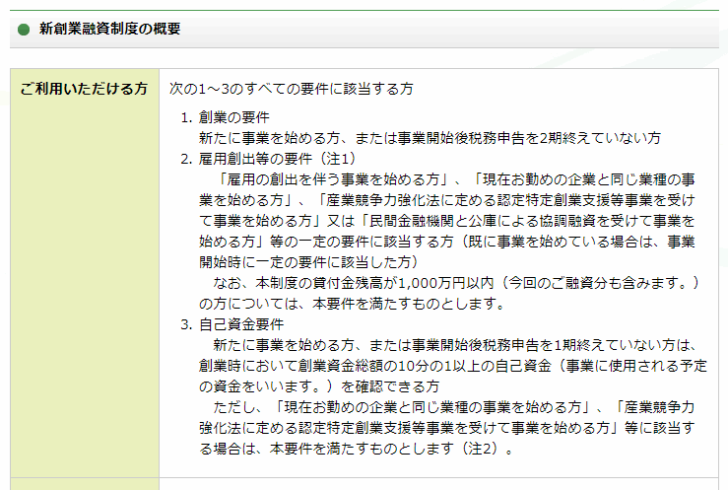

日本政策金融公庫の場合

「新創業融資制度」

新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方

「よくあるご質問」

自己資金はいくらあれば融資を受けられますか。

自己資金は重要な要素のひとつですが、それ以上に創業計画全体がしっかりしているかが重要になります。創業計画のたて方については、「創業計画Q&A」を、自己資金の目安については「創業計画Q&A(Q4)」などを参考にして下さい。公庫が融資先の創業企業を対象として実施した調査(「新規開業実態調査」)によると、創業資金総額に占める自己資金の割合は平均で3割程度となっています。

つまり、

条件としては

- 創業資金総額の10分の1の自己資金が必要

参考情報としては

- 創業資金総額の3割

というのが、実際に情報として公開されているのです。

口コミや過去の実績、専門家の見解では

というのが一般的なのです。

自己資金が「ゼロ」円の場合

- 創業融資で引き出せる金額 = 自己資金:0円 × 3倍 = 0円

なので、1円も借りることはできないことを意味しています。

自己資金なしで創業融資を引き出すためには

自己資金をどこからか調達する

という必要があるのです。

「贈与」や「出資」は自己資金として、認められない!?

もう一つ、大きなポイントがあります。

前述した通りで、「日本政策金融公庫」や「信用保証協会」は

のです。

そのため、

「第三者から出資して、もらった。」

という資金に関しては、多少は自己資金の一部として認められるものの、完全に自己資金としては認めてくれないのです。

審査の際には

- 通帳のコピー(直近半年分)

を提出して審査を行いますが

「贈与」や「出資」の場合、審査を通すためだけに一時的に入金してもらう「見せ金」を作る方もいるため、「日本政策金融公庫」や「信用保証協会」は

という視点にも、注意して審査を行うのです。

【すぐにできる方法】自己資金なしで創業融資を引き出す方法

方法その1.共同経営者の資金を利用する

共同経営者がいる場合は

とすることができます。

- Aさん:創業者、代表取締役

- Bさん:創業メンバー、取締役・役員

- Aさん:自己資金ゼロ円

- Bさん:自己資金100万円

という場合には

Bさんの自己資金100万円も、創業融資の自己資金としてカウントしてもらえるのです。

※共同経営者の通帳コピーの提出も必要となります。

方法その2.担保を提供する

創業融資にも

- 無担保融資

- 有担保融資

の2種類があり

ほとんどの方が

- 無担保融資

を選択するのですが

ことで、

の代わりとして、審査をしてもらうことが可能です。

方法その3.親・配偶者・家族・親戚から援助(贈与)してもらう

前述した通りで

傾向が強いのです。

しかし、それでも

- 贈与契約を結ぶ(贈与であり、返済する義務がないことを明らかにするため)

- 親の財務状況が良いことを明らかにする(親の財務状況が悪いと、将来的に返してくれと言われてしまう可能性があるため)

ことで

自分で貯めた自己資金と比較すると、創業融資額は下がってしまう可能性が高いのですが、融資を引き出せる可能性が高まります。

方法その4.タンス預金を銀行口座に移す

前述した通りで

タンス預金は、日本政策金融公庫や信用保証協会が存在の有無を確かめられない資金です。

そのため、そのままでは自己資金として認められません。

また、口座に移したうえでも、「この資金の出所」について、詳しく聞かれるはずです。「見せ金」のリスクがあるからです。

過去の給与から、毎月○万円ずつ積み立てたものである、など、具体的に説明をする必要があるので注意が必要です。

方法その5.すでに起業に必要な設備を購入していた場合「みなし自己資金」として、認めてもらう

自己資金がない理由として

というケースがあります。

例えば、デザイナーとして起業する方が

- 高価なパソコン

- 高価なデザインソフト

- 高価なオフィス用のデスク

などを、事前に100万円で購入してしまい、そのため、自己資金が現在0円になってしまった。

ということであれば、

これを事業に必要な設備を事前に購入しただけの「みなし自己資金」として認めてもらえる可能性があります。

- 自己資金:100万円 → 創業融資:300万円 → 設備購入:100万円

というのが通常の順番ですが

- 設備購入:100万円 → 自己資金:0円 → 創業融資:300万円

という順番が入れ替わってしまったと理解してもらうのです。

【時間をかけてできる方法】自己資金なしで創業融資を引き出す方法

方法その1.創業・起業のタイミングをずらして、自己資金を貯める

ということが最大の解決方法となります。

創業融資では一般的に

ですから

400万円の創業資金が必要であれば

自己資金:100万円

創業融資:300万円

→ 自己資金:100万円を貯める

800万円の創業資金が必要であれば

自己資金:200万円

創業融資:600万円

→ 自己資金:200万円を貯める

ということが目標となります。

このときに

方法その2.創業融資のタイミングをずらして、小さく起業する

- 事業に自信がある場合

- 設備投資が過度に必要でない場合

インターネットなどを利用した事業の場合、設備投資がそれほど必要でないケースもあります。

ある程度の実績があれば、審査はより通りやすくなりますし、その間に利益を貯蓄して、自己資金にすることができます。

方法その3.親から生活費を援助(贈与)してもらう

前述したように

のです。

そのため、重要なのは

親からの援助 → 生活費

として、半年間、会社勤めをすれば良いのです。

給料が手取り25万円だとしても

- 25万円 × 6カ月 = 150万円

にはなります。

方法その4.補助金・助成金を活用する

経済産業省、厚生労働省、各地方自治体が提供している補助金・助成金を受け取ることができれば、それを自己資金としてカウントしてもらうことが可能です。

補助金・助成金は、資金の使途などを報告する義務はあるものの、返済する必要はない資金です。

としてカウントされるのです。

ただし、補助金・助成金には

- 申込できる期間が決まっている

- 基本的に後払いである

- 申し込んだからと言って、誰でも利用できるものではない

というデメリットがあるため、獲得できるかは不透明なものです。補助金・助成金はあくまでもサブ的なものとして、他の自己資金を貯める方法も並行して走らせる必要があります。

方法その5.別の資金調達方法を検討する

創業するために、必ず「創業融資」を受けなければならないものではありません。

- ベンチャーキャピタルからの出資

- エンジェル投資家からの出資

- クラウドファンディングからの調達

様々な資金調達方法を選択することが可能です。

違う資金調達方法で起業してしまって

という方法も十分に取れるのです。

創業融資の自己資金調達でしてはいけない方法

その1.「見せ金」を使う

「見せ金」とは

を言います。

と思ってしまう経営者が多いのも事実です。

だからこそ、金融機関や「日本政策金融公庫」や「信用保証協会」は、「見せ金」について、根掘り葉掘り聞いてきます。

その2.「カードローン」「キャッシング」で借りる

「カードローン」「キャッシング」で自己資金を用意するのはNGです。

「カードローン」「キャッシング」は

金利:年率15.0%

程度ですので、言いかえれば

ことを意味します。

起業直後で、経常利益率15.0%というのは、簡単な数値ではありません。

個人信用情報機関で「カードローン」「キャッシング」の利用はばれてしまうので、嘘もつけません。

まとめ

残念ながら、創業融資では「自己資金」は重要な審査項目となっています。

「自己資金なし」では、融資が下りないのです。

そのため、「自己資金なしで創業融資を受ける方法」というのは、「なんとかして自己資金を用意する方法」と言いかえることができるのです。

【すぐにできる方法】自己資金なしで創業融資を引き出す方法

- 方法その1.共同経営者の資金を利用する

- 方法その2.担保を提供する

- 方法その3.親・配偶者・家族・親戚から援助(贈与)してもらう

- 方法その4.タンス預金を銀行口座に移す

- 方法その5.すでに起業に必要な設備を購入していた場合「みなし自己資金」として、認めてもらう

【時間をかけてできる方法】自己資金なしで創業融資を引き出す方法

- 方法その1.創業・起業のタイミングをずらして、自己資金を貯める

- 方法その2.創業融資のタイミングをずらして、小さく起業する

- 方法その3.親から生活費を援助(贈与)してもらう

- 方法その4.補助金・助成金を活用する

- 方法その5.別の資金調達方法を検討する

「自己資金ゼロで起業する方法を教えてください。」

「自己資金なしで創業融資を引き出すコツはありますか?」