資金繰りが苦しいという経営者の方の決算書を見てみると「貸付債権や小口債権の回収を怠っている」というケースが少なくありません。利益が出ているのに資金繰りができていない理由として、細かい債権の回収漏れ、チェックが行き届いていない可能性が高いのです。今回は債権回収のポイントについて解説します。

売掛金未回収・債権未回収は資金繰りに大きな影響を与える!

債権とは

ある者が特定の者に対して一定の行為を要求することを内容とする権利のこと

を意味します。

これでは意味が分かりませんので、会社経営で登場する「売上債権」に注目してみると

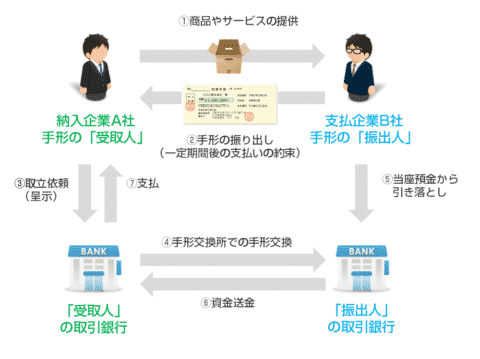

売上債権とは

得意先との間で生じた営業上の未収入金(売掛金)や手形債権(受取手形)のこと

を意味します。

会社同士では現金での取引はほとんどなく、納品書や受領書、請求書などを元に信用取引をするのが一般的です。

「B to B」を中心に会社を経営している場合、売上のほとんどは売上債権になるのです。

企業間の取引は信用取引であり、手形であっても、銀行振込みであっても、入金されるまでは売掛金になってしまうのです。

ほとんどの会社は請求書通りに支払いサイトに応じて入金してくれますが・・・入金をしてくれない会社もあるのです。

支払いが請求書通りに発生しない理由は

- 取引先の経理担当者が忘れていた

- 取引先の経理担当者が入金ミスをしている

- 取引先の営業担当と経理担当者への伝達が行われていなかった

- 請求書が届いていない

- 取引先の経営状況が悪化して支払いができない状態になっている

- 取引先が倒産してしまった

- 取引先が契約内容を間違って解釈している

- 取引先が提供した商品やサービスに不満を持ち、支払ってくれない

- 悪徳業者

- 取引先が小額なので支払わなくてもよいと考えている

・・・

まぁ色々な理由があって、支払いが発生しない状態が起こります。これが債権が未回収の状態と言っていいでしょう。

経営者なら理解していると思いますが、決して珍しいことではなく、往々にして起こりうるのが売上債権の未回収なのです。

通常、ある程度の規模の起業であれば、このような自体を発生させないために、新規で取引をはじめる際には取引先の「与信」をして信用度を審査するのです。

しかし、中小零細企業の場合は、「与信」を厳密にすることができなかったり、そもそも「与信」フローがなかったり、取引先を選べる状態でなかったり・・・いろいろな理由で「与信」をせずに取引を開始してしまうので、結果として未回収の債権が増えてしまい、資金繰りを悪化させてしまうのです。

営業利益が5%の会社が売上債権の未回収が全体1割になってしまえば、会計上は黒字でも、キャッシュフロー上はマイナスになってしまい、毎月現金が減ってしまうことを意味します。

1つ1つの未回収債権が小口であったとしても、未回収債権の回収を徹底しなければ、せっかく利益を出しているものが無駄になり、キャッシュフローは時間が経てば経つほど悪化してしまうのです。

債権はほっといたら、消滅してしまう!

債権には消滅時効というものがあります。

債権の消滅時効とは

貸金や売掛金等の債権には消滅時効があり、下記の条件で請求する権利が消滅してしまいます。

- 法律で定められた一定の事項期間を経過する(債権の種類ごとに違う)

- 債権者が時効を主張する(「時効の援用」といいます。)

この2つによって債権の消滅が確定してしまうのです。

対抗手段としては「時効の中断」というものがあります。

債権の時効の中断とは

時効の進行中に時効を中断して、それまでの時効期間の経過を振出しに戻すこと

時効期間のリセットが可能なのです。

「時効の中断」をするためには

1.債務の承認

債務承諾書(支払約束書)

一部弁済(一部返済)

支払い猶予の申入れ

2.請求

裁判上の請求

支払い督促の申立て

和解・調停の申立て

破産手続き参加

催告(内容証明郵便による請求:中断の効力は6か月のみ)

3.差押え・仮差押え・仮処分

が必要になります。債務者が一部でも返済をしてくれる、もしくは債務承諾書(支払約束書)にサインしてくれる、など「債務の存在を承認させる必要がある」ということになります。

これがないと債権は消滅してしまい、貸倒れとなってしまうのです。

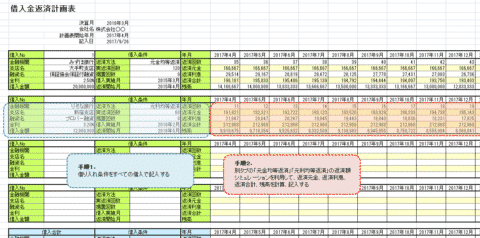

債権の消滅機関と時効期間

| 期間 | 債権の種類 |

|---|---|

| 6か月 | 手形の受戻をした裏書人からほかの裏書人・振出人に対する請求権 小切手所持人の小切手上の債務者に対する請求権 |

| 1年 | 旅館、料理店、飲食店などの代金 約束手形の所持人から裏書人に対する請求権 |

| 2年 | 生産者・卸売商人・小売商人の売掛金 |

| 3年 | 約束手形の振出人に対する請求権 工事の設計、施工または管理業者の工事に関する債権 |

| 5年 | 商行為により生じた債権 |

| 10年 | 民事上の一般債権 確定債権 |

となっています。

通常の会社間の取引は「商行為により生じた債権」となるので5年経過すると時効期間を迎えてしまうことになります。

売掛金未回収・債権未回収のリスク回避方法

1.債権回収をする

債権回収というのは、単純に「払ってくださいよ。」と債務者に伝えることからはじまります。

- 支払いの一部だけ支払わせる

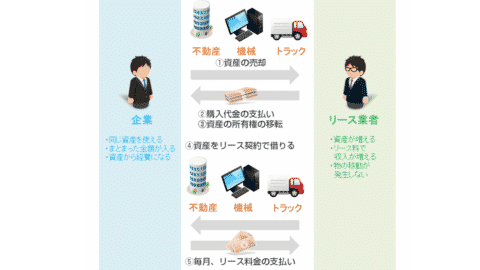

- 債権譲渡

- 相手方の債権と相殺する

- 債務確認書を取り付ける

- 公正証書の作成

- 民事調停

・・・

と相手方が話し合いに応じてくれるのであれば、取れる方法はいくつかありますが、そうでない場合は

- 内容証明郵便の送付

- 支払督促

- 少額訴訟

- 強制執行

と最後は「裁判所に訴える」という方法になるのです。

2.与信管理をしっかりする

債権の未回収が発生してしまった後は、どうにか回収しなければなりませんが、その前段階では与信管理によって、未回収を防ぐ方法があります。

与信とは

商取引において取引相手に信用を供与すること

与信管理とは

信用を与える間の売上債権を管理すること

を意味します。

簡単に言えば、「支払いがきちんとできる会社かどうか?」チェックしてから取引をすることを意味します。また、取引額の上限を与信によって決めることも与信管理の一つです。

例えば「初回取引は前入金で取引をして、3か月後入金に問題がなければ後払いの信用取引に切りかえる」など、色々な与信管理方法があります。

帝国データバンクや東京商工リサーチなどの信用調査会社の情報を参考にするケースもあり、与信管理の方法も多岐にわたります。

取引をする入口のところで「与信」という関所を設けることで、結果的に未回収の債権が発生するリスクを軽減するのです。

まとめ

会社経営において売掛金・売上債権の未回収というのは大きなリスクになります。

営業利益率が10%の会社で未回収が毎月100万円あるとしたら、毎月の売上1000万円分を失っているのと同じ意味なのです。

資金繰りが苦しいのであれば、資金調達方法を検討するのと同時平行で、売掛金・売上債権の回収に力を入れるべきなのです。

コメントを残す