という疑問を持つ経営者も多いはずです。今回は、ファクタリングによる資金調達のメリットデメリットと注意点について解説します。

ファクタリングのメリット

メリットその1.審査が甘い資金調達方法

ファクタリングが他の資金調達方法よりも審査が甘い理由とは?

そもそも、金融機関が融資やビジネスローンを提供するときに審査を行うのは

- 「貸し倒れ」を防ぐため

- 「貸し倒れ率」を下げるため

です。

金利10.0%で融資しても、融資した会社の10%が貸し倒れになってしまえば、利益は出ないのです。

金融機関にとっては「貸し倒れ率」というのは「金利」と同じぐらい重要なものであり、収益に直結する指標でもあるのです。

「貸し倒れ率」を下げるための審査ノウハウが、金融機関のノウハウと言って良いぐらいの重要なものなのです。

だからこそ、融資やビジネスローンの申込みがあれば

- キャッシュフローはプラスになっているのか?

- 返済事故はないのか?

- 事業歴はどのくらいあるのか?

- 営業利益はどのくらいか?

- 流動比率はどのくらいか?

- 経営者個人の借入はどのくらいあるのか?

- 税金はきちんと納税しているのか?

・・・

ありとあらゆる角度から、審査を行い、「貸し倒れ率が基準より低い」と判断できる会社にのみ融資を行うのです。

そのため

- 借入額に対して利益が不十分

- 自己資本比率が低い

- 事業歴が浅い

- 税金の未納がある

- 赤字決算

- 借入額が大きい

- 返済事故を起こしている

- 経営者が自己破産をしている

- 銀行のリスケジュール中

・・・

という企業は銀行融資やビジネスローンの審査には通らない可能性が高いのです。

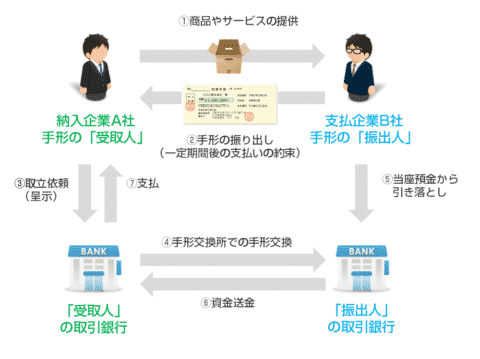

しかし、ファクタリングの仕組みを再度確認してみてください。

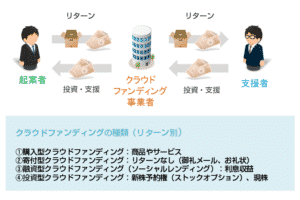

ファクタリング会社にお金を支払うのは

ファクタリングを利用する会社(納入企業)ではなく

商品やサービスを購入した会社(支払企業)です。

ファクタリングを利用したい会社は、中小企業、零細企業かも知れませんが、売掛先(クライアント)は、中堅企業、大企業の可能性も高いのです。

ファクタリングを利用したい会社が

- 借入額に対して利益が不十分

- 自己資本比率が低い

- 事業歴が浅い

- 税金の未納がある

- 赤字決算

- 借入額が大きい

- 返済事故を起こしている

- 経営者が自己破産をしている

- 銀行のリスケジュール中

・・・

でも、ファクタリング審査にはほとんど関係なく、売掛金をファクタリング会社に支払う「売掛先(クライアント)」の信用力があれば、それで審査は通るのです。

銀行融資やビジネスローンで資金調達できなかった方の駆け込み寺が「ファクタリング」という資金調達方法と言っても過言ではないのです。

「審査が甘い」これがファクタリングの最大のメリットです。

メリットその2.最短即日の資金化が可能

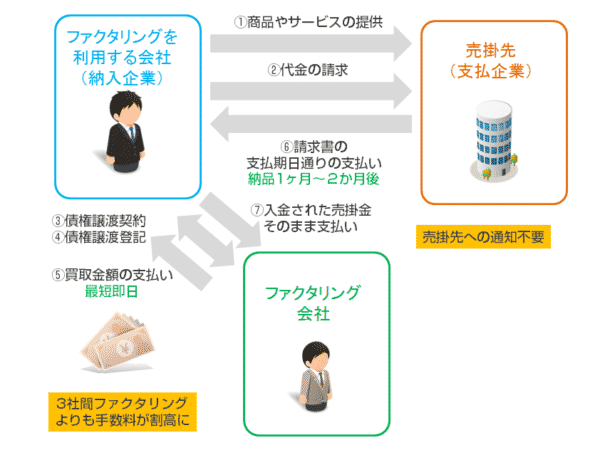

ファクタリング会社によってばらつきがありますが「2社間ファクタリング」であれば、最短即日~2営業日での資金化が可能になっています。

メリットその3.売掛先(クライアント)に知られずに譲渡できる

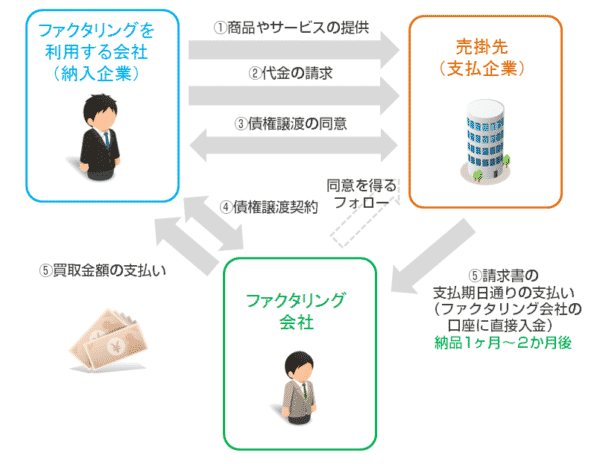

売掛債権の買取ファクタリングには2種類のファクタリングがあります。

- 2社間ファクタリング

- 3社間ファクタリング

の2つです

ファクタリングというサービスは元々「3社間ファクタリング」がベースとなっているため、以前は

売掛先(クライアント)の債権譲渡への同意

が必須だったのです。

しかし、売掛先(クライアント)に

というのは、下請け、発注先である経営者にはかなりハードルの高い行為だったのです。

ファクタリングというサービス自体の理解が進んでいない日本では

「急に倒産されても困るから、他の会社に発注しよう。」

と思われてしまうリスクがあるからです。

しかし、2005年(平成17年)に「債権譲渡の対抗要件に関する民法の特例等に関する法律の一部を改正する法律」が施行され、債権譲渡登記制度が確立されました。

法人登記、不動産登記・・と同じように登記所に「債権譲渡」の登記ができるようになったのです。

現在では、3社間ファクタリングよりも、2社間ファクタリングが主流であり、ファクタリングは、売掛先(クライアント)へ知られずに実行できる資金調達方法になったのです。

これもファクタリングによる資金調達が伸びている大きな要因となっています。

メリットその4.今後の融資に影響がない!

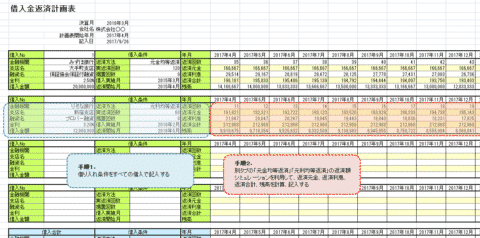

同じ500万円の資金調達を考えていたとしても

銀行融資で500万円の借入をする場合

負債の部 → 増加

負債及び純資産 → 増加

純資産 → 変化なし

ですから、

BSの全体が大きくなり、自己資本比率が下がります。

ファクタリングで500万円の借入をする場合

負債の部 → 変化なし

負債及び純資産 → 変化なし

純資産 → 変化なし

ですから

ファクタリングのデメリット

デメリットその1.ファクタリング手数料が高い

ファクタリング手数料の相場は

- 3社間ファクタリング:買取額の5%~10%

- 2社間ファクタリング:買取額の10%~20%

です。

一般的には2社間ファクタリングで20%が相場となっています。

売掛債権が支払われるまでの期間は、支払企業と納入企業との交渉によって支払いサイトが決まってきます。大抵の場合は、両社の力関係は発注する支払企業の方が強く、支払企業の決めている支払いサイトを納入企業が呑むという形になります。

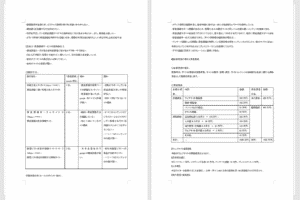

商法上は

180日後でも、365日後でも、良いのです。

しかし、「下請代金支払遅延等防止法(下請法)」という法律があり

支払期日を定める義務(2条の2)

親事業者は、下請代金の支払期日を給付の受領後60日以内に定めなければなりません。

製造委託・修理委託および政令で定める情報成果物作成委託・役務提供委託をする場合

| 親事業者 | 下請事業者 |

|---|---|

| 資本金3億円超の法人事業者 | 個人事業者・資本金3億円以下の法人事業者 |

| 資本金1千万円超3億円以下の法人事業者 | 個人事業者・資本金1千万円以下の法人事業者 |

情報成果物作成委託・役務提供委託(政令で定めるものを除く)をする場合

| 親事業者 | 下請事業者 |

|---|---|

| 資本金5千万円超の法人事業者 | 個人事業者・資本金5千万円以下の法人事業者 |

| 資本金1千万円超5千万円以下の法人事業者 | 個人事業者・資本金1千万円以下の法人事業者 |

という形で、遅くとも支払いサイトは「月末締めの翌々末払い」と60日以内に設定されていることが多いのです。

ファクタリングは「債権の買取」ですので「融資・ローン」などの「貸金」には該当しないため、利息制限法では規制されないのですが

利息制限法では

- 元本が100,000円未満の場合 年2割:20%

- 元本が100,000円以上1,000,000円未満の場合 年1割8分:18%

- 元本が1,000,000円以上の場合 年1割5分:15%

となっています。

銀行融資やビジネスローンで100万円以上の融資であれば、最大でも金利は「年率:15.0%」以下になります。

これを考えるとファクタリング手数料は、2ヶ月で20%ですから、かなり高額なことがわかります。

ファクタリングの最大のデメリットは、ファクタリング手数料が高いことなのです。とくに中小企業、零細企業が利用するファクタリングサービスは「2社間ファクタリング」がほとんどですので、手数料の高さが大きなデメリットとなっています。

デメリットその2.ファクタリングは「面談審査」が必要

ビジネスローンなどはWEB完結で来店不要で資金調達が可能です。

しかし、ファクタリングではほとんどのファクタリング会社が「面談審査」を審査に組み込んでいるのです。

- 訪問できるエリアでなければファクタリングが利用できない

- 訪問の日程がずれれば資金化までのスケジュールも伸びる

というデメリットがあるのです。

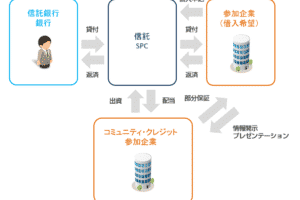

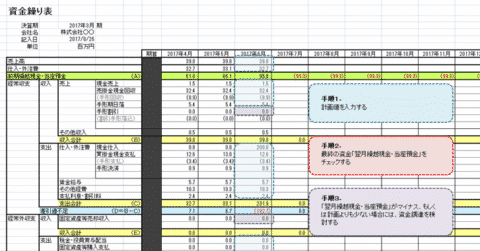

2社間ファクタリングの仕組みをおさらいするとこうなっています。

2社間ファクタリングでは、売掛先に通知をしないので、売掛先は債権が譲渡されたことを知らず、請求書通りに納入企業の銀行口座に入金してくるのです。

納入企業は入金された売掛金はすでにファクタリング会社に譲渡した債権のものですから、すぐにファクタリング会社の口座に振り込まなければなりません。

しかし、残念ながら経営に苦慮している経営者ほど、一旦振り込まれた売掛金を

- 他の支払に遣ってしまう

- 他の返済に遣ってしまう

- 自動引き落としで引き落とされてしまう

・・・

と、自分の会社のお金ではないのですが、遣ってしまうケースがあるのです。ファクタリング会社は、すでに買取金額を支払っているのですから、回収できなければ大損となってしまいます。

これを回避するためには「経営者の誠実さ」などを審査する以外にはなく、「面談」して審査をすること、また、その時に口を酸っぱく、「入金された売掛金は速やかにファクタリング会社の口座に振り込む責任があること」を伝えなければならないのです。

デメリットその3.ファクタリング会社は中小企業ばかり

ファクタリングも資金調達方法のひとつですから、大手の金融機関もファクタリングには参入しています。

- みずほ銀行の子会社 → みずほファクター

- 三菱東京UFJ銀行の子会社 → 三菱UFJファクター

などがあるのです。

「2社間ファクタリング」を取り扱っているのは、社員数10名~50名程度の中小企業規模のファクタリング会社がほとんどで、

- 会社名を聞いたことがない

- オフィスがしょぼい

と一抹の不安を感じてしまうのも、致し方ないのです。

前述した「利息制限法」の兼ね合いがあるからです。

2社間ファクタリングでは、ファクタリング手数料を10%~20%にしなければ、リスクとの兼ね合いで利益はでません。

しかし、2ヵ月で10%~20%の手数料を取るとなると、年率に直せば利息制限法に引っかかってしまうのです。

はい。その通りです。

ただし、正確にいうと「ファクタリングが貸金に該当するかどうかの明確な定義がされていない。」のです。

2社間ファクタリングを提供しているファクタリング会社が中小企業が多いことは「信頼性」「安心」という意味でのデメリットとなっています。

ただし、アイフルの子会社であるAGビジネスサポートなど一部の大手ファクタリング会社では、2社間ファクタリングもサービス提供しはじめているようです。

まとめ

ファクタリングという資金調達方法には下記のメリットデメリットがあります。

メリット

- 審査が甘い

- 即日の資金化が可能

- クライアントに知られずに債権譲渡ができる

- BSに変化がないので今後の融資審査に悪影響がない

デメリット

- ファクタリング手数料が高い

- 面談審査がある

- 大手企業が2社間ファクタリングをサービス提供していない

この中でもウェイトが大きいのは

- 「審査が甘い」メリット

- 「ファクタリング手数料が高い」デメリット

の2点です。

ファクタリングによる資金調達方法の特徴を簡単に解説するとすれば

ということになります。

メリットデメリットを理解して、資金調達方法のひとつの選択肢として捉えておきましょう。

「ファクタリングにもデメリットはあるの?」

・・・